VALÈNCIA. Centene (CNC) cerró el pasado jueves la venta de sus negocios en España y Europa Central a la francesa Vivalto Santé entre el que está el grupo sanitario valenciano Ribera -antigua Ribera Salud-, cuya operación fue adelantada por este diario el pasado 25 de julio. Una transacción que incluye todas las sociedades de Primero Salud, holding dirigido por Alberto de Rosa con el que la cotizada estadounidense operaba en el Viejo Continente, excepto las inversiones que tiene en Reino Unido.

"Nos complace cerrar esta transacción, que representa otro hito clave en nuestro plan de creación de valor y nos permite continuar enfocándonos en nuestro negocio principal". Así lo valoró Sarah London, presidenta ejecutiva de CNC desde finales de marzo tras tomar el relevo del histórico Michael F. Neidorff. Una operación que comenzó a gestarse a finales de 2021 después de la sacudida que produjo la pandemia de la covid-19 en el sector sanitario, tal y como también adelantó Ediciones Plaza.

Pero no ha sido la única desinversión de la empresa líder en Estados Unidos de los programas gubernamentales de cobertura sanitaria Medicare y Medicaid. El mismo día la compañía de Saint Louis (Missouri) anunció un acuerdo de venta de Magellan Speciality Health (NIA) a Evolent Health -con el que seguirá trabajando- por algo más de 730 millones de euros al cambio. Conviene recordar que CNC se hizo con NIA en enero de este año como parte de la compra de Magellan Health, una compañía especializada en la salud mental. Entonces desembolsó por esta última unos 1.800 millones de euros.

"Esta transacción es otro hito importante en nuestra revisión continua de la cartera y el plan de creación de valor. Magellan Specialty Health ha sido un socio de confianza de Centene y sus planes de salud durante más de una década. Al combinar Magellan Specialty Health con Evolent, que también es un socio de confianza, CNC tendrá acceso a una cartera amplia e integrada de soluciones especializadas basadas en el valor en todas las geografías y líneas de negocio de Centene". Así se manifestaba sobre esta desinversión la propia Sarah London.

Pinchar aquí para ver el gráfico más grande. Fuente: YahooFinance

Mientras tanto, la empresa líder estadounidense en atención médica está tratando de reaccionar en bolsa. Sin ir más lejos el pasado viernes volvía a pisar terreno positivo en el parqué neoyorquino este año, cuya revalorización es del 0,35%. Muy lejos del 37,26% que subió a lo largo de 2021, cuando despidió dicho ejercicio en máximos históricos, tal y como informó este diario. De este modo, su capitalización se sitúa en los 45.186 millones de euros, lo que aplicado al Ibex 35 la situaría en la tercera plaza por detrás de Inditex (75.174 millones) e Iberdrola (67.375 millones).

Tal y como se observa en el gráfico de YahooFinance, los títulos de CNC cerraron el pasado 15 de agosto en los 97,22 dólares. O lo que es lo mismo: su cota más alta en Wall Street desde que lleva cotizando. De ahí corrigieron un 24,13% al caer hasta los 73,76 'billetes verdes' al término de la jornada del 10 de octubre; mientras que volvieron a recuperar terreno revalorizándose desde entonces un 12,11%.

Potencial de subida de casi un 22%

Un recorrido alcista que apunta a tener continuidad a la vista de la veintena de firmas que la cubren, según datos recabados de MarketScreener. El precio medio objetivo es de 100,58 dólares, un 21,64% de potencial de subida sobre el cierre del viernes 17 de noviembre. Además, y como dato a tener en cuenta, más de la mitad de las casas de análisis le tienen colgado el cartel de 'comprar', mientras que cinco el de 'sobreponderar' y los otros tres de 'mantener'. La firma de salud tiene actualmente en su capital a firmas financieras de peso en el sector como Vanguard, con el 11% del capital; Capital Research & Management (8,36%), T. Rowe Price (5,32%) y, entre otras, Fidelity (4,38%), tal y como figura en la base de datos de MarketScreener.

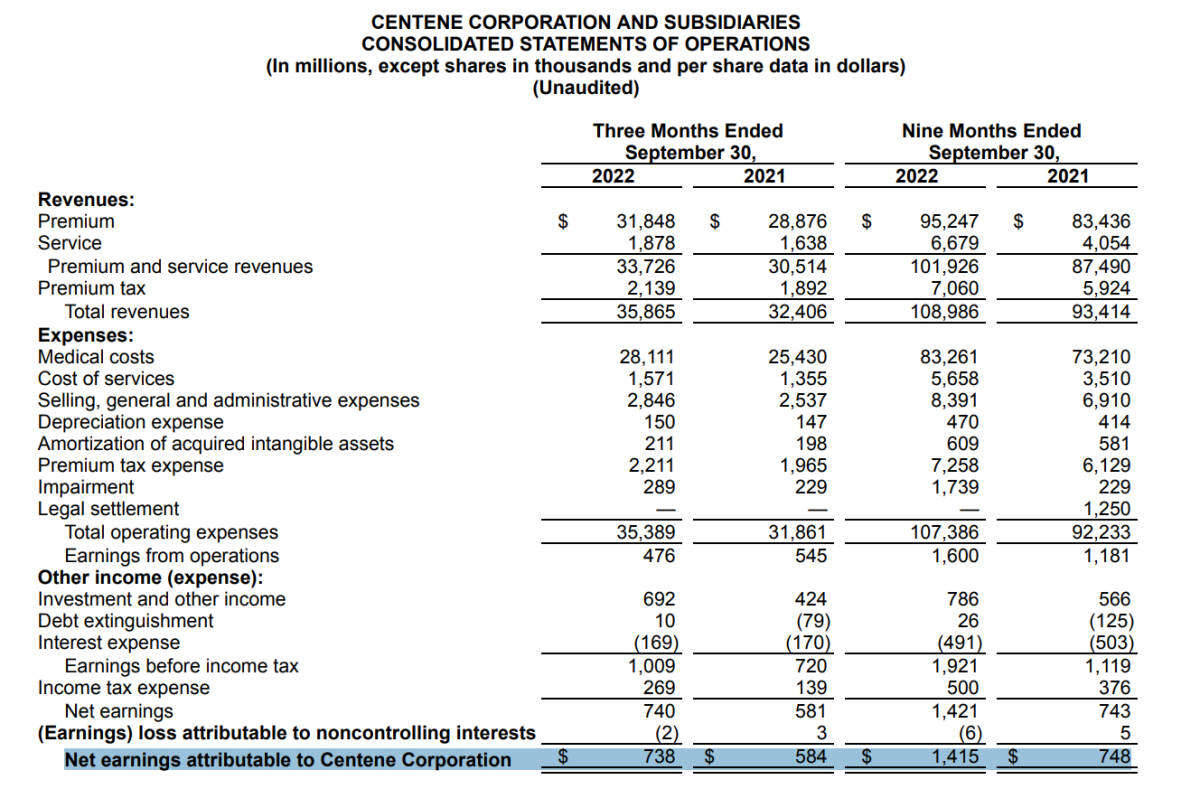

Unas recomendaciones que no sorprenden a la vista de los últimos resultados presentados por CNC el pasado 25 de octubre, correspondientes a los nueve primeros meses del ejercicio en curso. El beneficio neto alcanzó los 1.365 millones de euros, un 89,06% más; mientras que los ingresos totales repuntaron un 16,67% hasta los 105.173 millones. Números ascendentes por la buena marcha de sus programas de cobertura sanitaria y de la adjudicación del nuevo contrato de administración de beneficios de farmacia (PBM) a Express Scripts a partir de 2024. Tales números acercan a CNC a batir una nueva plusmarca anual en sus cuentas.

Fuente: Centene

"Nuestros sólidos resultados del tercer trimestre y del año hasta la fecha brindan a Centene un impulso positivo a medida que avanzamos hacia 2023. La selección de nuestro futuro socio de PBM representa un importante hito de plan de creación de calor de cara a nuestros 'stakeholders' en 2024 y más allá", afirmaba la presidenta ejecutiva de CNC. La misma que en octubre pasado fue seleccionada en el ranking de las mujeres más poderosas en los negocios en 2022 por la revista Fortune.

Una Centene que trata de reaccionar en bolsa, pero que el tiempo dándole la razón porque no hay que olvidar que hablamos de un valor que desde que debut a primeros del siglo XX lleva siete splits o desdoblamiento de acciones. En julio de 1991 realizó su primer split a razón de 2 acciones nuevas por cada una antigua; un año después repitió la jugada; mientras que hubo que esperar a abril de 1996 para ver el siguiente.

El 12 de febrero de 1997 llegó el cuarto, el 20 de diciembre de 2004 el quinto, el 20 de febrero de 2015 el sexto y el 7 de febrero de 2019 el último, tal y como informó entonces Ediciones Plaza. En todos los casos en la proporción 2x1, es decir, tener el doble de títulos pero a la mitad de precio.