VALÈNCIA. Hace unas semanas vi la película Licorice Pizza de Paul Thomas Anderson. Se sitúa a principios de la década de los 70 y muestra la vida en las afueras de Los Ángeles en el momento en que se produce la primera crisis del petróleo. Y no sólo es esta película. De la misma forma que hace unos años los 80 se pusieron de moda (desde Stranger Things hasta la música ochentera), son ahora los 70 los que han vuelto. No obstante, también otras circunstancias, menos agradables, las que traen resonancias de esa época: los precios de la energía han vuelto a ser un problema grave para los países de nuestro entorno. Se han producido, desde entonces, diversos episodios que han elevado los precios del petróleo o de las materias primas, pero con efectos conocidos y limitados.

Existe en la actualidad un cierto cansancio de crisis. También los 70 fueron años bastante complicados. En 1973 no sólo se produjo la primera gran subida de los precios del petróleo (en octubre de ese año), debido a que la OPEP detuvo su producción y decretó el embargo a los países que habían ayudado a Israel en la Guerra del Yom Kipur, sino que ocurrieron otras dos crisis no menos importantes, con epicentro en Estados Unidos. La primera, de carácter político, al destaparse el escándalo Watergate y que provocaría la dimisión de Richard Nixon en 1974. La segunda, de carácter monetario y financiero, fue el colapso del llamado Sistema de Bretton Woods, en marzo de 1973. Desde 1944 el sistema de tipos de cambio se basaba en una paridad fija del oro con el dólar. El dólar se convirtió entonces en la principal divisa internacional y la base para calcular la paridad de las demás monedas. La década de los 70 terminaría con la llegada de los ayatolás a Irán, la salida del Sha Palhevi y una nueva crisis del petróleo. Y luego vendrían los 80, con la crisis de la siderurgia y la reconversión industrial.

Aunque para muchos la sucesión de problemas de aquella década parezcan lejanos, hay muchos puntos en común con lo que estamos viviendo ahora y sorprende que hayamos caído en errores parecidos. En la actual crisis, todo empezó en 2008, con las hipotecas sub-prime y los posteriores problemas de solvencia en el sistema bancario y de deuda soberana en buen número de países. En 2020, el inicio de la pandemia no sólo significó el parón de la producción y el comercio de muchos bienes, sino que la propia organización de dicha producción (en las llamadas cadenas globales de valor) quedó muy deteriorada. Los chips, o su ausencia, parecían ser, en esta ocasión, el eslabón más débil. Mientras se estaba llevando a cabo la reorganización y, en ocasiones, re-centralización de la producción, la invasión de Ucrania supuesto dar una nueva vuelta de tuerca, sumando a las anteriores crisis la energéticas.

En 2008 la crisis financiera mundial nos encontró, a los europeos, en una recién estrenada unión monetaria, con instituciones nuevas y que no contenían todas las herramientas necesarias para responder de forma contundente al desafío. Eso tuvo su coste en años de pérdida de renta, empleo y empobrecimiento relativo. Ante la recesión, tanto el gasto público como la política monetaria se pusieron en marcha, aunque con retraso respecto a otros países de nuestro entorno. En especial, en el caso de la última, el BCE tardó casi cinco años en poder implementar la llamada expansión cuantitativa, esto es, la compra (indirecta) de deuda pública de los países. Eso supuso inyectar grandes sumas de liquidez en la zona euro, del mismo modo que lo hizo Estados Unidos o el Reino Unido. La pandemia obligó a seguir con esa misma política más allá de lo que se deseaba en un principio. Ahora, aún antes de que comenzara la invasión de Ucrania, las autoridades americanas y las europeas eran conscientes de que los estímulos de demanda habían sido excesivos y que las tasas de inflación aconsejaban comenzar a retirar dinero de la economía y, poco a poco, volver a tipos de interés positivos. La crisis de suministro energético ha “pillado” a los europeos en plena transición energética y sin planes de contingencia adecuados. Por eso, a la inflación causada por el exceso de demanda, se ha sumado una crisis de oferta, es decir, de costes, como no conocíamos desde los 70.

Se ha hablado mucho de los errores cometidos cuando se produjeron las dos crisis del petróleo setenteras. Cualquier graduado en Economía o en ADE lo estudia en el primer curso. Sabemos ahora que las crisis de oferta se resuelven a medio plazo, pues exigen cambios que no son tan inmediatos. En los 80 muchas industrias, por ineficientes o porque consumían demasiada energía, tuvieron que reestructurarse y algunas de ellas no volvieron a producir en Europa. En la actualidad, recién comenzada la transición energética, ésta se iba a efectuar basándose en el gas. Además, muchas otras reformas estructurales, verdaderas políticas de oferta, se han ido posponiendo por motivos políticos. Volvemos a mirarnos estupefactos, desarmadas nuestras autoridades para tomar medidas a corto plazo.

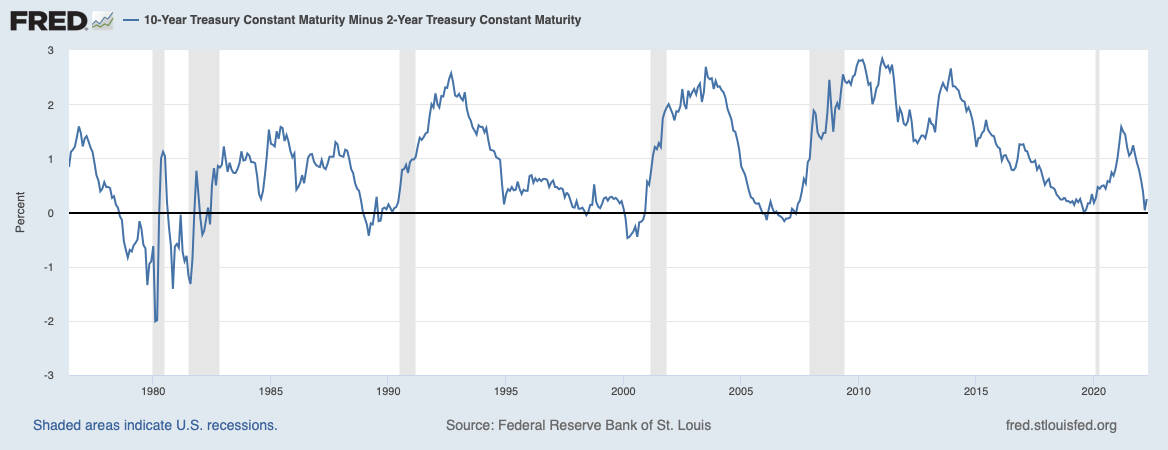

Respecto a la recesión que empieza a anunciarse, hace ya algunas semanas, se invirtió brevemente la curva de los tipos de interés en Estados Unidos. Es decir, que los tipos de interés a corto plazo son ya mayores que los de largo plazo (normalmente la situación es la contraria). En los últimos 60 años, cada vez que la curva se ha invertido en Estados Unidos, un año después se ha producido una caída del PIB o una recesión. Es evidente que se avecina una subida paulatina de los tipos de interés, al tiempo que el impulso de recuperación que se esperaba no se ha producido. Como las autoridades nacionales y europeas sólo tienen control sobre la demanda y pueden hacer poco a corto plazo respecto a la estrategia energética, intentarán reducir la parte de inflación que puedan, que ahora mismo es el principal problema. Los efectos de estas políticas serán, sin duda, recesivos.

Los que recordamos la inflación de finales de los 70 y principios de los 80 sabemos que es un problema muy grave, que empobrece a los ciudadanos y distorsiona los precios relativos, beneficiando a los deudores y perjudicando a los ahorradores. Resolverlo es el nuevo reto al que se enfrentan nuestras autoridades en un ejercicio de malabarismo donde ahora mismo todos los platos están en el aire.