visión financiera

La importancia de tener una cartera de inversión muy diversificada

Wouter Van Overfelt

Wouter Van OverfeltMADRID. Son muchos los que añoran aquellos 'buenos tiempos' en los que los mercados nadaban inundados de dinero gratis y los tipos de interés bajaban cada vez más. Pero esa época está llegando a su fin y ahora mismo nos adentramos en un escenario marcado por unos tipos reales al alza y una creciente incertidumbre económica y geopolítica. Creemos que los gestores activos pueden demostrar su valía en un contexto en el que es probable que los rendimientos del índice de referencia (beta) sean menores. Especialmente ahora, los mercados de renta fija se muestran ciertamente frágiles.

El factor que desde inicios de año ha provocado los rendimientos negativos ha sido el aumento de los tipos del Tesoro estadounidense. Como las tasas de inflación continúan subiendo, las expectativas de unos mayores tipos de interés de los bancos centrales empujaron la curva tipos al alza. Como los precios de los bonos se mueven de forma inversa a sus yields, los precios de los valores de renta fija bajaron de forma generalizada.

El conflicto ruso-ucraniano, provocó un aumento de los precios de las materias primas, lo que impulsará aún más las tasas de inflación. Al mismo tiempo, el aumento de la incertidumbre económica debido al conflicto incitó a los inversores a exigir una mayor remuneración por asumir el riesgo, lo que provocó un aumento de los diferenciales de crédito. El aumento de los tipos y la ampliación de los diferenciales de crédito han provocado una venta generalizada de la renta fija, incluidos los bonos de los mercados emergentes.

Muchos siguen considerando los bonos de las empresas de los mercados emergentes como un nicho exótico, pero esta percepción es errónea. Creemos que los inversores deberían explotar las posibilidades que ofrece la diversidad la renta fija corporativa emergente. Esta clase de activos tiene un volumen de casi tres billones de dólares, lo que la convierte en uno de los mayores segmentos de la deuda emergente. Como se ha expandido mucho en los últimos años, ahora se trata de un activo mucho más líquido de lo que muchos creen. Además, ofrece la posibilidad de elegir entre un conjunto global de países e industrias, por lo que permite construir una cartera ampliamente diversificada, lo cual es de suma importancia ante la actual incertidumbre económica y geopolítica.

Ineficiencia

Al mismo tiempo, este tipo de activos es muy ineficiente. Como siempre pasa algo en algún lugar del mundo y a los medios de comunicación les gusta centrarse en las noticias negativas ( no hay nada de lo que informar si todo va como en línea con lo esperado), existe la percepción de que los bonos de los mercados emergentes deben ser un riesgo, cuando en realidad es la forma menos volátil de invertir en estas zonas. A muchos emisores corporativos se les considera arriesgados, por lo que no pueden emitir bonos con la misma duración que los emisores soberanos, por ejemplo.

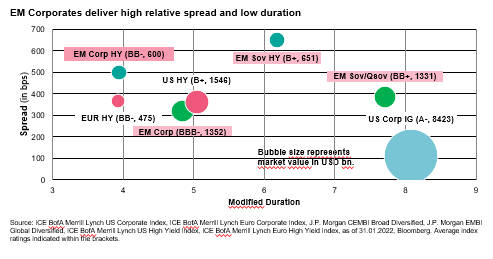

Esto significa que el riesgo de los tipos de interés, medido por su duración, es bajo en comparación con otros mercados de renta fija. Tenemos que hacer hincapié en el punto de la duración, ya que hoy en día la gente está asustada por esta cuestión. Cuanto más larga es la duración, más susceptible es un bono a los cambios de los tipos de interés. Con el aumento de los tipos de interés, uno de los mejores amortiguadores para contrarrestar esto es reducir la duración de su cartera: las empresas de los mercados emergentes suelen ofrecer una duración más baja por defecto. Adorable, ¿verdad?

No sólo la duración es menor, sino que los diferenciales de crédito son excesivos en relación con el riesgo crediticio objetivo. El yield de los bonos corporativos con grado de inversión de los mercados emergentes es ahora más o menos el mismo que el de los bonos de alto rendimiento de Estados Unidos, por lo que se obtiene un yield similar con una calificación crediticia más alta. Si se quiere obtener más yield, se puede ir al segmento de alto rendimiento, donde los diferenciales son más elevados, la duración más baja y se sigue obteniendo una mejor calificación en comparación con el alto rendimiento en euros (y otros mercados desarrollados).

Así que, ¿cómo exprimir ese alfa de la fruta madura que representa la deuda de las empresas de mercados emergentes? Aquí es donde entra en escena la inversión activa. Aunque la clase de activos parece atractiva, los movimientos de precios de los bonos de las empresas individualmente pueden ser brutales. Precisamente por eso creemos que una cartera ampliamente diversificada es tan importante y también por qué la deuda emergente es el paraíso de los gestores activos. Para los inversores capacitados, esta clase de activos ofrece enormes oportunidades y los periodos de volatilidad brindan excelentes oportunidades a los gestores que la entienden y saben cuándo actuar. Todo se reduce a la selección de emisiones. Por un lado, las acciones violentas de los precios conducen a que éstos se desvíen de su valor subyacente y, por lo tanto, a oportunidades con subidas de precios. De hecho, cualquier inversor que se precie dará fe de que el precio y el valor son cosas muy diferentes.

Reacciones exageradas

Pero no sólo las reacciones exageradas a acontecimientos concretos generan oportunidades atractivas. Teniendo en cuenta que los países de los mercados emergentes suelen ser economías de alto crecimiento, las empresas que obtienen buenos resultados y cuyos bonos están en circulación pueden registrar un rápido descenso de la prima de riesgo crediticio, lo que puede generar fuertes rendimientos dando lugar a otra forma de revalorización del capital.

Tras décadas marcadas por la reducción de los tipos de interés, los inversores en renta fija comienzan a inquietarse por el repentino resurgimiento de la inflación y el inicio de un ciclo de subidas por parte de la Fed y otros bancos centrales. Ambos factores son una auténtica preocupación, sin embargo, en nuestra opinión, sólo requieren que los inversores amplíen sus horizontes y se instruyan en segmentos del universo de la deuda a los que posiblemente sólo hayan echado un vistazo anteriormente. Creemos que con un amplio espectro de empresas sólidas, menor duración, sólida calidad crediticia y mayores rendimientos en oferta, ahora es el momento de activarse y asignar a la deuda corporativa emergente.

Wouter Van Overfelt es director de deuda corporativa emergente y gestor del Vontobel Fund