MADRID. En el último dato publicado por la Oficina de Estadísticas Nacionales (ONS) del Reino Unido sitúa la medida de inflación del Índice de Precios al Consumidor (IPC) en el 10,1% en el año hasta marzo. Si bien este es inferior al 11,1% registrado en el año hasta octubre de 2022, máximo de los últimos 41 años, la cifra sigue siendo dolorosamente elevada.

La razón por la que la inflación está en territorio de doble dígito se debe al cóctel tóxico de condiciones económicas. Estos incluyen el impacto de los altos precios de la energía, provocados en gran parte por la guerra en Ucrania, junto con el aumento de los tipos de interés y los cuellos de botella de la cadena de suministro global. Cada uno de estos factores se ha combinado para producir una crisis del coste de la vida prolongada que sigue empeorando las condiciones para numerosos hogares y empresas.

En los últimos años -antes de 2022-, la inflación había sido relativamente baja. Pero, dada la situación actual, es natural que nos preocupemos por lo que se avecina en el frente de la inflación a medida que avanzamos hasta 2023. Por si nos hemos olvidado o por si no lo sabemos, dejo por aquí un recordatorio de por qué la inflación es importante para nuestras finanzas.

La inflación es el término que se utiliza para describir el aumento de los precios a lo largo del tiempo. Volviendo al dato británico, el Gobierno del Reino Unido establece un objetivo de inflación del 2% que el Banco de Inglaterra (BoE) tiene la tarea de mantener utilizando políticas monetarias, que incluyen el aumento y la reducción de los tipos de interés a través de cambios en la 'tasa bancaria'.

A dos dígitos

En términos generales, la inflación se ha mantenido relativamente estable en el Reino Unido durante los últimos 30 años, pero se ha disparado durante los últimos 18 meses, pasando de alrededor del 2% en 2021 a la asombrosa cifra actual de dos dígitos del 10,1%. Esto supone que para los ahorradores ganar dinero real nunca ha sido un desafío tan grande como ahora. La inflación de dos dígitos tiene un impacto devastador en el valor real del efectivo en un momento en que las mejores cuentas de ahorro individuales de fácil acceso solo pagan alrededor del 3% y aproximadamente un punto porcentual más para las mejores cuentas de ahorro de alto interés.

Los expertos coinciden en que la inflación comenzará a bajar en 2023 y el Ministro de Hacienda, Jeremy Hunt, apunta a reducir a la mitad la cifra de inflación para fin de año. Sin embargo, en términos más generales, hay menos consenso sobre el tamaño y la forma de la retirada. Algunos indican que "de cara al futuro, la tasa general del IPC probablemente caerá a alrededor del 8,0% en abril, ya que la contribución de la energía cae en el primer aniversario de las fuertes alzas en los precios de la electricidad, el gas natural y el combustible para motores". O que "el mercado laboral sigue ajustado y la inflación de alimentos y servicios está resultando problemática".

Existe una creciente sospecha de que la inflación del Reino Unido es más complicada, y el BoE tiene mucho más trabajo por hacer. Significa que el trabajo de controlar los aumentos de precios sin infligir daños colaterales a la economía parece cada vez más difícil de lograr”. En esta situación se demuestran los efectos adversos del Brexit.

Mientras el Reino Unido votó por una independencia, lo que realmente parece haber conseguido es un aislamiento global, de los que históricamente han sido sus socios comerciales y políticos. Y aunque pueda parecer que dependen de sí mismos, en realidad la economía agregada de la Eurozona o la de Estados Unidos está situada a años luz por delante de lo que le gustaría conseguir al BoE.

Desajuste entre ahorro e inflación

Aunque me centraré en los datos del Reino Unido, las actuaciones de los inversores son idénticas a cualquier otra economía con altos niveles de inflación y una política de su banco central agresiva. Frente a tal desajuste entre las tasas de ahorro y la inflación, hay relativamente pocas formas de preservar la riqueza de manera segura, y mucho menos ayudarla a crecer. Invertir es una opción para los ahorradores que buscan mantener su dinero en línea con la inflación o superarla. Pero esta es una opción lejos de estar libre de riesgos, con el potencial de pérdida de capital en el camino.

Durante los períodos de aumento de la inflación, los activos reales -acciones, propiedades y materias primas- tienden a funcionar mejor que el efectivo o los bonos. Pero el escenario problemático para los inversores es que una cartera tradicional simplista de acciones y bonos convencionales no es resistente a la inflación. Y es necesario tener en cuenta una serie de sectores o áreas de inversión para contrarrestar los efectos de la inflación, como por ejemplo:

- Productos estructurados garantizados, que a menudo generan ingresos al están vinculados contractualmente a las tasas de inflación.

- Bonos vinculados a índices, que pagan un ingreso periódico vinculado tradicionalmente a la inflación.

- El oro, activo estrella de los que buscan refugio 'seguro', que a veces funciona bien en tiempos de inflación, especialmente cuando los tipos de interés no aumentan lo suficiente como para compensar la inflación obstinada. Hoy en día no es tan fácil estimar su comportamiento al estar prácticamente descorrelacionado con el dólar estadounidense.

Como con cualquier inversión, estos activos se vuelven proporcionalmente más caros si muchos inversores tienen la idea de proteger sus carteras al mismo tiempo. Pero esto es lo que pueden hacer los inversores. A continuación veamos qué pueden hacer los bancos centrales, siendo el caso de la reflexión el Banco de Inglaterra.

Ya hemos comentado que el BoE tiene como objetivo mantener la inflación en el 2%, pero el último dato aún es más de cinco veces mayor. La respuesta tradicional del BoE al aumento de la inflación es aumentar los tipos de interés. Esto hace que los préstamos sean más caros y puede significar que algunas personas con hipotecas vean aumentar sus pagos mensuales (tipo variable) aunque algunos productos de ahorro también ofrecen tipos superiores. Cuando las personas tienen menos dinero para gastar, compran menos cosas, lo que reduce la demanda de bienes y ralentiza -o reduce, que es lo que los bancos centrales quieren que ocurra- el aumento de precios.

Bajada del endeudamiento empresarial

Por el lado de las empresas, también vemos una caída del endeudamiento así como un encarecimiento del coste de la deuda, lo que las hace menos propensas a crear puestos de trabajo y pueden recortar personal (incrementando así la tasa de desempleo). Este parámetro es consecuencia de la subida de tipos de interés, pero es un buen indicador para mostrar la actividad empresarial de ajuste ante el encarecimiento de las condiciones económicas.

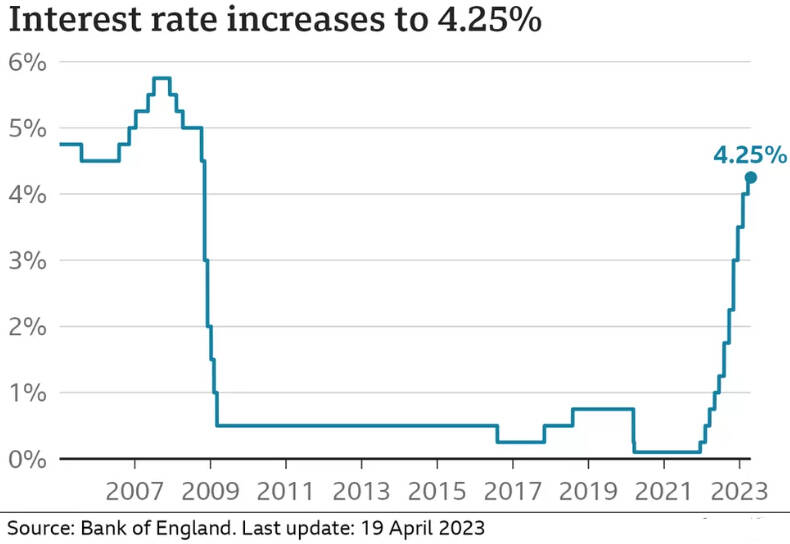

Para contextualizar visualmente la agresividad del BoE dejo por aquí el gráfico con la evolución de los tipos de interés para ver en qué momento se encuentra la economía británica respecto a otro periodo recesivo anterior:

Otros países también están experimentando una reducción del coste de la vida. Muchas de las razones son las mismas: mayores costes de energía, escasez de bienes y materiales y las consecuencias de la covid-19. La tasa de inflación anual para los países que utilizan el euro se estima en un 6,9% en marzo, frente al 8,5% de febrero.

La inflación también está cayendo en Estados Unidos, pero todavía se considera alta sobre todo el dato subyacente o 'base'. Los precios aumentaron un 5% durante los 12 meses hasta finales de marzo, frente al 6% de febrero. Pero esta es la tasa más baja desde mayo de 2021. En respuesta, la Reserva Federal norteamericana (FED) aumentó su tipo de interés clave al 5%, frente al casi 0% de hace un año, y el nivel más alto desde 2007.

El próximo mes de mayo va a ser casi tan importante como los primeros meses de subidas vividos a principios de 2022. La FED nos dará su próxima decisión el día 3, el BCE lo hará un día después y el BoE el día 11. Así que estaremos muy pendientes de qué decisión toman y qué consideraciones han tenido en cuenta cuando respondan a las preguntas de los medios de comunicación.

Darío García es analista de XTB