VALÈNCIA. Vivimos un momento crucial en la historia marcado por un reordenamiento geopolítico, una inflación elevada, un entorno de volatilidad en los mercados financieros y el final de un periodo de caídas de tipos de interés que se prolongaba ya cuarenta años. Podríamos titularlo 'Un mundo feliz' o 'Regreso al futuro'. Pero creo que yo lo llamaría 'La venganza de los boomers' porque muchas de las circunstancias actuales nos recuerdan al pasado, sobre todo a principios de la década de 1960. Ahí fue cuando los tipos de interés tocaron fondo después de cuatro décadas de caída, y cuando asistimos al auge de la Guerra Fría, que, por desgracia y en algunos aspectos, parece estar volviendo a hacer acto de presencia.

A pesar de todas las dificultades, sigo manteniendo el optimismo sobre el entorno de inversión, por varias razones.

- En primer lugar, aún hay indicios de crecimiento a medida que la economía mundial se va recuperando de la pandemia.

- En segundo lugar, creo que los beneficios corporativos van a impulsar los mercados de renta variable en el futuro, frente al aumento de las valoraciones, lo que significa que los fundamentales vuelven a cobrar protagonismo. Era necesario que los múltiplos de valoración se redujeran, y eso es lo que hemos visto en los últimos meses.

- En tercer lugar, creo que en uno o dos años entraremos en una recesión 'saludable'. Sí, en una recesión 'saludable'. A pesar de toda la preocupación que genera, creo que una recesión moderada resulta necesaria para sanear todos los excesos de los últimos diez años. No es posible tener un periodo de crecimiento como el que hemos tenido sin que se produzcan caídas ocasionales que sirvan de equilibrio. Es algo normal y previsible. Es hasta saludable.

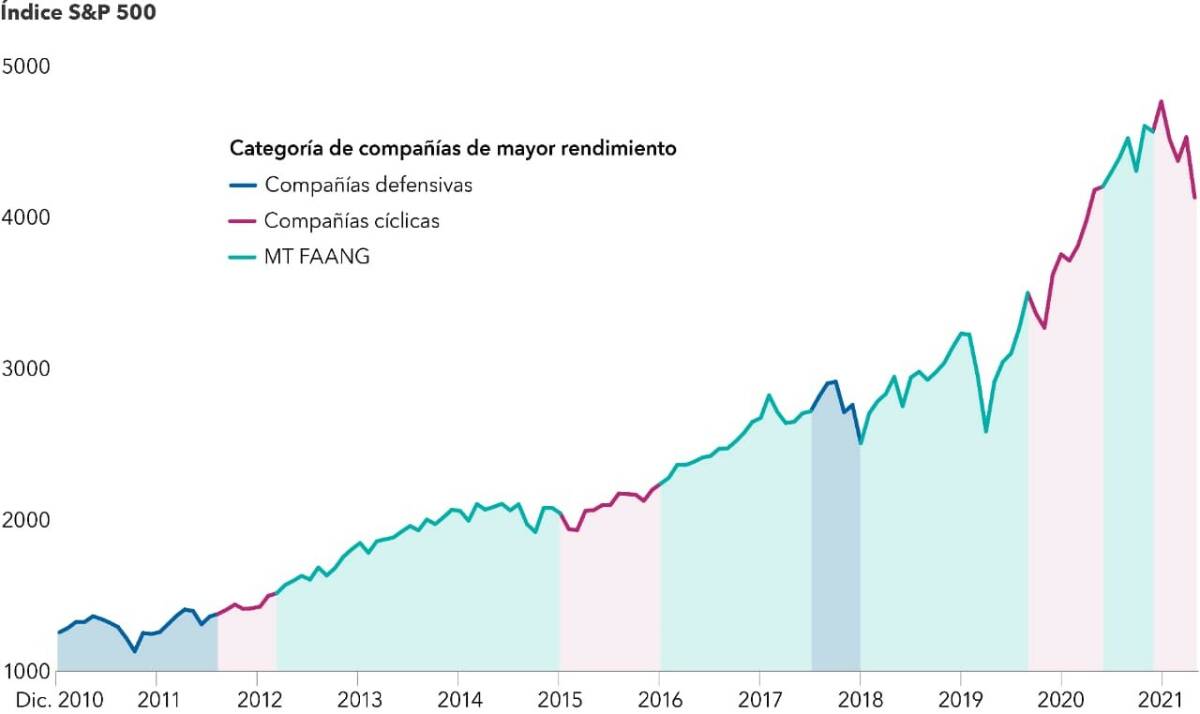

En los últimos meses, se ha producido un fuerte cambio de liderazgo en el mercado estadounidense:

Fuente: Capital Group, FactSet, MSCI. Standard & Poor's. MT FAANG: representa el rendimiento colectivo de las cotizaciones de Microsoft, Tesla, Meta (Facebook), Amazon, Apple, Netflix y Alphabet (Google). Las compañías defensivas suelen generar una rentabilidad relativamente estable independientemente de la situación de la economía o de los mercados. Las compañías cíclicas tienden a subir o bajar en línea con el crecimiento económico o los ciclos de contracción. Los valores del índice no reflejan el impacto de los dividendos. Información a 30 abril 2022.

En mi opinión, nos dirigimos hacia un periodo de verdadero cambio, un mercado fundamentalmente diferente en el que surgirá un nuevo liderazgo, en claro contraste con la caída que registraron los mercados en marzo de 2020 a causa de la covid-19, que solo fue un episodio temporal en un mercado alcista que se prolongaba ya durante diez años. Lo sabemos porque las mismas compañías que lideraron la caída, un grupo relativamente pequeño de compañías relacionadas con la tecnología, fueron también las que estuvieron a la cabeza del repunte posterior.

En un verdadero cambio de mercado, la salida del mercado bajista suele estar liderada por un nuevo sector o un nuevo grupo de compañías. Y no se trata necesariamente del mismo grupo que protagonizó la caída inicial. Por ejemplo, en el entorno actual, las compañías del sector de la energía han protagonizado un fuerte repunte. Pero ¿impulsará el sector de la energía el próximo mercado alcista? No lo creo.

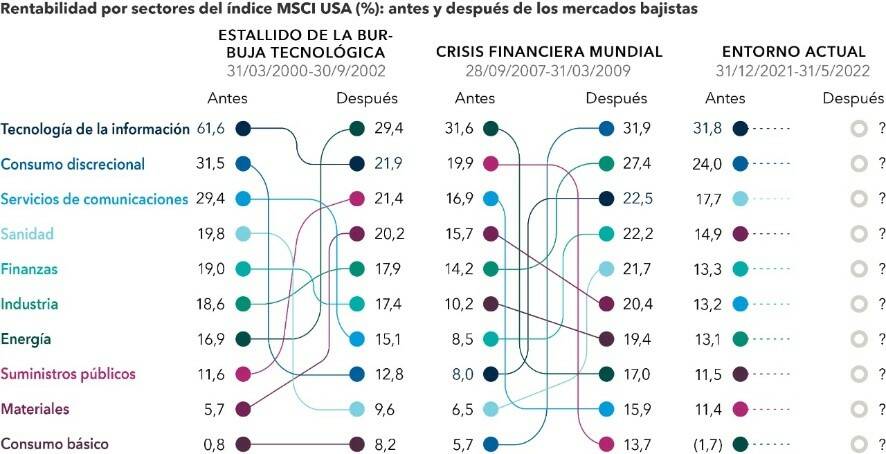

Los líderes del mercado estadounidense antes y después de un mercado bajista no suelen coincidir:

Fuente: Capital Group, MSCI, Refinitiv Datastream. Rentabilidad absoluta total en dólares. Periodos cubiertos: burbuja tecnológica, del 31 diciembre 1996 al 31 mayo 2000 (antes del mercado bajista) y del 30 septiembre 2002 al 30 diciembre 2005 (después del mercado bajista); crisis financiera mundial, del 31 diciembre 2003 al 28 septiembre 2007 (antes) y del 31 mayo 2009 al 31 diciembre 2013 (después); entorno actual, del 31 diciembre 2021 al 31 mayo 2022.

Dicho esto, no descartaría al grupo de las FAANG (Facebook, Amazon, Apple, Netflix y Google), pero creo que va a ser un mercado muy diferente en el futuro. Ya no va a estar liderado por un pequeño grupo de compañías. No se va a caracterizar por el crecimiento frente al valor, o por Estados Unidos frente al resto del mundo. Estos conceptos binarios ya no tienen sentido en un entorno como el actual. Creo que el mercado no va a tener una única dimensión y que será una combinación más amplia de empresas la que nos saque de este periodo bajista.

También estamos asistiendo a un profundo cambio en los mercados de renta fija, ya que nos acercamos al final de un periodo de bajada de tipos de interés que se prolonga ya cuarenta años. El fuerte aumento de la inflación, que alcanza ya unos niveles que no veíamos desde la década de 1980, está obligando a la Reserva Federal de Estados Unidos y a otros bancos centrales a endurecer de forma agresiva su política monetaria. La Reserva Federal va por detrás de la curva, lo que significa que probablemente tenga que continuar subiendo los tipos de interés.

Sin embargo, eso no quiere decir que vayamos a volver a una inflación y a unos tipos de interés excesivamente altos. Solo significa que, durante varias décadas, hemos vivido en un entorno de bajada de tipos que ha favorecido a los mercados, pero todo eso ha cambiado. Es probable que el entorno futuro sea más complicado. Pero, entre todas las dificultades, surgirán también las oportunidades.

¿Estamos al final de un periodo de 40 años de bajada de tipos de interés?

Fuente: Capital Group, Refinitiv Datastream. Información a 23 junio 2022.

Esa es una de las razones por las que me gusta llamar a esta época 'La venganza de los boomers' porque me recuerda mucho a la década de 1960. Los tipos de interés aumentaron, pero no llegaron al 16% de la noche a la mañana. Tardaron varias décadas en llegar a ese nivel, y se cometieron muchos errores políticos por el camino. A lo largo de la década de 1960, los tipos se situaron entre el 3% y el 6%. Fue un periodo volátil, pero en general seguía ofreciendo un buen entorno de inversión. El verdadero problema llegó después. Espero que hayamos aprendido la lección y no repitamos la década de 1970.

Mientras tanto, es importante recordar que unos tipos nominales más altos favorecen a los ahorradores. Este concepto es nuevo para los más jóvenes, pero los boomers crecieron en un mundo en el que los tipos de interés bastaban para obtener una buena rentabilidad de las cuentas de ahorro y los fondos del mercado monetario. Ese es un cambio positivo. Hace que a la gente le parezca buena idea ahorrar, y creo que eso favorece al mercado.

Con el tiempo, unos tipos de interés más altos también devolverán la generación de rentas a los mercados de renta fija, algo que hemos echado de menos en la era del dinero fácil. No podemos subestimar la importancia de este cambio, ya que podría devolver a la renta fija su verdadera función de diversificación con respecto a la renta variable.

En esta misma línea, lo cierto es que un poco de inflación es algo bueno. Permite a las compañías que están bien posicionadas subir sus precios, lo que se traduce generalmente en unos salarios más altos y hace que la gente esté más contenta con su trabajo y su trayectoria. Resulta complicado prever qué ocurrirá con el poder adquisitivo real, pero en los últimos diez años hemos podido comprobar que, sin un poco de inflación, la sociedad tiene la sensación de no estar avanzando.

Cartera equilibrada

La inversión en una cartera equilibrada y adecuada para diversos entornos de mercado resulta aconsejable en todo tipo de contextos, pero especialmente en este. En meses anteriores aconsejé a los inversores que estuvieran atentos a las valoraciones y se prepararan para una corrección de los mercados. Les dije que yo me iba a comprar un chubasquero, aunque no me lo pusiera todavía. Ahora me alegro de tenerlo a mano. La volatilidad ha vuelto a los mercados, pero eso no debería desanimarnos.

En Capital Group, nuestro enfoque de inversión bottom-up nos permite identificar qué compañías pueden generar un sólido crecimiento de sus beneficios. Sabemos que contamos con las personas adecuadas para tomar decisiones basadas en un exhaustivo análisis fundamental de las distintas compañías, algo que siempre ha sido la base de nuestra filosofía de inversión a largo plazo. No cabe duda de que el mundo ha cambiado mucho. Pero, para los inversores selectivos, los cambios crean oportunidades.

Rob Lovelace es gestor de Renta Variable de Capital Group