MADRID. "Hacer predicciones es muy difícil, especialmente sobre el futuro". Cita atribuida, entre otros, al Premio Nobel de Física Niels Bohr y al jugador de béisbol Yogi Berra. Independientemente de quién fuera el autor de esta famosa cita, lo cierto es que ha resultado de lo más acertada en el mundo de la economía de los últimos veinte años. Tras la crisis financiera mundial, los economistas no dejaron de sobrestimar la probable trayectoria de crecimiento real e inflación (y de tipos de interés). Más adelante, tras varios años de errores en sus previsiones, estos mismos economistas se sumaron a la teoría del exsecretario del Tesoro estadounidense Larry Summers, en cuya opinión el mundo estaba inmerso en un proceso de "estancamiento secular", lo que explicaba por qué el crecimiento, la inflación y los tipos de interés parecían haberse estancado en mínimos históricos.

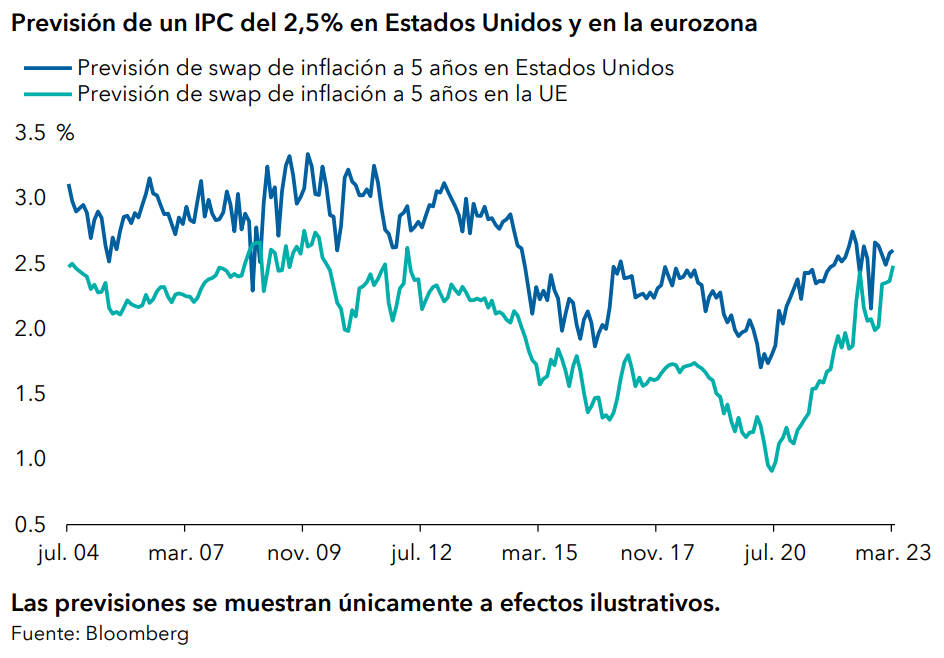

Durante la pandemia, esta idea de estancamiento secular nos animó a plantearnos el carácter transitorio que se otorgó al repunte de la inflación. Y si bien la crisis energética ha intensificado dicho repunte, muchos economistas e inversores parecen seguir pensando que los niveles de inflación están volviendo a acercarse a los objetivos fijados por los bancos centrales. Por ejemplo, la previsión del swap de inflación a cinco años apunta a un índice de precios al consumo (IPC) de aproximadamente el 2,5% tanto en Estados Unidos como en la Eurozona.

Sin embargo, en mi opinión, los mercados están subestimando la posibilidad de que estemos entrando en un régimen de mayor inflación, sobre todo porque existen tres elementos de presión política y económica que obligarán a los bancos centrales a adaptarse a unas tasas de inflación más elevadas.

Primer elemento de presión: política fiscal estructuralmente expansiva

En respuesta a la crisis financiera mundial, los gobiernos aplicaron importantes medidas de estímulo fiscal, que contribuyeron a frenar el desplome de la actividad económica. Pero a medida que las economías fueron recuperándose y aumentaba la preocupación en torno a la sostenibilidad de la deuda pública, los principales países del mundo fueron endureciendo de forma notable sus respectivas políticas fiscales. Este endurecimiento sincronizado y prematuro hizo que la recuperación económica se estancara y contribuyó a un periodo prolongado de débil crecimiento en la Unión Europea (UE).

En respuesta a este nivel reducido de crecimiento y a una inflación que se situaba por debajo de los objetivos fijados por los bancos centrales, comenzaron a aplicarse importantes medidas de flexibilización monetaria. La crisis de deuda de la Eurozona animó a los responsables políticos de las economías desarrolladas a optar por un endurecimiento fiscal y una política monetaria expansiva, lo que contribuyó al estancamiento secular.

Creo que la pandemia ha supuesto el fin de esta combinación. Ante la interrupción repentina de la actividad económica, los gobiernos pusieron en marcha enormes paquetes de ayudas fiscales financiados por la ampliación de los programas de compra de bonos por parte de los bancos centrales. Esta lluvia de dinero público evitó el colapso de la actividad y favoreció que se produjeran fuertes repuntes cuando se inició el proceso de reapertura de las economías.

En la UE, los gobiernos también pusieron en marcha el Fondo de Recuperación Next Generation de la Comisión Europea, que canalizó préstamos hacia las economías más afectadas por la pandemia (especialmente Italia) con el fin de realizar inversiones públicas a más largo plazo. La respuesta de la UE a la guerra de Ucrania y la posterior crisis de la energía también trajeron consigo importantes medidas adicionales de ayuda fiscal, principalmente a nivel nacional.

Normas fiscales

Sin embargo, más recientemente, se aprecia una mayor reticencia a otorgar nuevos préstamos conjuntos a escala de la UE y ha aumentado el debate en torno al restablecimiento de las normas fiscales en 2024. Los gobiernos parecen estar preparándose para retirar las medidas de emergencia que han protegido a los consumidores y las compañías frente a la crisis energética, lo que contribuirá a reducir los déficits presupuestarios.

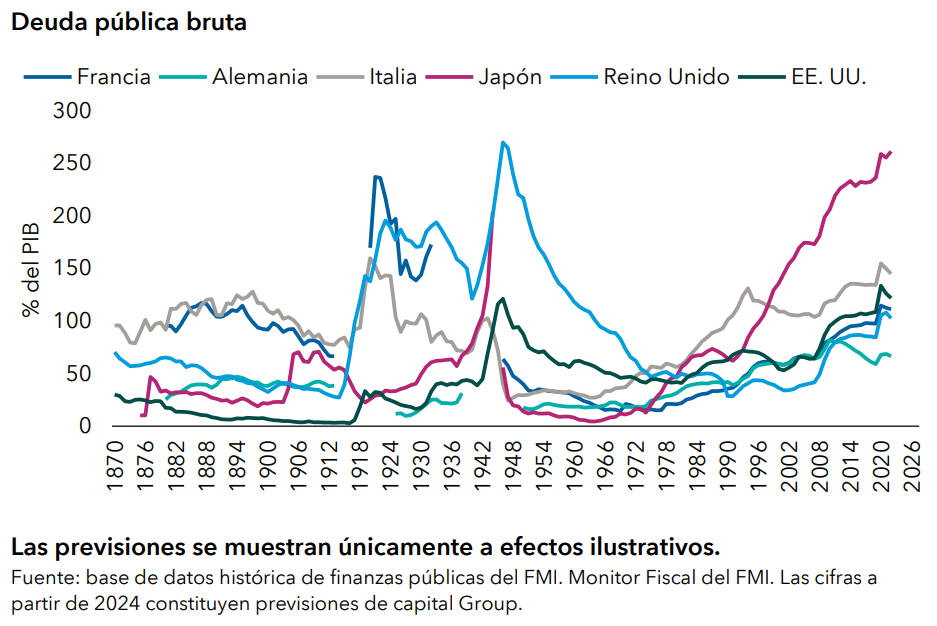

Dicho esto, no creo que los responsables políticos vayan a volver a cometer el error de optar por la consolidación fiscal, tal y como hicieron tras la crisis de deuda. Las economías europeas están sometidas a fuertes presiones a favor de un aumento significativo del gasto público en infraestructuras energéticas y otras áreas como defensa, sanidad y educación. En Alemania, Italia y el Reino Unido también es necesario incrementar la inversión pública tras diez años de fuertes recortes. Sin embargo, dado el entorno político de estos países, a los gobiernos les va a resultar complicado subir los impuestos para financiar un aumento del gasto público. No cabe duda de que los gobiernos van a tener que hacer frente a un aumento estructural de los déficits presupuestarios y que tolerar unos ratios de deuda más elevados mientras se mantiene la orientación expansiva de la política fiscal a medio plazo.

Segundo elemento de presión: mayor poder de negociación de los trabajadores

Por otro lado, dos economistas estadounidenses, Guido Lorenzoni e Iván Werning, han planteado otro posible elemento de presión que podría llevar a un régimen de mayor inflación. En su artículo 'Inflation is conflict' señalan que los trabajadores y las compañías tienen opiniones contrarias en lo que respecta al establecimiento de los salarios y los precios relativos, lo que puede llevar a una inflación de carácter persistente.

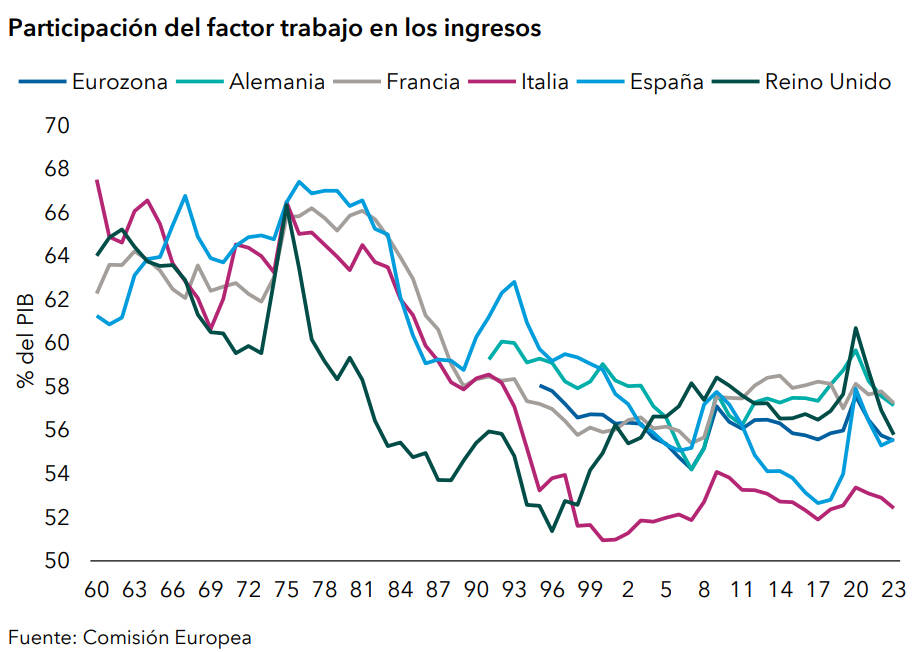

Durante el periodo de elevada inflación que se vivió en la década de 1970, la proporción de los ingresos correspondientes al trabajo aumentó en relación con la correspondiente a los beneficios. En las décadas de 1980 y 1990, tras los esfuerzos de Thatcher, Reagan y Volcker por combatir la inflación y la puesta en marcha de agresivas políticas desinflacionistas, la participación del factor trabajo en los ingresos cayó de manera sostenida en muchas economías europeas. La política monetaria desinflacionista estaba desplazando las rentas de los trabajadores a las empresas.

Durante las décadas de 2000 y 2010, la proporción correspondiente al trabajo se estabilizó en la mayoría de las economías (e incluso subió en el Reino Unido), reflejando así una transición hacia una política más reflacionista y algunos cambios redistributivos en los impuestos y las prestaciones para ayudar a los hogares a hacer frente a la reducción de sus ingresos. Tras un repunte temporal durante la pandemia, reflejo de las transferencias fiscales realizadas por los gobiernos a los hogares, la participación del factor trabajo en los ingresos vuelve a estar en línea con el nivel medio que ha venido registrando en los últimos veinte años, que sigue estando muy por debajo de los niveles alcanzados en las décadas de 1960 y 1970.

Como consecuencia del aumento de la inflación que se ha producido en los últimos tres años, los trabajadores han visto reducido de forma notable su salario real, ya que el crecimiento del salario nominal no ha seguido el mismo ritmo que la inflación general. Por el contrario, muchas compañías han subido sus precios para proteger sus márgenes frente al aumento de los costes. Esta situación ha llamado la atención de los responsables políticos, que se muestran preocupados por la posibilidad de que las empresas estén trasladando a los trabajadores la carga de la reducción de las rentas reales. Sin embargo, el mercado laboral continúa registrando una importante escasez de mano de obra, tal y como demuestra, por ejemplo, el nivel de puestos vacantes en relación con las tasas de desempleo. Los trabajadores desean obtener unos salarios más altos para compensar la reducción de las rentas reales y se están produciendo movilizaciones sindicales en algunas de las principales economías europeas.

Es probable que este intento de recuperar el salario real tras el aumento de la inflación se convierta en la próxima fase del 'conflicto' entre trabajadores y empresas, y podría ejercer una importante presión sobre los salarios o costes laborales, los márgenes de beneficios y la inflación.

Tercer elemento de presión: fragmentación del comercio (desglobalización)

El proceso de fragmentación del comercio es la última fuente de potencial presión inflacionista. En un discurso reciente, la presidenta del Banco Central Europeo, Christine Lagarde, habló sobre las consecuencias de dicha fragmentación e hizo referencia a dos cuestiones.

En primer lugar, la economía mundial podría abandonar el favorable escenario de oferta que se inició tras la caída del muro de Berlín en 1989 y culminó con la incorporación de China a la Organización Mundial del Comercio. En la década de 1990 y principios de la de 2000, la oferta global se hizo más elástica con respecto a la demanda, lo que contuvo las presiones inflacionistas. El aumento de la fragmentación del comercio y los cambios en las cadenas de suministro podrían crear una oferta más inelástica, lo que aumentaría la frecuencia de los problemas de oferta y podría aumentar los costes/precios e impulsar la inflación.

En segundo lugar, Lagarde señaló que la fragmentación del comercio exigiría una mayor cohesión política a nivel regional y nacional. En lo que respecta a la Eurozona, la presidenta propuso una mayor interdependencia entre las políticas fiscales (destinadas a mejorar el lado de la oferta de la economía) y la política monetaria. Se trata de la primera vez en la que uno de los principales responsables políticos de la Eurozona reconoce de forma expresa la necesidad de coordinar las políticas fiscales y monetarias.

Conclusión

En su discurso, Lagarde insistió en la importancia de que los bancos centrales continúen trabajando para volver a acercar la inflación a su objetivo. En su opinión, los responsables políticos deben evitar los errores cometidos en la década de 1970, cuando la inflación se disparó ante la inestabilidad de las expectativas.

Los comentarios de Lagarde son perfectamente lógicos, porque aquella crisis de inflación nos dejó importantes lecciones. Y aunque no creo que se repita lo mismo que entonces, los bancos centrales podrían decidir adaptarse a un entorno de mayor inflación estructural. Eso no significa que vayan a abandonar de forma expresa sus objetivos actuales, sino que adopten un enfoque más pragmático y toleren un nivel de inflación superior al objetivo por tres razones fundamentales:

- En primer lugar, es probable que los bancos centrales deban aceptar la necesidad de una mayor coordinación de sus políticas macroeconómicas, en línea con la propuesta de Lagarde. Dadas las crecientes presiones sobre la política fiscal, no creo que sea factible que los gobiernos opten por un endurecimiento similar al que aplicaron tras la crisis de deuda. Tal y como hemos señalado, las consideraciones políticas y económicas apuntan a una política fiscal estructuralmente expansiva a medio plazo.

- En segundo lugar, y ante la posibilidad de que surjan problemas de oferta con más frecuencia, los bancos centrales tendrán que mostrarse más pragmáticos y flexibles en su objetivo de inflación. En un entorno de aumento de los precios y de los costes como consecuencia del conflicto entre trabajadores y empresas y de la fragmentación del comercio, podría resultar peligroso que los bancos centrales trataran de devolver rápidamente la inflación a su objetivo, ya que ello implicaría un coste importante en términos de crecimiento económico y rentas reales. Si las políticas desinflacionistas redujeran aún más la proporción de los ingresos correspondientes al trabajo (e impulsaran la participación de los beneficios), podrían aumentar la tensión socioeconómica en muchas economías.

- En tercer lugar, los bancos centrales también deben tener en cuenta los riesgos que trae consigo la inestabilidad financiera. Tal y como descubrió el Reino Unido el pasado otoño, y como también vimos hace unas semanas en Estados Unidos y Europa, la inestabilidad financiera pueda provocar una importante volatilidad en los mercados. No me convence el argumento de que los bancos centrales pueden hacer frente a la inestabilidad financiera y a la inflación con herramientas políticas diferentes. Si el tipo de interés que se requiere para lograr la estabilidad financiera es inferior al que se necesita para estabilizar la finflación en su objetivo, los bancos centrales podrían tener que enfrentarse a una difícil elección.

- En última instancia, y dado el potencial de que la inestabilidad financiera se traslade rápidamente a la economía real, creo que lo más probable es que los bancos centrales prioricen la estabilidad financiera frente a la contención de la inflación. Sin embargo, esta visión de un enfoque más pragmático de los bancos centrales solo es válida en un régimen en el que la inflación es estructuralmente más alta pero no hay una dinámica inestable. En mi opinión, esto significa que la inflación podría situarse entre el 3% y el 7% y, aunque no volvamos a la situación que vivimos en la década de 1970, sí que podríamos estar ante un cambio de régimen radical con respecto a la experiencia de los últimos veinte años.

Robert Lind es economista en Capital Group