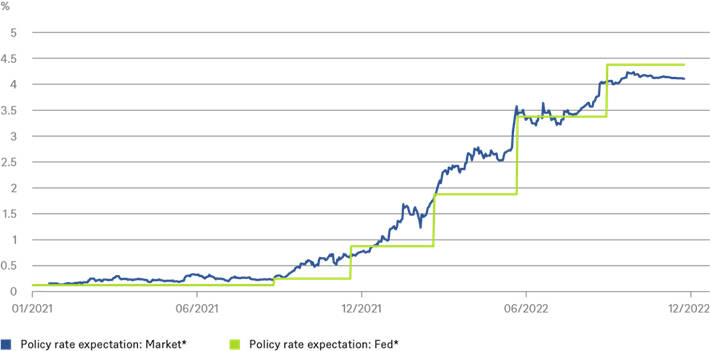

MADRID. Una de las características más enigmáticas de la mente humana es la tendencia a encontrar patrones significativos tanto entre datos relevantes como entre ruido irrelevante. Tomemos como ejemplo nuestro Gráfico de la Semana en la imagen inferior, que contiene algunos de los datos más relevantes e irrelevantes para determinar qué podría pasar en 2023. La línea azul refleja las expectativas del mercado sobre dónde se situaría el tipo de interés oficial de la Reserva Federal estadounidense (FED) a finales del año pasado, mientras que la línea verde ilustra las expectativas del propia institución monetaria representadas por la mediana de los gráficos de puntos que elaboran regularmente los miembros del banco central.

Es curioso que durante gran parte de 2022 los mercados de futuros acertaron más que los propios miembros de la FED a la hora de estimar el nivel en el que terminaría el año el tipo de interés de referencia. Lo cual resulta muy interesante, pero también bastante difícil de interpretar, y no solo porque los miembros del Comité Federal del Mercado Abierto (FOMC) solo actualizan sus gráficos de puntos cada tres meses aproximadamente, mientras que las expectativas del mercado cambian a diario.

A esto se le suma que -aunque los mercados están atentos a todo lo que haga la FED-, los miembros de la institución obviamente también están atentos a la evolución de los futuros sobre el tipo de interés de referencia. Podría argumentarse que la publicación de los gráficos de puntos ha reforzado esta relación desde 2012, lo que podría restarles fiabilidad a ambos conjuntos de datos. En comparación con los miembros del banco central estadounidense, a los participantes del mercado se les ha dado bastante bien predecir los tipos de interés de EE UU como se aprecia en el gráfico:

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH a 16/1/2023.

Sin embargo, muchos participantes del mercado se decantan por una explicación más sencilla y parecen estar cada vez más seguros de que podrán volver a predecir el comportamiento de la FED en 2023. Los mercados de futuros descuentan ahora mismo un tipo de interés del 4,42% para los contratos que vencen en diciembre de 2023. Por el contrario, los miembros del organismo americano presidido por Jerome Powell continúan advirtiendo que el tipo de interés oficial podría superar el 5%.

Por si sirve de algo, nuestras expectativas se acercan más a las de la FED. La fortaleza del mercado laboral podría hacer que la Fed mantuviese los tipos de interés en niveles altos durante más tiempo. El año pasado fue atípico porque los participantes del mercado acertaron más de lo normal con sus predicciones. Como han demostrado incontables estudios empíricos a lo largo de los años, a los mercados de futuros no se les suele dar muy bien predecir las decisiones del banco central americano; y sobre todo a un año vista, en vez de unos pocos meses o unas semanas antes. Además, los errores tienden a ser relativamente grandes cuando el tipo de interés oficial cambia de sentido o cuando cambia rápidamente en un breve periodo de tiempo», apunta uno de los primeros estudios, realizado, precisamente, por un economista de la Reserva Federal.

'No luches contra la FED'

Como advierte el conocido dicho de Wall Street 'Don't fight the FED'', no es buena idea luchar contra la Reserva Federal. Al igual que otros muchas reglas de oro, que en otros ámbitos serían consideradas supersticiones, este mantra se ha demostrado correcto con suficiente frecuencia en el pasado como para convertirse en sabiduría popular. Al fin y al cabo, los bruscos cambios de política monetaria suelen responder a nueva información, que en general tiene casi las mismas probabilidades de pillar desprevenidos a los mercados y a los bancos centrales.

Sin embargo, hay veces en los que la regla no se cumple y es entonces cuando resulta particularmente importante ser prudentes. Es humano sobrestimar nuestro propio juicio y subestimar la aleatoriedad, sobre todo después de haber acertado. Desde la perspectiva de las finanzas conductuales, la autoconfianza que muestran actualmente muchos participantes del mercado podría reflejar el conocido como sesgo de la experiencia reciente. Y ya solo por eso, no parece que la opinión colectiva tenga ahora mismo unas bases muy sólidas.

Christian Scherrmann es economista para Estados Unidos en DWS