análisis

Marcha ascendente de Telefónica en bolsa

MADRID. En la semana actual, el análisis se enfoca al sector de telecomunicaciones español. Y, en esta ocasión, de la mano de Telefónica (TEF). El gigante tecnológico se coloca actualmente en novena posición en el selectivo español, ofreciendo una rentabilidad en torno al 13% en lo que va de año.

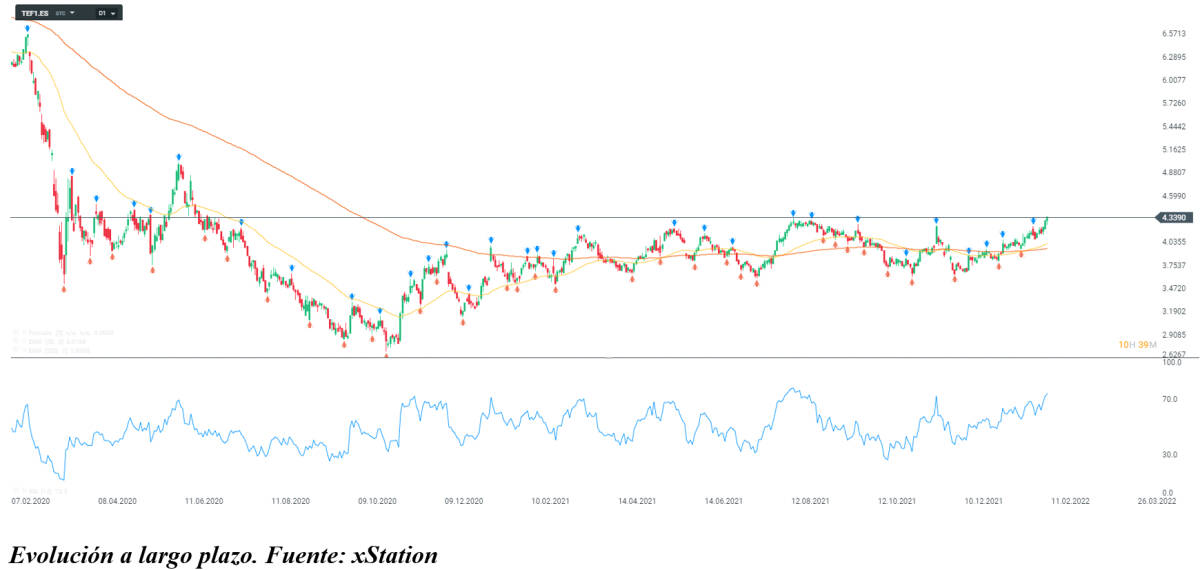

La operadora presidida por José María Álvarez-Pallete ha conseguido alcanzar en bolsa su valor máximo de los últimos dos años, que se ubicaba en la frontera de los 4,34 euros por acción. Así se puede apreciar en el siguiente gráfico:

Pese a la valoración adversa recibida por casas de análisis como Citi o Barclays, Telefónica ha conseguido retornar a niveles de precio no observados desde principios de julio de 2020. Con el repunte alcista observado a nivel sectorial, las perspectivas de crecimiento parecen intensificarse, pese a que TEF continúa a la cola entre sus principales competidoras como Indra, Orange o Deutsche Telekom.

Asimismo, y entre los proyectos en que la compañía se halla inmersa, cabe destacar la adquisición de activos móviles del grupo de comunicaciones Oi a través de su filial brasileña Vivo, junto con TIM (Telecom Italia) y Claro (América Móvil). Dichos activos están valorados en unos 16.500 millones de reales brasileños, es decir, unos 2.747 millones de euros al tipo de cambio actual.

Movimientos estratégicos

Pese a la oposición de la fiscalía brasileña, que acusa a todas las compañías anteriores de potencial vulneración de las leyes de competencia en el mercado, Telefónica continúa consolidando su relevancia a nivel internacional. Un hecho que, sin duda, debería continuar reflejándose en sus resultados empresariales.

Algunos de los movimientos estratégicos observados en 2021, como la venta de torres de Telxius o el acuerdo de fusión entre O2 y Virgin Media en Reino Unido, tuvieron un notable impacto sobre los resultados de los primeros nueve meses del pasado año. A destacar las siguientes partidas: beneficio neto (cifra récord de 9.335 millones de euros), deuda financiera neta (-31,8% con respecto al mismo periodo de 2020), resultado operativo antes de amortizaciones y depreciaciones (OIBDA) e ingresos; estos dos últimos creciendo de forma consistente durante los dos trimestres anteriores.

A nivel técnico, el retroceso de Fibonacci trazado desde el último máximo local observado el 13 de agosto de 2021, señala como zonas críticas de precio los 4,1770 euros -78,6% de Fibo- y los 4,3175 euros, es decir, el 100% de Fibo.

De bajar el precio de las acciones de TEF, cabe esperar que los soportes a corto plazo sean los dos anteriores. En un escenario de crecimiento continuado como el actual, una vez atravesada la frontera crítica de precios de los últimos 2 años, el siguiente nivel a vigilar oscila en la franja de los 4,50 euros.

Miguel Momobela es analista de XTB