Todos los años la misma historia. Las entidades que ofrecen servicios de inversión tenemos que actualizar el test de idoneidad para nuestros clientes. Por lo que les pedimos que rellenen de nuevo el cuestionario Mifid (Directiva sobre Mercados de Instrumentos Financieros) que nos va a informar sobre varios aspectos esenciales para un buen asesoramiento. Recogemos información acerca de sus conocimientos en materia de inversión, su experiencia inversora, así como de su situación y capacidad financiera.

Con la última actualización del reglamento también implementamos los criterios ESG -ambientales, sociales y gobierno corporativo-, que el cliente desea incluir en su cartera de inversión. El propósito de este test es medir el riesgo que el cliente puede asumir y al mismo tiempo conocer el riesgo que realmente desea para su cartera. También nos indica en que familias de productos podremos invertir y sobre todo en los que no debería. El cliente necesita estar cómodo y elegirá la solución que mejor se adapte al riesgo que está dispuesto a asumir.

Históricamente en España el perfil más demandado era el conservador, avalado por la gran aversión a las pérdidas que sentía el inversor. Si nos remitimos a los datos de los 'Barómetros del Ahorro' del Observatorio Inverco, vemos que el inversor desde hace unas décadas está más dispuesto a elegir una cartera con un poco más de riesgo. Si en 2016 el perfil conservador representaba el 55% hoy está en 49% (en 2009 era el 62%) y el perfil moderado ha subido 10 puntos desde el 33% al 43%. Al mismo tiempo, se observa que el horizonte temporal de la inversión se está alargando de forma significativa, ya no se centra tanto en el corto plazo, sino que este va cediendo terreno al más largo plazo.

'Tipos cero'

Para el asesoramiento, estos datos nos aportan mucha información acerca de cómo enfocar el servicio. El cliente está más y mejor informado que antes y más dispuesto a invertir en productos y carteras con cierto nivel de riesgo. También hay que señalar que con el escenario de 'tipos cero' de los últimos años, la renta fija no ha sido una alternativa rentable y el inversor ha tenido que aumentar su exposición al riesgo para obtener rentabilidad.

Si a esto le unimos el gran esfuerzo por parte de algunas instituciones como la CNMV de aportar educación e información financiera -y el hecho de tener que rellenar los test de idoneidad- podemos deducir que el inversor está viendo por fin los beneficios de escoger un perfil más óptimo para su inversión dejando de lado el sesgo conservador que tanto le ha lastrado históricamente.

Aquí entra en juego la Teoría Moderna de Cartera o Modern Portfolio Theory (MPT) propuesta por el economista Harry Markowitz en 1952, Premio Nobel en Economía 1990. Si partimos del hecho de que el inversor actúa de forma racional y tiene aversión al riesgo entonces siempre escogerá una cartera de inversión con menor riesgo y con las mayores expectativas de rentabilidad.

Esta metodología se basa en la selección, ponderación y la combinación de los diferentes activos (bonos, fondos de inversión, ETFs, acciones..) que van a conformar la cartera de inversión con el fin de maximizar sus rentabilidades esperadas para un nivel de riesgo o volatilidad determinado.

Fijarse en la correlación

En la selección y en la ponderación de los activos dentro de una cartera de inversión nos fijaremos en la rentabilidad esperada de cada uno de los activos y de la correlación que existe entre ellos. Y es justamente en la correlación donde está lo interesante, el inversor puede minorar el riesgo o volatilidad de su cartera de manera significativa si combina activos con correlaciones negativas. Buscamos que los activos de la cartera se comporten de manera contraria ante movimientos de mercado para reducir el riesgo no sistemático o no diversificable. Sin embargo, no hay manera de reducir el riesgo sistemático o de mercado ya que es inherente al propio mercado. Por lo tanto, la diversificación de los activos y la correlación que existen entre estos activos es clave para la construcción de carteras eficientes.

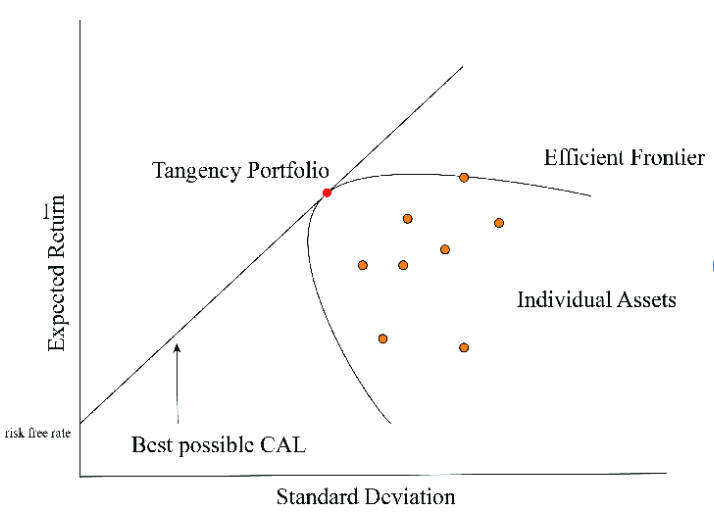

Por ejemplo, podemos reducir la volatilidad de una cartera si seleccionamos activos como los bonos del Tesoro que tienen una correlación negativa con un índice de renta fija como el Ibex 35 o el S&P 500. De esta manera conseguimos una rentabilidad esperada mayor para una volatilidad menor, o la cartera eficiente. Si esto lo hacemos para todos los niveles de riesgo y lo representamos en un gráfico cartesiano obtendríamos el siguiente gráfico o curva de la frontera eficiente. Cualquier combinación por debajo de esta cuerva no debería ser escogida por el inversor.

La correcta selección, ponderación y correlación entre los diferentes activos de la cartera es por lo tanto muy importante para conseguir mejorar la rentabilidad esperada nivel de riesgo determinado.

René Bauch es asesor financiero de la EAF alicantina gCapital Wealth Management, EAF que asesora el fondo Gestión Boutique gCapital Total Market (ES0116831050). Puede contactar con el autor para solventar cualquier duda o interesarse por los servicios de gestión patrimonial de gCapital escribiendo a bauch.rene@gcapital.es o info@gcapital.es

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.