MADRID. Desde J. Safra Sarasin SAM (JSS SAM), mantenemos nuestra postura cautelosa sobre la renta variable mundial y rebajamos nuestro objetivo de final de año para el S&P500 a 3.900. Como seguimos viendo riesgos a la baja a corto plazo, nos abstendríamos de añadir exposición a la renta variable.

La corrección se está desarrollando en dos fases donde la primera probablemente haya concluido y la segunda esté en marcha.

- La primera etapa estuvo marcada por la necesidad de la Reserva Federal estadounidense (FED) de empezar a restringir las huellas que la inflación empezaba a dejar en la economía, lo que desencadenó una fuerte subida de los tipos reales estadounidenses y pesó sobre las valoraciones de los mercados de renta variable.

- En la segunda es probable que el ciclo macroeconómico se suavice más rápidamente, que los rendimientos se mantengan estables o caigan y que las revisiones de los beneficios empresariales sean negativas, lo que se asemejaría más al movimiento típico de cambio de ciclo.

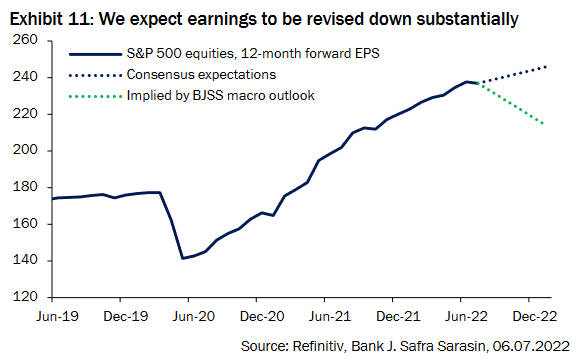

En este contexto, asumimos que el mercado aún no ha tocado suelo y que debería enfrentarse a más caídas cuando las rebajas de beneficios empiecen a acelerarse. Nuestras previsiones macroeconómicas para 2023 implican rebajas de los beneficios en EE UU de alrededor del 5% con respecto a los niveles actuales para finales de este año. Teniendo en cuenta que el consenso sigue suponiendo que los beneficios (BPA a 12 meses) aumentarán en torno a un 4% hasta finales de año, nuestra hipótesis para 2023 se situaría en torno a un 9% por debajo del consenso.

Sin embargo, los riesgos siguen siendo a la baja. Si tenemos en cuenta las recesiones pasadas, una contracción de los beneficios del 20% o más no sería de extrañar. Asimismo, teniendo en cuenta que los beneficios han subido un 68% en los dos últimos años (antes de que la pandemia afectara a las perspectivas de beneficios), la caída también podría ser incluso mayor. Aunque el potencial de reducción de los beneficios es cada vez mayor, una reversión parcial de la subida de los tipos debería ayudar a limitar la caída de las valoraciones en los próximos meses.

Esperamos que las expectativas de beneficios se revisen sustancialmente a la baja

Una reaceleración de la inflación o el aumento de la presión para que la FED endurezca sus políticas aún más supondría riesgos de cola en este sentido. No obstante, creemos que la inflación ha tocado techo y debería reducirse en los próximos meses por dos razones.

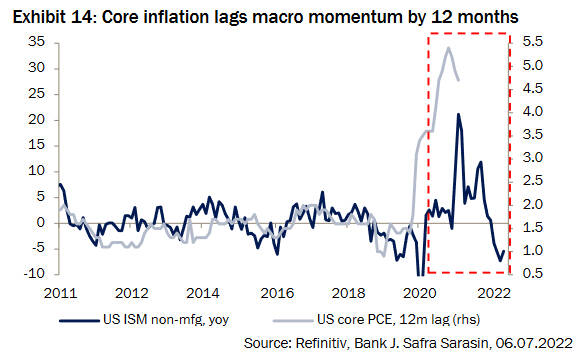

- En primer lugar, la desaceleración del ciclo, que lleva ya un año en marcha, debería tener un impacto negativo más pronunciado en la inflación subyacente (ver gráfico siguiente).

- En segundo, los precios de las materias primas pasarán de ser un motor a un lastre para la inflación. Dado que los precios del petróleo han empezado a bajar desde sus máximos, parece que los precios de la gasolina también han tocado techo. Incluso si se mantuvieran en los niveles actuales, los efectos de base de esta disminución serían palpables en los próximos meses y pesarían sobre los niveles de inflación interanual.

La inflación subyacente va 12 meses por detrás del impulso macroeconómico

El descenso del precio del petróleo en las dos últimas semanas también aumenta la presión sobre los beneficios para determinados sectores. La energía ha sumado alrededor de 2,5% puntos al 3,5% de mejora de los beneficios desde principios de año. La reciente caída del petróleo, si se mantiene, revertiría en parte estas ganancias y eliminaría alrededor de un 2% de puntos del BPA global en las próximas semanas. La energía representa en torno al 10% del BPA del mercado, mientras un precio del petróleo sobre 100 dólares/barril sugiere un 20% de caída del BPA del sector energético.

Asimismo, el retroceso de los precios del petróleo también ha influido en el comportamiento de los valores energéticos durante el mes pasado, lo que ha contribuido a que las acciones de crecimiento (growth) lo hayan hecho mejor que las acciones de valor dado que las cotizadas energéticos son consideradas value). Asimismo, la disminución de las yields o rentabilidades, también sugiere un mejor desempeño para las compañías growth en términos relativos, pues también podríamos ver vientos en contra de las acciones financieras, es decir, el sector de mayor peso dentro del value.

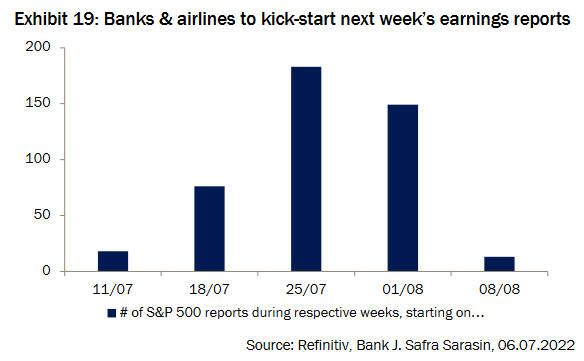

La temporada de resultados del segundo trimestre en Estados Unidos, que acaba de comenzar, proporcionará más detalles sobre el sector financiero, con la atención del mercado puesta especialmente en la actividad de Capital Markets, que ha lastrado los resultados en los dos últimos trimestres como se observa en el gráfico siguiente.

Wolf von Rotberg, estratega de renta variable en J. Safra Sarasin