VALÈNCIA. 'Meliá Hotels no consigue sacudirse de encima el 'farolillo rojo' del Ibex 35 durante este año'. Así abría la sección de bolsa este diario el 16 de noviembre de 2022... y tres meses después ahí sigue pero con otro tono bien distinto. Lo hace con una capitalización de 1.600 millones de euros tras el duro correctivo (-4,53%) del pasado viernes. Fue una jornada de marcado carácter bajista, que puso fin a cinco semanas consecutivas al alza del barómetro de la renta variable española.

Sin embargo, la hotelera fundada -y controlada- por la familia Escarrer presenta la tercer mayor revalorización anual en el índice selectivo con un 28,82%. Una marca solo superada por Banco Sabadell (+31,93%) e IAG (+31,07%). Y no solo eso sino que el 'subidón' de la mallorquina barre las pérdidas bursátiles de 2022, cuando se dejó en el camino un 23,67%. Pese a ello no logra quitarse de encima ser el valor menos capitalizado con esos 1.300 millones, mientras que por delante -y en el furgón de cola del Ibex 35- tiene a Sacyr (1.932 millones de euros) e Indra (2.012 millones).

Una Meliá Hotels (MEL) que comenzó 2023 de manera fulgurante al encadenar las diez primeras sesiones por subidas. Tras ello comenzaron a llegar las lógicas recogidas de beneficio, pero los pasados 2 y 3 de febrero cerró en los 6,30 euros tal y como se observa en el gráfico de YahooFinance. De este modo se disparaba un 37,55% respecto a los 4,58 euros de la última jornada bursátil de 2022. Además, y como dato a tener en cuenta, con un incremento de los volúmenes de contratación, que han elevado hasta los 945.111 títulos su media diaria anual, según datos de Infobolsa.

"Dado el sector en el que opera Meliá acusó mucho, tanto en bolsa como en sus resultados, el estallido de la pandemia y el confinamiento posterior que le obligó -como al resto- a cerrar sus establecimientos. Pero ya se vio en sus últimos resultados de septiembre que estaba invirtiendo la tendencia, lo que se plasma en el buen tono bursátil acompañado de un volumen ascendente". Así respondían desde una mesa de intermediación bursátil consultada por Valencia Plaza.

Pinchar aquí para ver el gráfico más grande. Fuente: YahooFinance

"El grupo hotelero está bien gestionado, viene reduciendo su deuda, sigue abriendo establecimientos y está controlando los costes. Todo esto el mercado lo está recogiendo y habrá que ver sus resultados de todo 2022 no solo para ver cómo le fue sino las perspectivas de futuro que comente el consejero delegado Gabriel Escarrer Jaume", añadían. Para ello habrá que esperar al 27 de febrero cuando rinda cuentas ante un mercado que la ha visto cerrar en positivo en 19 de las 30 sesiones celebradas en lo que va de ejercicio.

Por lo pronto, entre enero y septiembre de 2022 presentó un beneficio de 52,6 millones frente a unas pérdidas de 166,3 millones en el mismo periodo de 2021. Además lo hizo más que duplicando sus ingresos hasta los 1.273,43 millones; mientras que el resultado bruto de explotación (Ebitda) sin plusvalías fue de 328,5 millones, cinco veces por encima de los 64,6 millones de un año antes. Por su parte, la deuda neta se situaba en 2.779 millones, lo que representaba una disminución de 126 millones durante el tercer trimestre del ejercicio anterior.

El bajista Citadel, en el capital

En la nota de prensa de dichas cuentas destacaba haberse beneficiado de ventajas estratégicas que le han permitido acelerar el avance de la recuperación", tales como "su fuerte posicionamiento en el segmento vacacional". Por su parte, el CEO advertía que el foco estratégico de la compañía en controlar los costes y mejorar su eficiencia a través de una "creciente digitalización de los procesos y del diseño de un nuevo modelo operativo para el grupo ha facilitado la mejora de márgenes".

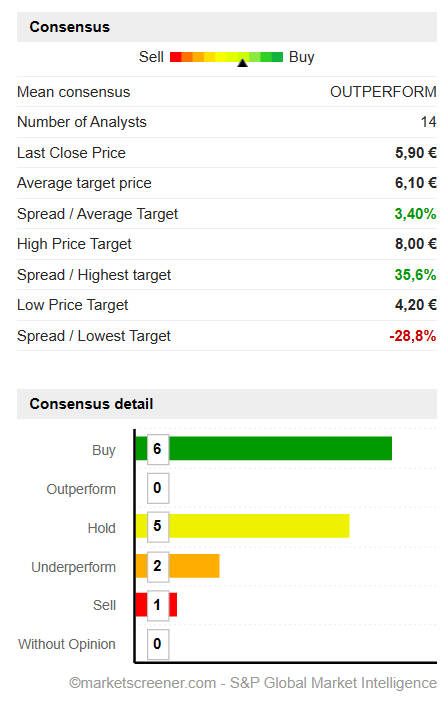

Sin embargo, el que no lo ve tan positivo es el 'hedge fund' americano Citadel -el mismo que sigue haciendo de las suyas en Banco Sabadell-, que mantiene una posición bajista del 0,92% desde el último día del mes pasado frente al 1% de tres semanas antes. Todo lo contrario del consenso de los 14 analistas que cubren a la hotelera, según MarketScreener, que le tienen adjudicado un precio medio objetivo de 6,10 euros. De ahí que tenga un potencial alcista del 3,40% donde seis le tienen colgado el cartel de 'comprar', cinco de 'mantener', dos de 'infraponderar' y uno de 'vender'.

Recomendaciones de las casas de análisis. Fuente: MarketScreener

Una MEL que la semana pasada se reunió con una veintena de inversores institucionales -principalmente gestores de fondos y 'family offices'- en el Frankfurt European Midcap Event de la mano de Bolsas y Mercados Españoles (BME). En dicho acto participaron otras once cotizadas españolas de mediana y pequeña capitalización como CAF, Grenergy, Neinor Homes, Opdenergy, Prosegur, Técnicas Reunidas y Soltec -todas ellas del Mercado Continuo-, y Arteche, Enerside, Holaluz e Izertis de BME Growth, el antiguo Mercado Alternativo Bursátil (MAB).

Por otro lado, Global Alpha Capital Management ha aprovechado estas primeras semanas del año para incrementar su participación -no bajista- hasta el 10,14% del capital a fecha 24 de enero. La familia Escarrer sigue siendo el primer accionista de la compañía, con un 54,79%. Una participación vertebrada a través de Hoteles Mallorquines Consolidados (24,3%), Hoteles Mallorquines Asociados (13,7%) y Hoteles Mallorquines Agrupados (11,2%); además del 5,387% adicional que está en manos del fundador de Melia, Gabriel Escarrer Juliá.

Precisamente su hijo, Gabriel Escarrer Jaume, manifestaba en el pasado Fitur que prevén abrir 25 hoteles en 14 países "dando especial importancia a la cuenca mediterránea". Pero eso sí "con prudente optimismo" después de un 2022 donde sus fortalezas permitieron anticipar en al menos un año la recuperación del negocio. El primer ejecutivo de MEL se marca como objetivo abrir una media de 30 o 35 hoteles al año y confía en conseguir cerrar el ejercicio con un Ebitda de 400 millones en 2022, tal y como avanzó en verano.