Predecir es bastante difícil, especialmente el futuro. Los economistas insisten en quedar en evidencia una y otra vez, haciendo pronósticos que dejan por buenos a los astrólogos. Sus tasas de acierto rondan el 47%, así que lanzar una moneda es un método más eficaz y no tan aburrido.

Esto se retroalimenta con las exigencias del público minorista, que no convive bien con la incertidumbre. El experto correspondiente casi se ve en la obligación de convertirse en figura profética para que puedan dormir tranquilos. No seremos nosotros.

Nuestra opinión es que adaptarse a los cambios es más práctico que tratar de predecirlos, y que generar escenarios posibles con un plan de acción para cada uno acaba siendo lo que mejores resultados da. El resto es entretenimiento, en parte.

Para generar esos escenarios tenemos los datos del pasado, que nos ayudan a entender qué ha pasado y qué decisiones tomar en cada caso. Pero 2022 es diferente: la inundación de dinero que no paran de imprimir los bancos centrales ha acabado por generar una inflación no vista desde los años 80. Y esto lo cambia todo.

Valoraciones próximas a las 'puntocom'

Si solamente tuviéramos que fijarnos en crecimiento (PIB) y resultados (ventas y márgenes), las perspectivas son buenas para 2022. En general por encima de la media de 10 años y con el optimismo que da el dinero gratis.

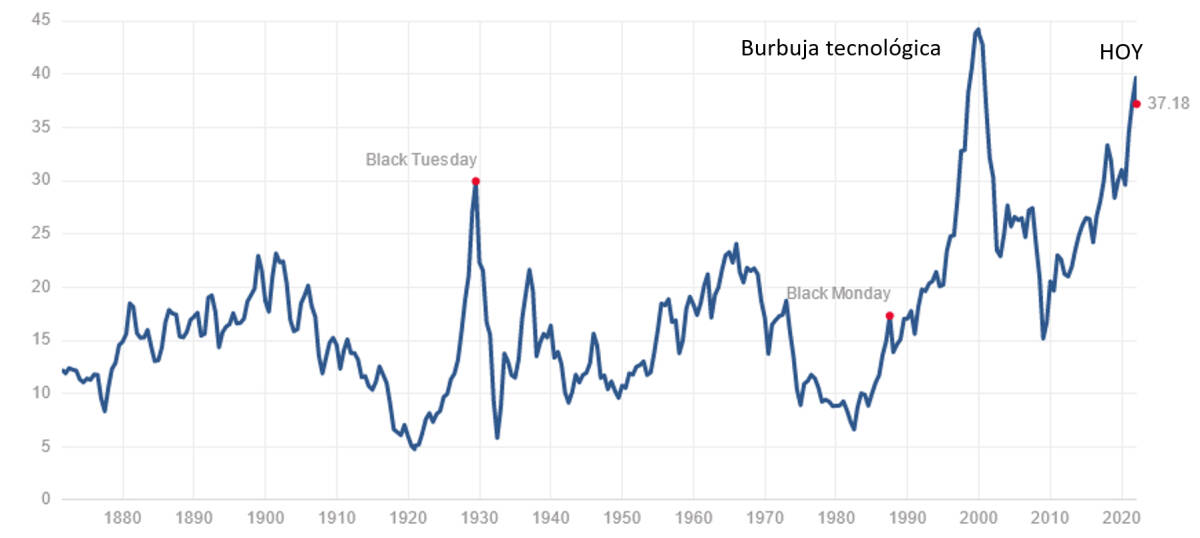

Si analizamos un poco mejor dónde estamos, las valoraciones actuales (37 veces beneficios, próxima a la burbuja de las 'puntocom') sólo se justifican si se da el mejor de los escenarios año tras año.

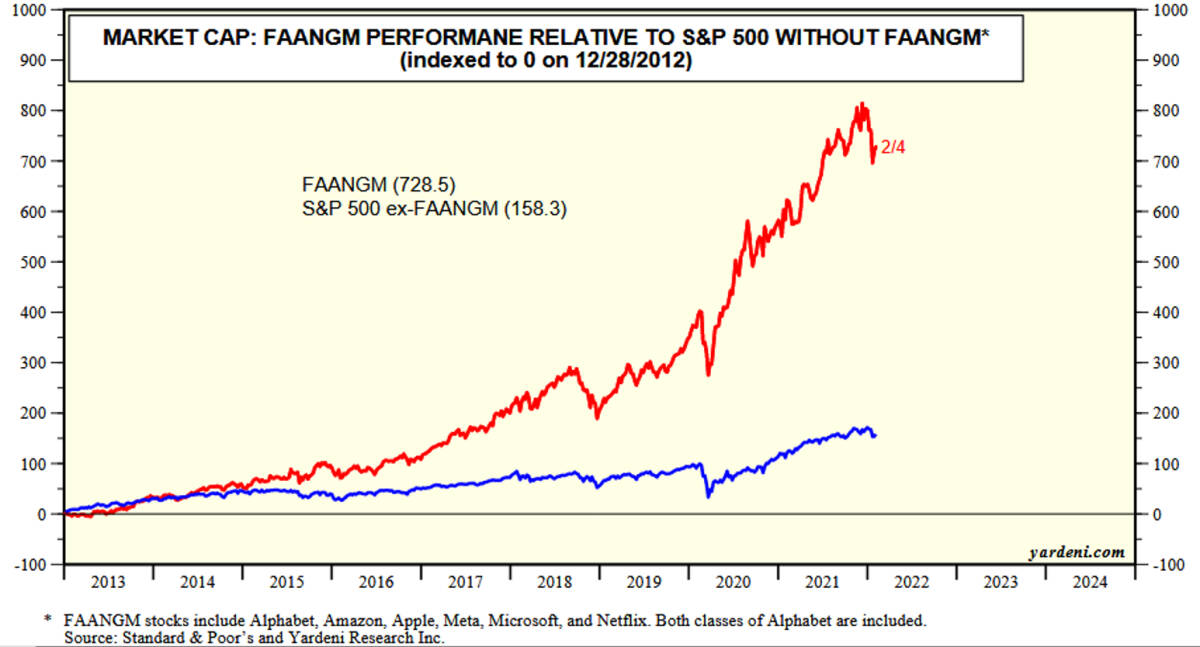

No sólo eso: los mercados llevan estancados casi un año (línea naranja), y el mercado americano es el único que impulsa los índices globales (línea verde).

A su vez, los mercados americanos vienen condicionados por cinco grandes valores (línea roja), que tiran así de los índices globales y esconden la realidad (línea azul).

Por último, en 2021 tuvieron lugar 399 salidas a bolsa (IPOs) en Estados Unidos, algo que no ocurría desde los excesos del año 2000, que tardaron diez años en purgarse. Otro dato que remata el contexto de sobrecalentamiento, y que hay que tratar como tal.

¿Dónde invertir en un entorno inflacionista? La decisión más clara es seguir virando a la economía real, en línea con lo que hemos comentado en artículos anteriores. Si nos ceñimos únicamente a los mercados, la cosa se vuelve difícil. No todos los sectores pueden, por su naturaleza, pasar las alzas de precio a sus clientes y no sufrir por ello. La inflación es reflexiva, y todas las decisiones generan efectos que alteran la causa, como un perro tratando de morderse la cola.

Pero en los últimos 50 años ha habido suficientes episodios de alta inflación como para hacer algunos planes. Conviene aclarar que alta inflación es aquella que sobrepasa el 3%, y que en enero España tuvo un 6% (tras el 6,7% de diciembre).

Desde 1973, los dos activos que más frecuentemente han conseguido batir a la inflación y obtener resultados positivos reales han sido:

- La energía: Causa y efecto de la inflación, como antes comentábamos.

- Los REITs de equity (carteras patrimoniales): Una cobertura natural, y signo de que la mejor alternativa es salir de los mercados si no se tiene una metodología.

Añadiríamos el sector de la minería y metales preciosos, pero caso a caso (no todas las compañías han reaccionado igual).

Por la parte negativa, y al contrario de lo que oímos en los medios de comunicación, el sector financiero sería uno de los afectados negativamente. Es lógico si recordamos que la inflación erosiona el valor de sus préstamos, reduciendo sus beneficios.

China, una amenaza económica real

De hecho, pensamos que este es el verdadero motivo por el que se está provocando la inflación en el mundo desarrollado. No es algo que nos pase, es el fruto de unas políticas determinadas con el objeto de erosionar el valor real de las tremendas deudas que nos lastran, y de competir mejor contra la amenaza económica real que supone China.

En resumen: Que 2022 sea el año en el que dejemos de hacer quinielas si no es para pasar el rato, y que empecemos a trazar planes de acción para cada escenario. Merece la pena.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.