opinión

Un recorte de tipos en marzo no es el escenario base de la FED

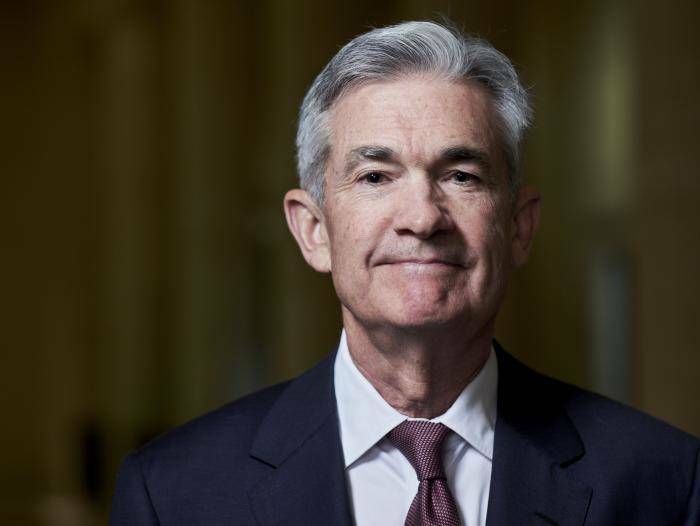

Eric Winograd

Eric Winograd El presidente no lo descartó, pero parece probable que se necesiten más de dos meses de datos de inflación adicionales para la primera bajada

MADRID. El Comité Federal de Mercado Abierto mantuvo antes de ayer el tipo de interés objetivo de los fondos federales en el 5,25-5,50%, tal y como se esperaba. También abrió la puerta a recortes de tipos, pero dejó claro que aún no han tomado una decisión sobre cuándo comenzará el próximo ciclo de relajación. Es decir, que parece que el Comité se inclina por recortar los tipos, pero aún no está listo para apretar el gatillo. Les preocupa que la inflación, mucho más baja de lo que ha sido hasta ahora, pueda situarse por encima del 2%. Quieren asegurarse de que vuelva al objetivo, y no están preparados para concluir que han mantenido la política suficientemente restrictiva durante el tiempo suficiente para garantizar ese resultado. En la medida en que Powell proporcionó orientación, también señaló que un recorte de tipos en marzo no es el caso base de la Reserva Federal (FED). No lo descartó, pero parece probable que se necesiten más de dos meses de datos de inflación adicionales para desencadenar el primer recorte.

En su conferencia de prensa, el presidente Powell dijo que los datos de inflación de los últimos seis meses son lo suficientemente buenos como para desencadenar un recorte de tipos, pero que el comité necesita ver "más datos buenos" antes de empezar a recortar los tipos. Esto es un poco pesimista: el Comité no necesita ver una mejora de los datos de inflación, solo necesita ver la persistencia de la trayectoria actual durante un poco más de tiempo.

Dicho esto, Powell también dijo que un recorte en marzo no es el "caso base", un comentario hawkish en relación con los precios de mercado. Si dos meses más no son suficientes, ¿se necesitarán tres más, lo que empujaría el primer recorte a la reunión de mayo? ¿Cuatro más? Eso sería la reunión de junio, y aunque los mercados y los medios de comunicación se pasarán las próximas semanas y posiblemente meses tratando de adivinar cuándo se producirá el primer recorte de tipos, creo que es una propuesta con un porcentaje de acierto muy bajo: nadie, ni siquiera la Reserva Federal, conoce la respuesta, incluso si asumimos que los datos son coherentes, una suposición que ya ha sido errónea varias veces en este ciclo.

Sin embargo, como tengo que hacer una previsión, adelantaré mi conjetura sobre la primera bajada de tipos de junio a mayo, lo que refleja la creciente confianza del Comité en la trayectoria de la inflación a medio plazo. Son tres meses más de datos de inflación, que espero sean suficientes. En lugar de recortar en marzo, los gráficos de puntos del comité mostrarán más relajación en 2024, lo que abrirá la puerta a mayo. Creo que 5 recortes para el año sigue siendo el número correcto; mi conjetura es que después de comenzar el ciclo un poco antes, la FED probablemente se saltará alguna reunión en vez de recortar en cada reunión.

El momento exacto del primer recorte de tipos y si lo hacen 5 o 6 (o 4) veces no debería importar mucho a nadie, excepto a los operadores a corto plazo que quieran apostar en las diferentes reuniones de la FED. Para los que tienen un horizonte temporal más largo, el hecho de que la Reserva Federal esté dispuesta a recortar es más importante que cuándo decida hacerlo. Esa transición de vuelta a una política monetaria más equilibrada significa que si la economía se ralentiza, la FED está en una buena posición para intervenir y proporcionar apoyo; ese no ha sido el caso en los últimos trimestres, mientras luchaba contra la inflación, y proporciona una importante fuente de apoyo a los mercados financieros.

Al considerar los próximos trimestres de política monetaria, me parece útil tener presentes los objetivos finales de la FED. Como todos los bancos centrales, la Reserva Federal intenta devolver la economía al equilibrio y mantenerlo ahí el mayor tiempo posible. La definición de equilibrio de la Reserva Federal en Estados Unidos es la siguiente: Un crecimiento del PIB de aproximadamente el 1,75-2,0%, un desempleo del 4,0-4,25% y una inflación del 2,0%. El tipo de interés que considera necesario para mantener la economía en ese equilibrio es del 2,50-3,0%. En la actualidad, el crecimiento del PIB está quizá ligeramente por encima de ese intervalo, y el desempleo se sitúa en el extremo inferior de su intervalo de equilibrio.

Inflación demasiado alta

La inflación sigue siendo demasiado alta, pero ha descendido rápidamente y es probable que se acerque al objetivo en términos interanuales en los próximos trimestres. A estas alturas, lo que más llama la atención es el tipo de interés oficial, que en la actualidad es aproximadamente el doble del nivel que la Reserva Federal considera adecuado para alcanzar el equilibrio, mucho más alejado del objetivo que cualquiera de las demás variables. Esa, más que ninguna otra cosa, es la motivación que subyace a los recortes de tipos. Si la economía está en equilibrio, pero el tipo de interés oficial no lo está, es probable que la economía crezca menos y aumente la tasa de desempleo, y eso no es lo que quiere la Reserva Federal.

La solución es recortar los tipos de nuevo hacia el equilibrio, y llegar allí con la suficiente rapidez para evitar consecuencias económicas innecesarias. Creo que esa es la receta para un ciclo de recortes constantes que comience en los próximos meses y que dure hasta que el tipo de interés oficial vuelva al 3,0% o un poco menos. Como la economía es fuerte, lo más probable es que la Reserva Federal pueda avanzar gradualmente por la senda del equilibrio sin tener que recortar agresivamente ante un crecimiento vacilante, ni recortar por debajo del nivel neutral en respuesta a un resultado económico negativo. Si eso suena bien, es porque debería, ya que es la definición de un aterrizaje suave.

Eric Winograd es economista jefe de AllianceBernstein