los dos ejecutivos Explican la operación ante analistas e inversores

Goirigolzarri y Gortázar presentan al nuevo CaixaBank como "una oportunidad única de crear valor"

José Ignacio Goirigolzarri y Gonzalo Gortázar. Foto: CAIXABANK/BANKIA

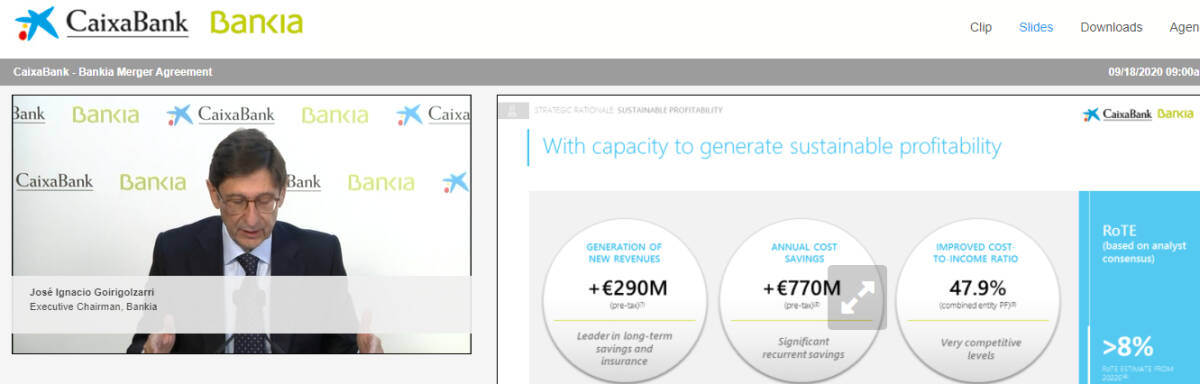

José Ignacio Goirigolzarri y Gonzalo Gortázar. Foto: CAIXABANK/BANKIAVALÈNCIA. Justo cuando abría la sesión bursátil de este viernes (nueve de la mañana), José Ignacio Goirigolzarri y Gonzalo Gortázar comparecían de forma telemática -e íntegramente en inglés- ante analistas e inversores para exponerles la hoja de ruta que va a seguir la nueva CaixaBank. A lo largo de hora y media, los dos primeros ejecutivos esbozaron los números del mayor banco español, que copará el 25% del total de los activos del sector.

Minutos después de abrir el parqué, CaixaBank (CABK) subía un 0,4% y Bankia (BKIA) cedía casi un 2%, pero según iban hablando los dos ejecutivos se iban desinflando más. Finalmente las pérdidas fueron superiores al 2%: de un 4,75% para el banco operativo desde Madrid y de un 2,18% para el que se lleva desde Barcelona.

Tomó la palabra en primer lugar Goirigolzarri para descatacar el "sólido balance" y el "excelente gobierno corporativo" de la nueva CABK, que va a contar "con reputados consejeros independientes y muy profesionales". Lo hizo utilizando -faltaría más- una de las palabras que no suelen faltar en los discursos del banquero vasco: meritocracia.

Goirigolzarri manifestó que la entidad resultante liderará la banca doméstica en España, con la red comercial más diversificada del país; mientras reivindicó que la operación "no solo debe tener sentido industrial sino también valor para los accionistas". En este sentido destacó que la prima del 20% sobre la ecuación de canje a cierre de la sesión bursátil del 3 de septiembre, cuando ambas entidades informaron a la Comisión Nacional del Mercado de Valores (CNMV) el inicio de las negociaciones para fusionarse.

Dicha prima se eleva hasta el 28% frente a la media de los últimos tres meses y llega al 35% con el precio marcado en bolsa por Bankia antes de ayer. Algo que deberán tener en cuenta los accionistas de CABK y BKIA, que serán citados en noviembre en las respectivas juntas y cuya operación prevén cerrar en el primer trimestre de 2021.

"Listos para competir"

Goirigolzarri no dudó en afirmar "estar listos para competir no solo contra otros bancos"; lo hizo en clara alusión a las 'BigTechs', es decir, a las Google, Amazon, Facebook, Apple... que de un tiempo a esta parte están intentando entrar en el negocio bancario. Pero el banquero del Neguri se mostró confiando en el potencial del nuevo CABK con sinergias de costes e ingresos y una fuerte posición de liquidez.

La nueva CABK tiene previsto ahorrar 770 millones anuales desde 2023 aunque para ello acometerá una reestructuración, que todavía está por concretar, pero que supondrá cierre de oficinas y despidos de empleados a través de un Expediente de Regulación de Empleo (ERE). Algo que bien conocen en ambas casas, dado que CABK cerró el pasado año el último que se saldó con 2.023 fuera de la entidad; mientras que en el caso de BKIA se remonta a 2018 y prácticamente en los mismo números.

Por su parte, Gonzalo Gortázar, que llevará las riendas de la nueva entidad, no dudó en afirmar que la operación "es una gran oportunidad para crear valor para los accionistas mejorando la rentabilidad y eficiencia", añadiendo que "el nuevo grupo creará un líder bancario y asegurador en España con la capacidad y el compromiso para apoyar a los clientes y la recuperación económica".

El actual consejero delegado señaló ante analistas e inversores que "para casarse en tiempos difíciles es importante elegir a la pareja correcta y nosotros estamos convencidos de tener a un buen compañero". Pero eso sí pidiendo a analistas e inversores tiempo porque pese a que los trabajos se iniciaron antes de verano, esta transacción requerirá de mucho esfuerzo de ahora en adelante. "Es la mejor fusión que podríamos hacer, pero no será fácil ni breve". Todo ello sin perder el foco en el negocio y en no dejarse clientes por el camino.

A vueltas con el 'badwill'

A Gortázar le preguntaron (y no una sino varias veces) sobre el badwill o fondo de comercio negativo que se generará en la operación a lo que restó importancia. "Es un impacto contable debido a que la cotización de la entidad absorbida lo hace por debajo de su valor en libros como también cotizamos nosotros" (sonrió).

Asimismo, dijo que hasta que la operación no esté cerrada, previsiblemente en marzo de 2021, no podrá medirse, ya que dependerá sobre todo del comportamiento de las acciones de Bankia durante los próximos seis meses. De hecho, ha dicho que el fondo de comercio negativo ahora mismo es menor que el de hace unas semanas.