análisis

La inversión socialmente responsable, ¿una simple moda o algo más?

Actualmente en España menos de un 10% de los fondos de inversión siguen estos criterios aunque la oferta de producto está aumentando

MADRID. Hemos visto recientemente un aumento de oferta de productos de inversión socialmente responsables de la mano de las gestoras, acompañado por un aumento de demanda por parte de los inversores. Este estilo de inversión toma conciencia social respecto a la gravedad del cambio climático, la importancia de que el crecimiento pueda ser sostenible a lo largo del tiempo y basado en unas condiciones laborales justas.

Se empezó a hablar de esta disciplina de inversión en el Pacto Mundial de las Naciones Unidas en 1999 y desde entonces se ha intentado promover las inversiones éticas pero no ha sido hasta en los últimos años donde hemos visto un creciente aumento de los activos bajo gestión. Algunas de las preguntas que se hacen los inversores: ¿Qué es? ¿Es una moda pasajera o realmente este estilo de inversión ha venido para quedarse? ¿Se pueden conseguir los mismos objetivos financieros o la inversión socialmente responsable merma la rentabilidad de los inversores? Os invito a seguir leyendo para descubrir las respuestas.

Empecemos por el principio. ¿Qué es la ISR? Es una disciplina de inversión que, además de tener en cuenta los criterios financieros tradicionales (rendimiento, liquidez y riesgo), tiene en cuenta otros criterios extra financieros relacionados con el desempeño de las organizaciones y los proyectos desde el punto de vista social, ambiental y de gobernanza.

La Comisión Europea está desarrollando el Plan de Acción de Finanzas Sostenible, donde un grupo de trabajo busca promover en la Unión Europea, la inversión en proyectos sostenibles, aumentar la transparencia de los informes corporativos, incluir la sostenibilidad en el asesoramiento financiero y establecer un lenguaje común para las finanzas.

El problema principal de este tipo de inversión es que no está acotado ni definido por ningún organismo oficial, cada uno se refiere a éste de una manera y todas pueden ser válidas pero podrían no satisfacer los criterios éticos específicos de cada inversor a nivel particular.

Criterios ESG

A nivel mundial, supone un 25% de los activos gestionados y aunque nació en USA, Europa ha tomado la delantera ya que más del 53% del volumen de gestión tiene en cuenta criterios ESG (teniendo en cuenta fondos de pensiones y fondos de inversión, según datos de Spainsif). El crecimiento europeo viene liderado por Reino Unido, Francia, Suiza y Alemania, sin embargo España o Finlandia son países incipientes en esta materia.

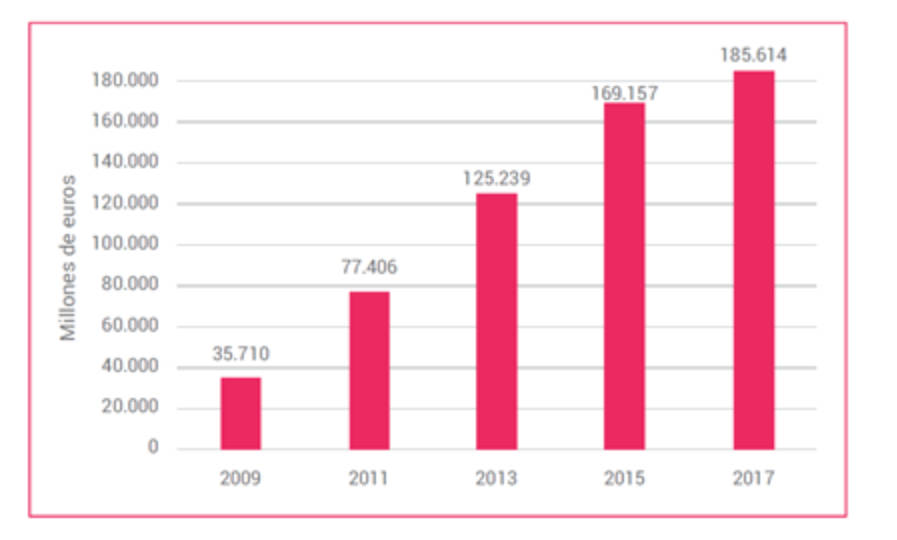

Actualmente en España menos de un 10% de los fondos de inversión siguen estos criterios aunque la oferta de producto está aumentando. En el siguiente gráfico podemos ver la evolución local desde 2009. A finales del 2017, último año en el que se conocen estadísticas, se gestionaban 185.614 millones teniendo en cuenta la inversión socialmente responsable, según un estudio realizado por Spainsif el pasado año. Más de la mitad de los activos gestionados son de renta variable y es donde más oferta de producto existe.

Cada gestora define el concepto de inversión socialmente responsable de una manera, y pueden utilizar las estrategias que consideren oportunas en sus procesos de inversión. La estrategia más común es la de excluir aquellos valores relacionados con algunos temas controvertidos como puede ser el sector armamentístico, el tabaco, el juego, la pornografía, la corrupción, los combustibles fósiles o pruebas con animales.

Las gestoras pueden realizar sus propios análisis de sostenibilidad o pueden apoyarse en las agencias de sostenibilidad. Éstas evalúan el modelo de gestión de las entidades y su nivel de cumplimiento en materia económica, social, ambiental y de buen gobierno corporativo. Muchas de ellas tienen entre sí análisis contradictorios en relación a una misma empresa y esto puede generar confusión entre los inversores.

Margen de mejora

Es innegable que la oferta de productos es creciente y el volumen de inversión ha crecido notablemente. Además, se observa una mejora en la calidad de los productos, muestra de que el mercado va madurando. Adicionalmente hemos detectado que los mandatos de gestión están teniendo especial sensibilidad hacia los riesgos ambientales, sociales y de gobernanza. Sin embargo, creemos que hace falta una mayor homogeneidad en los conceptos. El universo todavía es pequeño y podemos encontrar limitaciones a la hora de buscar fondos. Todavía vemos necesario, una fase de consolidación de las gestoras en sus procesos de inversión y advertimos que debemos tener cuidado con aquellos productos que aunque predican invertir con esta disciplina, realmente no cumplen de manera estricta con ella.

Desde atl Capital, ofrecemos soluciones personalizadas para adaptarnos a las creencias y criterios de nuestros clientes, cuidando además, que la calidad del asesoramiento y los productos permitan cumplir los objetivos financieros de nuestros clientes. Tenemos las herramientas disponibles para analizar la aplicación de los principios de inversión responsables de cada uno de los productos disponibles. Ofrecemos soluciones de inversión dentro del marco particular de creencias de cada uno de nuestros clientes, poniendo especial énfasis en cuidar aquellos aspectos a los que dan más importancia. Con un buen análisis se puede construir una cartera diversificada y obtener a largo plazo los objetivos financieros respetando los valores de cada inversor particular.

Beatriz Hernández es analista de fondos y miembro del Comité de Evaluación de Soluciones de Inversión Sostenibles de atl Capital