segundo informe de october españa

Las empresas valencianas solicitan una media de 800.000 euros a través del 'crowdlending'

Equipo October España

Equipo October EspañaVALÈNCIA. "Las empresas valencianas confían en el sistema crowdlending a la hora de solicitar préstamos". Así lo señalaba el pasado 11 de junio Grégoire de Lestapis, consejero delegado de October España -plataforma de financiación participativa líder en Europa-, en una entrevista concedida a este diario. Y es que la financiación alternativa sigue ganando adeptos y se está afianzado dentro del mercado español en los últimos años, expandiéndose por las diferentes comunidades del territorio español y duplicando la media de dinero total que se presta a las empresas, hasta alcanzar los más de 700.000 euros. Así lo desvela el segundo informe realizado por la fintech October 'Radiografía del crowdlending en España' donde se analiza cómo ha evolucionado este tipo de financiación en España desde 2017.

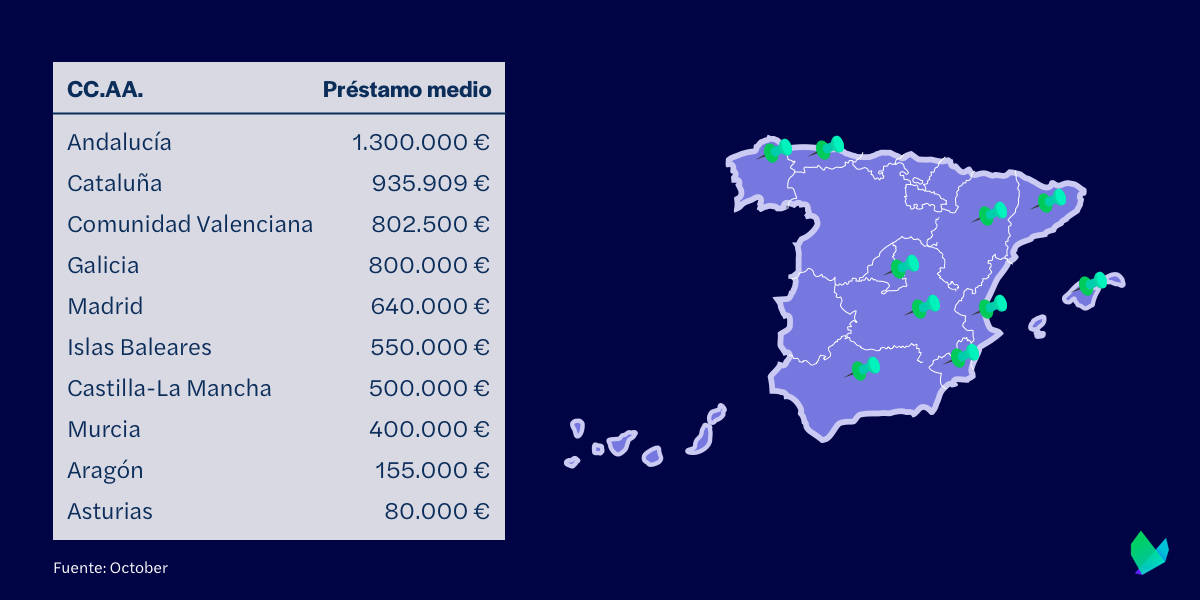

Según el estudio, que hace una comparativa del uso del crowdlending entre 2017 y 2018, el número de comunidades autónomas que confían en la financiación alternativa se duplicó en 2018 en relación con 2017, siendo un total de 12 regiones las que ya apuestan por este tipo de financiación, entre las que se encuentran Andalucía, Aragón, Asturias, Castilla y León, Castilla-La Mancha, Cataluña, Comunitat Valenciana, Galicia, Islas Baleares, Comunidad de Madrid, Murcia y Navarra.

Entre las comunidades que solicitaron un mayor volumen de dinero de media está Andalucía, cuyas empresas del sector de ocio y suministros pidieron por primera vez el año pasado una media de 1,3 millones de préstamos a través de esta modalidad. En segundo lugar figura Cataluña, cuyas empresas del sector de la industria, el comercio y TIC obtuvieron préstamos de 390.000 euros de media a través del crowdlending en 2017; mientras que el pasado año duplicaron la media hasta llegar a los 935.000 euros por préstamo, incorporándose organizaciones de otros sectores como servicios, hoteles, restaurantes e industria.

La Comunitat Valenciana ocupa la tercera plaza del ranking, cuyas empresas del sector industrial han solicitado de media préstamos por un valor superior a los 800.000, manteniéndose en línea con el volumen alcanzado en 2017. "Principalmente en el sector sector industrial, servicios y hostelería. Esta confianza la hemos tenido desde el principio, cuando financiamos la mayor operación de crowdlending en España por valor de un millón de euros para desarrollar el proyecto del nuevo Hard Rock Café València, y ahora último hemos financiado varios proyectos de empresas industriales de la región de Castellón", así lo apuntaba el propio Lestapis en la entrevista de Valencia Plaza.

Por su parte, las empresas del sector energético ubicadas en Galicia recurrieron a este método en 2018 por primera vez, alcanzando un volumen medio de 800 mil euros, mientras que las empresas de la Comunidad de Madrid dedicadas a los sectores de industria, ocio, sanitario, comercio, transporte y servicios empresariales registraron el doble de la media del volumen de préstamos solicitados en 2017, hasta llegar a los 640.000 euros.

Entre las comunidades que empezaron a usar el crowdlending en 2018 como fuente de financiación están: Islas Baleares, cuyas empresas de transporte y TIC solicitaron una media de 550.000 euros; Murcia con una media de 400.000 euros solicitado por empresas del sector construcción; Aragón con una media de 155.000 euros de las empresas del sector comercio; y Asturias con una media de 80.000 euros de las empresas del sector comercio.

Castilla-La Mancha ya había usado el crowdlending en 2017 y decidió volver a apostar por él como fuente de financiación en 2018. Sus empresas de industria, comercio transporte han pasado de pedir de media 177.500 euros a 500.000 euros, es decir un 182% más. En cambio, las empresas de los sectores de transporte de Castilla y León que en 2017 solicitaron de media financiación por 150.000 euros; y las de industria de Navarra que solicitaron 625.000 euros, no recurrieron a la financiación alternativa en 2018.

Alta concentración bancaria

Dada la alta concentración bancaria existente actualmente en el mercado español, las plataformas de crowdlending ofrecen a las empresas la posibilidad de diversificar sus fuentes de financiación sin ataduras, dado que no exigen garantías reales ni hay productos vinculados. Las plataformas de crowdlending como October ofrecen una solución rápida, sencilla y digital para las empresas y que funciona como el complemento ideal a la financiación que ya ofrece el banco.

Las empresas que fueron analizadas por October en este estudio señalaron haber usado la financiación alternativa principalmente para la internacionalización del negocio, la digitalización de las empresas y la adquisición de nuevos negocios. Para acudir a esta fuente de financiación complementaria como solución para el desarrollo de sus negocios, las empresas también destacaron aspectos como la complejidad de sus operaciones, por ejemplo, la necesidad de llevar a cabo una restructuración financiera de la empresa o un MBO (operación de compra de un negocio por parte de su propio equipo directivo); seguido por el hecho de que no sea necesario solicitar garantías reales, la rapidez, las restricciones bancarias hacia el proyecto que quieren llevar a cabo, los límites de préstamos que tienen con sus bancos, y la recomendación.

Noticias relacionadas

El lobo empieza a asomar y no tomamos nota

El autor invita a las pymes a explorar fuentes de financiación alternativas que reduzcan su dependencia bancaria en un entorno de oligopolio financiero

El crowdlending, alternativa muy razonable para la situación actual

Diversificación, posibilidad de invertir a plazos cortos y la no correlación con la mayoría de activos financieros convencionales son los tres factores clave