Analizando los datos publicados el reciente mes de enero por el Instituto de Estudios Económicos (IEE), vemos que durante el pasado año 2022 en España hemos alcanzado una recaudación tributaria que supera todos los registros históricos, una recaudación de 559.500 millones de euros que supone una presión fiscal el 42,1 % del PIB-2022 (=1.328.982 M€), porcentaje que supera el promedio de los países de la UE, que llega al 41,7 %. Es más, en nuestro país, según se prevé en los PGE-2023, la recaudación fiscal pretende el Gobierno que alcance el 42,3 % del PIB del presente año.

Todo ello en un momento y escenario global, de gran incertidumbre económica, tanto y especialmente española vs. mundial vs. europea. Incremento de la presión fiscal que introduce nuevas figuras tributarias y reforma de las existentes, afectando a la tributación empresarial, al ahorro y a la inversión.

Mientras, en países –hacia los que deberíamos converger e imitar– como Alemania se ha rebajado temporalmente el IVA y está prevista una reducción de las cotizaciones sociales sobre los salarios; y en países como EEUU, Francia e Italia –por ejemplo– han tomado medidas fiscales anticrisis, rechazando subir impuestos y creando un clima tributario favorecedor de una rápida recuperación económica de autónomos y empresas. En España, con este gobierno social comunista vamos contracorriente. En lugar de incrementar la recaudación tributaria, basándonos en el aumento del universo de las bases imponibles, fomentando el crecimiento económico –más y mejores empresas–, luchando contra el fraude fiscal y la economía sumergida –cuya principal herramienta de motivación/erradicación, aparte de la actividad Inspectora, es la ejemplaridad, mostrando la Administración Pública una gestión del gasto y recursos, eficaz y eficiente– , actualmente se legisla incrementando la presión fiscal sobre unos contribuyentes que ya soportamos una carga fiscal superior –confiscatoria– a los países de nuestro entorno, tanto en lo relativo a la tributación empresarial como individual.

Acudiendo al referido informe del Instituto de Estudios Económicos, examinamos el Índice de Competitividad Fiscal (ICF), confeccionado por la Tax Foundation USA a partir de 40 variables socioeconómicas financieras, y vemos que normas y políticas fiscales son favorecedoras del crecimiento y que naciones sufren (ciudadanos y empresas) un modelo fiscal que impide y/o dificulta el desarrollo y progreso socioeconómico.

Lamentablemente, el índice ICF nos sitúa a España en el año 2022 en la posición 34 de un total de los 38 países analizados por la OCDE (Organización para la Cooperación y Desarrollo Económico). En el año 2021 ocupábamos el puesto 32 y en el año 2019 –prepandemia covid– ocupábamos el puesto 23. Luego, es evidente que la política tributaria del Gobiernos de Pedro Sánchez nos ha hecho descender 11 puestos en el ranking, ocupando las posiciones más rezagadas en el entorno internacional.

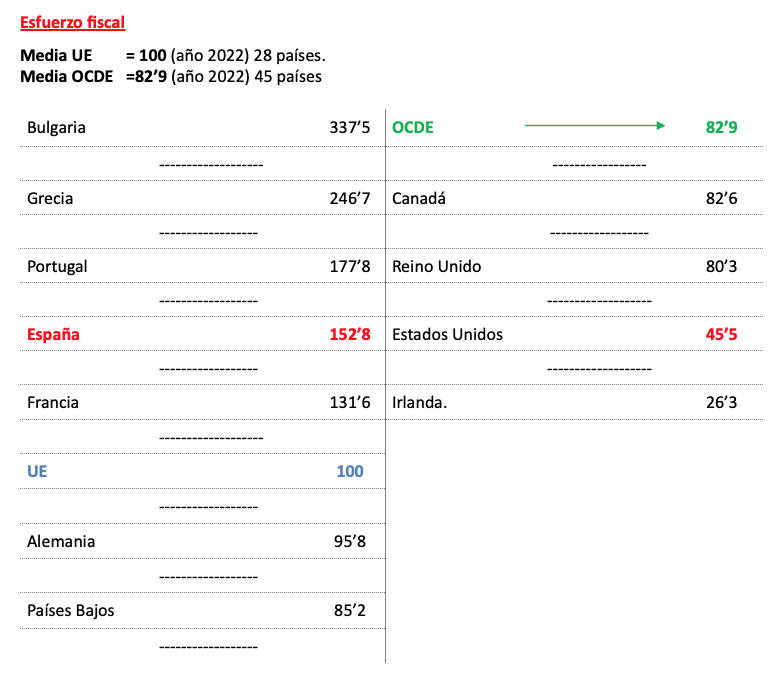

Adentrándonos, en los componentes del ICF, analicemos el esfuerzo fiscal, ratio que establece la relación entre la presión fiscal y el PIB/Cápita, de cada país. Teniendo en cuenta las rentas de cada ciudadano, analizamos el mayor o menor sacrificio (a igualdad de impuestos pagados) para aquellos países con mayores/menores niveles de renta. Pues bien, analizando 45 países tanto de la CEOE, como los 28 países de la UE, vemos que España en su conjunto, realiza un esfuerzo fiscal un 52,8 % superior a la media de la Unión Europea.

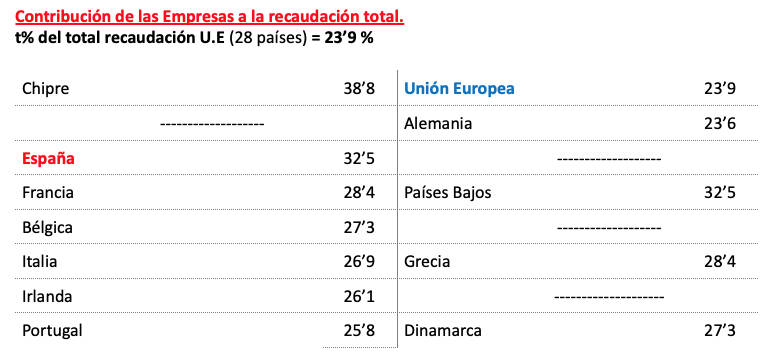

A continuación analizamos, del total de la recaudación fiscal total de cada país que porcentaje proviene del aporte de las empresas. Según datos de Eurostat, la proporción de recaudación que en España procede de las empresas es considerablemente superior a la media de los países de la Unión Europea. En España la contribución representa el 32,5% mientras que la media de la Eurozona es del 23,9%.

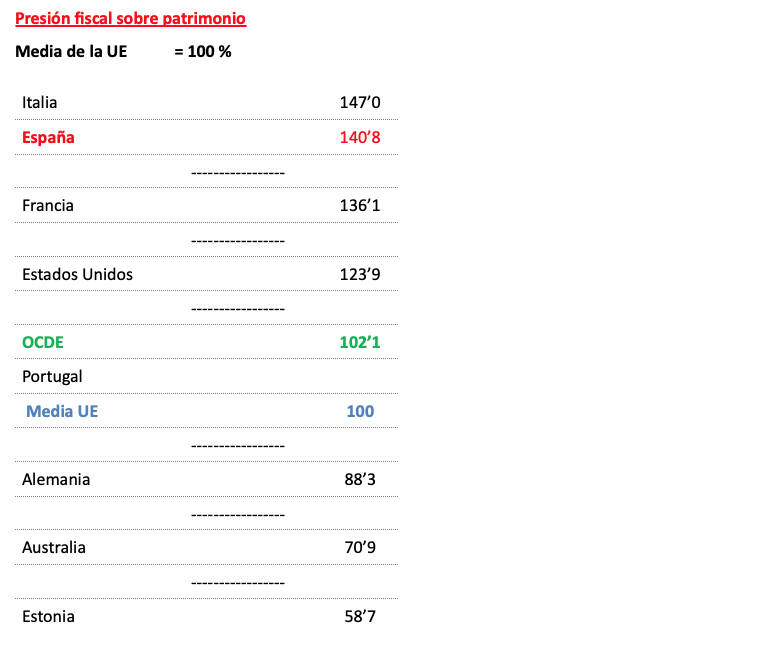

Respecto a la tributación sobre Patrimonio y sobre las rentas altas, la situación de España es aún peor. En este caso, la posición de la empresa Española está un 40’8 % en peor situación que el resto de las empresas de la U.E, y un 38% menos competitivas que el promedio de la OCDE. De hecho, nuestro país representa el segundo “a peor”, tan solo por detrás de Italia, de entre los 38 países analizados.

En cuanto al IRPF (Impuesto sobre la Renta de las Personas Físicas), hemos de señalar que nos sitúa un 8,8% por encima de la media de la UE y un 7,6% por encima de la media de la OCDE. Además su efecto junto con las cotizaciones a la Seguridad Social (cuña fiscal), que son particularmente altas en nuestro país, en España suponen un 40%. Es decir, que del salario neto medio que recibe el asalariado (trabajador) constituye tan solo el 6% del coste laboral total que le supone al empleador (empresario).

Esta cuña fiscal de España del 40% se sitúa claramente por encima de la media de la OCDE, que es del 35%. Por otra parte, España se sitúa entre los países donde el IRPF es más progresivo; en concreto, figura en noveno lugar de un total de los veintidós analizados. Si situamos la progresividad del IRPF, media de la UE, en 100 uds (ratio), el valor alcanzado por España es el 112,75 %. Con lo cual el IRPF español es un 12,75 % más progresivo que el promedio de la UE.

Conclusiones/ Consecuencias

Como venimos analizando, las conclusiones que se derivan del índice de Competitividad Fiscal, son de vital importancia para la mejora de la política económica y la estratégica tributaria de nuestro país. España tiene un modelo fiscal cada vez menos competitivo y su puntuación resulta especialmente negativa en dos aspectos fundamentales para el crecimiento, Por una parte es una imposición aplicada a la empresa. Por un lado, los gravámenes sobre la propiedad, las herencias, el patrimonio o los activos societarios, por otro. También es insatisfactorio el desempeño de nuestro modelo de fiscalidad personal, con un IRPF cada vez peor puntuado en el ránking. El IVA presenta un nivel intermedio de competitividad fiscal.

-A lo largo de este último lustro XII y XIV Legislatura de Pedro Sánchez, el Gobierno de España ha adoptado 54 medidas orientadas a elevar la recaudación por impuestos y cotizaciones sociales, así como una escalada del gasto público, sin precedentes en ninguno de los países de la OCDE.

Por otra parte mientras que el PIB en 2022 no ha alcanzado todavía –en términos reales– el nivel de 2019, aspiramos a que ello ocurra en el actual 2023, y ello a pesar de que los ingresos tributarios se han incrementado en un 22,3% sobre los recaudados en 2019 (precovid).

-Si bien es cierto que el shock de la oferta provocado por la guerra de Ucrania ha tenido un impacto negativo sobre nuestra economía, así como también sobre las de nuestro entorno, en España no debemos estar condenados permanentemente a permanecer como una economía mediocre. Para que esto no ocurra es imprescindible abordar de forma decidida una estrategia destinada a recortar el déficit a través del ajuste del gasto público, introducir reformas estructurales capaces de dar flexibilidad a los mercados y ganar credibilidad para generar confianza ante los mercados financieros y empresariales internacionales.

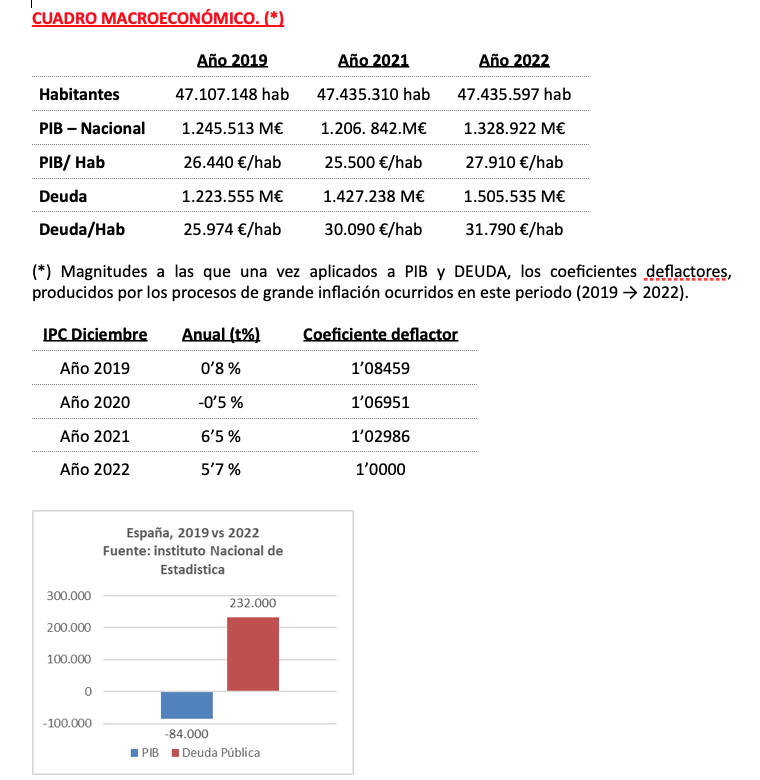

-Mientras el Gobierno según datos avanzados por el INE en enero de 2023, hemos alcanzado un PIB 2022 rozando los 1.329.000 M€, que supone todavía – aplicando el coeficiente deflactor para ajustar el PIB real, eliminando el efecto de la inflación– unos 84.000 M€ por debajo del alcanzado en 2019 prepandemia. En paralelo encontramos que nuestra deuda pública (obligaciones reconocidas en noviembre 2022, a falta de dato final de diciembre) ha aumentado 282.000 M€ en términos nominales. Si echamos la vista atrás y nos fijamos en los datos previos a la pandemia, encontramos que, en 2019, España producía alrededor de 1.245.500 M€. (Ver cuadro macroeconómico)

Nos encontramos que mientras la producción económica se ha reducido en términos reales constantes, en 84.000 millones €, la deuda pública ha aumentado en 288.200 millones en términos nominales o 232.000 M€ constantes. De modo que, aunque la deuda pública ha subido del 98% al 118% del PIB, el tamaño de la economía real no solo no se ha expandido entre 2019 y 2022, sino que el PIB ha experimentado una caída real importante.

Para finalizar conviene citar a James M. Buchanan, premio Nobel de Economía, cuyas teorías y numerosos escritos tanto influyeron en las decisiones económicas, sobre estabilidad presupuestaria, a partir de un gasto austero controlado, eficaz y eficiente, acompañado de unos impuestos bajos, que se traduce en un bajo nivel de endeudamiento. El Nobel sentencia: "El déficit presupuestario es una inmoralidad que endeuda a las generaciones futuras…". Por lo que respecta al insigne economista Arthur B. Laffer, que fuera asesor de Ronald Reagan, popularizó y demostró su tesis. Un aumento de los tipos fiscales puede arrojar una pérdida recaudatoria si se superan ciertos umbrales que los hagan confiscatorios; al contrario, una reducción de impuestos puede permitir una mejora de ingresos al aumentar las bases impositivas.

Esta contraposición entre dos modelos impositivos planteados tanto por Laffer, como por insignes Premios Nobel, los vemos aplicados por las CCAA gobernadas por el PP, con Madrid a la cabeza, que han optado por aplicar rebajas impositivas en el tramo autonómico de IRPF, así como en los tipos del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados y reducción o exención en impuestos como el de Sucesiones y Donaciones o del Patrimonio y seguida por Andalucía con la política de rebaja impositiva sobre los impuestos cedidos.

Por el contra, las CCAA gobernadas por los nacionalistas o el PSOE, como ocurre en nuestra Comunidad Valenciana, hemos optado por la subida del tramo de IRPF, que nos sitúan en un marginal confiscatorio del 54 %, o el tipo de Transmisiones Patrimoniales en un 10 %, con gran impacto en el mercado inmobiliario.

Hace unas semanas, y ante unos comicios autonómicos ya próximos, el presidente Ximo Puig prometía implantar beneficios fiscales autonómicos en Patrimonio, Sucesiones y Donaciones a las Pymes/Empresas familiares de más de 10 millones € de cifra de negocio. Mucho queda por hacer en materia fiscal y me refiero tanto a la AGE como a la Generalitat Valenciana. Nuevamente, y para finalizar, me refiero al premio Nobel de Economía 1998, el economista indio Amartya Sen, también premio Princesa de Asturias (2021), quien destacaba que "una empresa es un bien público a la que se debe/debemos ayudar a construir una buena sociedad". ¡Deberíamos poner en valor a quienes suman (empresarios, trabajadores, autónomos) y eliminar/ignorar a quienes con sus acciones, actitudes o silencios restan!

Quien suma, le guste o no a Ione Belarra, a Héctor Illueca y demás corifeos, es ese tejido empresarial que genera riqueza –y ejemplos los hay en abundancia–, crean empleo, valor añadido y generan sinergias, y con dignidad y no con compra de voluntades, ayudan a disminuir las desigualdades de nuestra sociedad.