VALÈNCIA. Decía Spinoza, el filosofo holandés, que para no repetir el pasado hay que estudiarlo. Es cierto que el pasado nunca se repite de forma exacta, pero rima. Estudiar el pasado en términos de inversión no nos salvará de enfrentarnos a las incertidumbres del presente, pero nos ayudará a saber por dónde pueden desarrollarse los acontecimientos.

Recodemos cómo se han gestado los acontecimiento que nos han traído a las puertas de una recesión. Durante la pandemia del coronavirus vivimos la mayor impresión de dinero de la historia por parte de los bancos centrales, y claro al salir del encierro los precios se dispararon. Da igual que muchos se empeñen en echarle la culpa a Putin o incluso a Roig, La inflación es la creación de masa monetaria. No hay más. Si imprimes mucho papel este perderá valor. Lo demás son cuentos. Y que sepamos lleva pasando así desde los romanos, así que nada nuevo bajo el sol. Impresión de dinero igual a pérdida de valor y precios al alza. Hay muchos ejemplos.

Pues bien. Con todos los bienes y servicios subiendo como la espuma, los bancos centrales se ponen a la tarea y suben los tipos. No crean que lo hacen por controlar la inflación y devolverla al 2%. No. Lo hacen despacito como Luis Fonsi. Sin prisa para que la inflación se quede en entornos razonablemente altos, es decir, sobre el 4%-5%. Porque eso -no se lo oirá a ningún politico- es bueno para los gobiernos endeudados y un ejemplo de ello es España. Tenemos el Gobierno que mas ha gastado en la historia, pero también gracias a la inflación un ratio deuda/PIB bajando y la mayor recaudación de la historia; la inflación es maravillosa para el politico cortoplacista y eso lo son todos. Esta es la forma que tienen los gobiernos de reducir la deudas del estado en relación con el PIB y así ha sido desde hace mucho mucho tiempo, tampoco nada nuevo aquí. Mucho ruido, mismo comportamiento.

El caso es que los bancos centrales suben los tipos despacito pero sin pausa, y claro se empiezan a descubrir los errores de inversión de muchos gestores. Así que los bancos regionales de Estados Unidos caen uno tras otro y arrastran a gigantes como el Credit Suisse. Malas inversiones, malos resultados. Ninguna novedad en este caso tampoco.

Y lo siguiente es el sector inmobiliario. Las hipotecas variables suben como la espuma y se empezar a notar el sufrimiento en los precios de los activos inmobiliarios. Esto se está llevando por delante la cotización de gigantes europeos -como Vonovia- y vaticina quiebras en Estados Unidos de grandes tenedores de edificios. Leí un caso de un edificio de oficinas en san Francisco cuyo dueño había rechazado ofertas por 300 millones y ahora vendía por 60. Espero que no sea del todo cierto, pero habla de un ajuste de precios muy pronunciado.

Todos estos son los efectos de una subida de tipos necesaria. Y así pasa que la confianza del consumidor en EE UU cayó en mayo a su lectura más baja desde noviembre. Los ciudadanos notan los efectos de la recesión y los operadores ya lo saben: la recesión ya esta aquí. Aunque en su propia definición -dos trimestres con PIB contrayéndose- es un fenómeno del pasado, que solo se certificará cuando haya pasado.

Posicionamiento

¿Cómo se posicionan estos operadores para lo que viene? Fuera materias primas y grandes empresas sobre pequeñas y bonos a corto plazo. Vamos a verlo. Las materias primas llevan todo el 2023 cayendo. Desde las pronunciadas caídas del gas natural -cerca del 40%- hasta el 13% del petróleo. Esto será así hasta que se vean los efectos de la recesión y atisbemos el final... digamos principios de 2024.

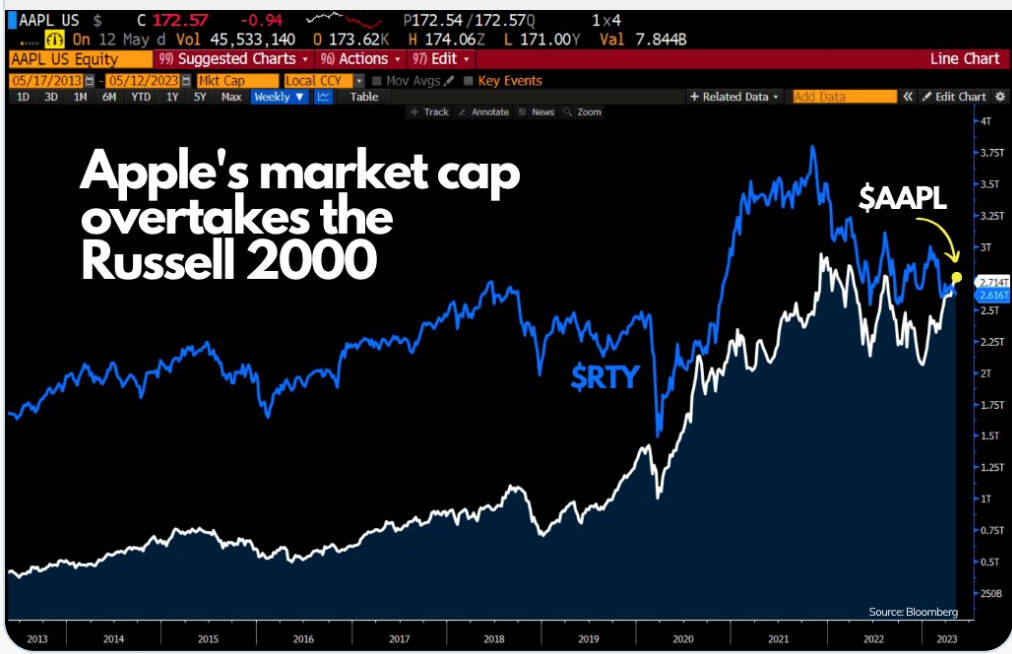

Por otro lado, las small caps o pequeñas empresas lo están haciendo peor que la grandes. Solo hay que mirar el trafico siguiente que muestra cómo Apple vale ya tanto como todo el Russell 2000. Obviamente esto no es normal, que una sola empresa valga mas que 2000 cotizadas. Pero no es una gran aberración. Tampoco lo es que las grandes tecnológicas estén detrás de todas las subidas del sp500 de este 2023.

Lo entenderán enseguida. La clave está en el acceso al crédito. Las pequeñas empresas sufrirán más por la falta de financiación derivada de unos tipos más altos y las dificultades que están sufriendo los bancos. Nos enfrentamos a dos o tres años en los que conseguir crédito será caro y difícil y en ese entorno hay que ser fuerte para subsistir. Las grandes generadoras de caja no tendrán problemas y menos aun las que se aprovechan del entorno en el que vivimos. Apple con el lanzamiento de su cuenta remunerada con la que ya lleva captado mas de 1b o Microsoft con la tendencia de la inteligencia artificial y lo que está trayendo en términos de capacidad de competir y hacer negocio.

Esto seguirá así durante todo 2023. Solo el final de la recesión cambiará el entorno. Llegará. Pero ante toca prepararse para lo que ya está aquí, por lo que revisen sus carteras y prepárense para unos trimestres difíciles. Pero no tengan miedo. Siempre hay cosas que suben, siempre hay empresas que saben ver en los malos tiempos grandes oportunidades. Búsquelas.

Lorenzo Serratosa es cofundador de la EAF valenciana Kau Markets y presidente de Substrate AI