el bdy se hunde un 50% en un mes y el scfi va disparado

Señales contradictorias en los precios de los fletes marítimos, con China en el ojo del huracán

VALÈNCIA. No cabe duda que la recuperación de la economía mundial se debe en gran parte a la reactivación del sector exterior. De hecho, a lo largo de la primera parte de 2021 el comercio de mercancías llegó a superar los niveles de antes del estallido de la covid-19 allá por marzo de 2020. Sin embargo, comienzan a verse divergencias en el tráfico portuario en un momento donde las economías siguen recuperándose gracias -principalmente- a las actuaciones de los bancos centrales.

El problema estriba en que hay que ajustar la oferta a la demanda tras la crisis pandémica, pero eso lleva su tiempo. De ahí que no pocos tengan claro que los cuellos de botella se van a mantener en los próximos meses, por lo que las presiones inflacionistas y los problemas de suministros en la práctica totalidad de los sectores estarán a la orden del día.

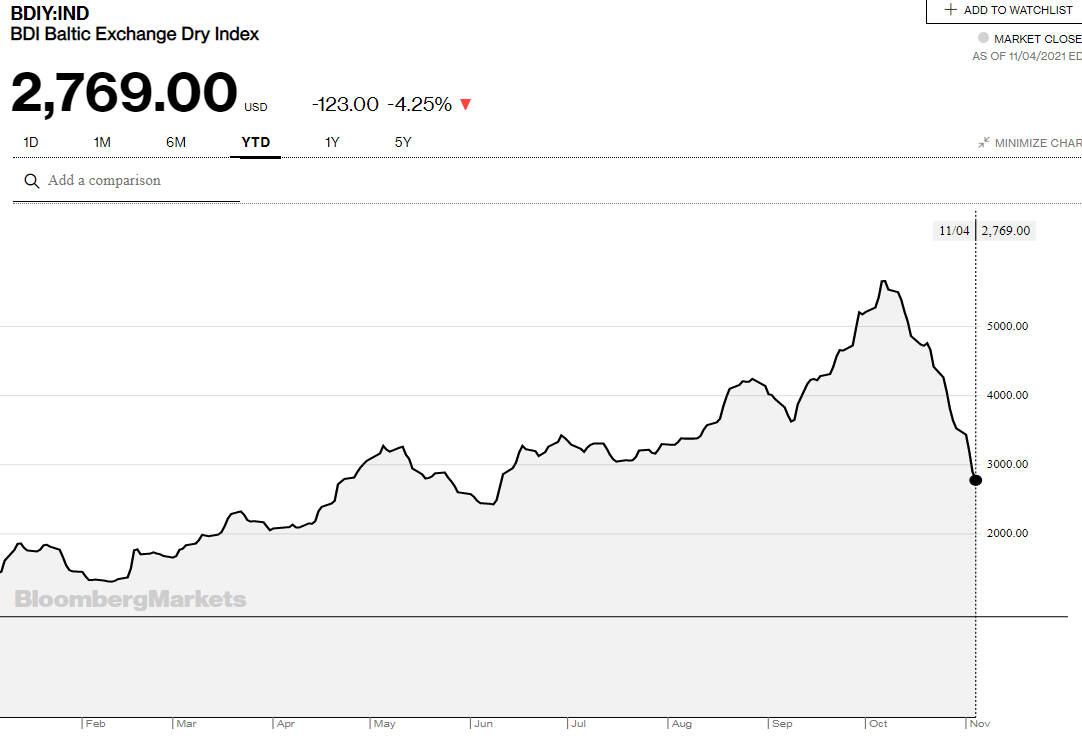

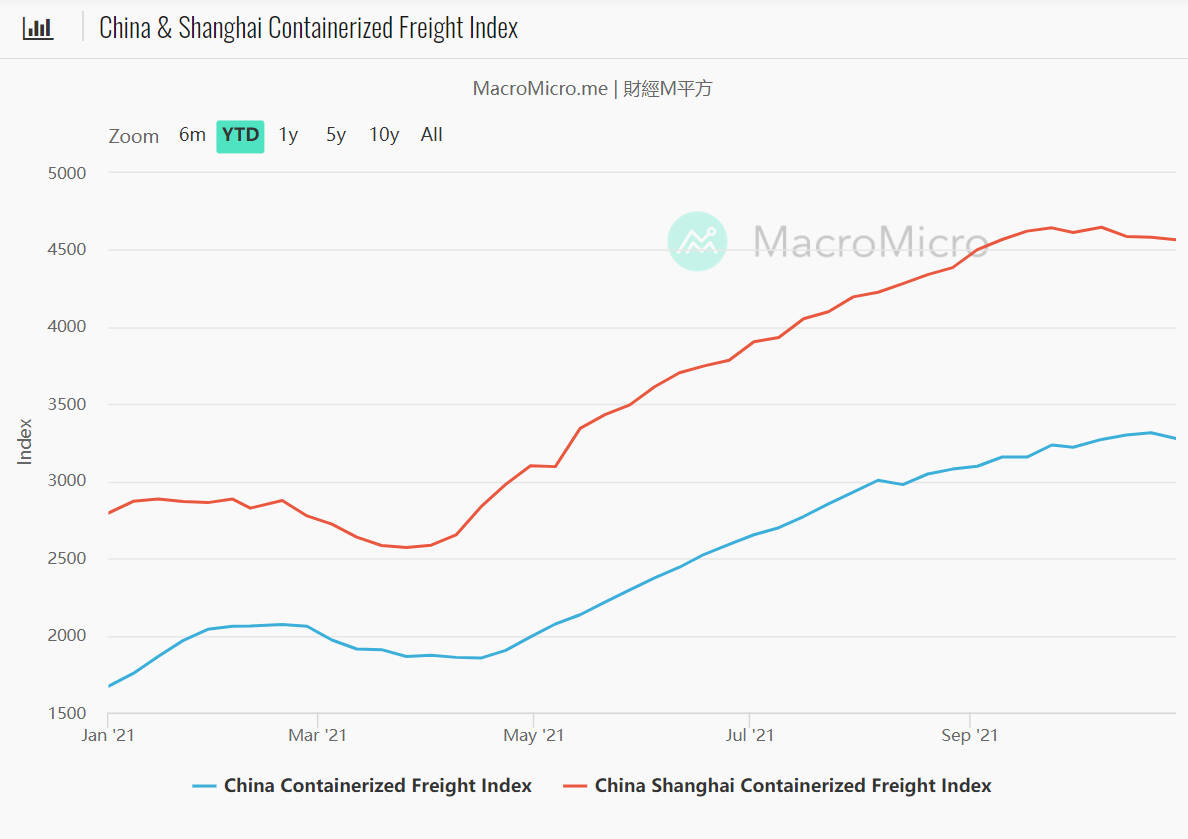

"Resulta muy extraño lo que está pasando con el Baltic Dry Index (BDI), que en las últimas cuatro semanas se ha desplomado un 50%, mientras el Shanghai Containerized Freight Index (SCFI) ha corregido poco más de un 2% aunque es verdad que entre el 1 y el 7 de octubre China conmemoró su fundación en su tradicional 'Golden Week', lo que paralizó al país. Es algo muy llamativo donde China tiene mucho que ver y que hace pensar en una ralentización de la recuperación económica mundial". Así respondían a la llamada de Valencia Plaza desde una gestora de fondos al preguntar sobre la marcha de los fletes marítimos, sin duda un barómetro de la economía del planeta en pleno momento de reactivación tras el estallido de la crisis pandémica.

"Es cierto que ambos presentan este año una fuerte subida, pero el gap entre ambos en las últimas semanas es más que evidente. Al margen de que la demanda se ha disparado tras haber pasado lo peor de la covid-19, China tiene mucha culpa de lo que está sucediendo, dado que hablamos del mayor exportador del mundo y muchas de sus ventas son materias primas en un momento de escasez ante tan poca oferta y tanta demanda. Lo que está pasando con los microchips -impactando directamente sobre el sector de automoción- es un buen ejemplo de ello; como también el encarecimiento de 'commodites' como acero, aluminio, carbón, cobre, hierro zinc... en plena crisis energética", añaden.

Hablar del Baltic Dry Index es hacerlo de uno de los dos indicadores más tenidos en cuenta en el tráfico de mercancías marítimas, que mide la temperatura del comercio mundial. Lo hace a través de la contratación de fletes marítimos de carga seca de las principales firmas del planeta del sector. Un índice que en febrero de 2020, tal y como publicó entonces este diario, hizo saltar las alarmas en el comercio mundial al hundirse un 85% en apenas cinco meses... y luego vino lo que vino (coronavirus).

Tal y como se aprecia en el primer gráfico, el BDI, que se cimenta en los precios marítimos de carga de cuatro modalidades de navío (Handysize, Supramax, Panamax y Capesize), ha sufrido un duro correctivo en las últimas semanas. Concretamente se ha dejado en el camino un 51%, es decir, 3.000 puntos. Sin embargo, pese a ello duplica su precio en lo que va de ejercicio tras haber llegado a tocar máximos de octubre de 2008.

Por su parte, el Shanghai Containerized Freight Index es el índice más utilizado para las tarifas de flete marítimo, que recoge la evolución de los fletes desde Shanghai -el puerto más grande del mundo- con las 13 principales rutas mundiales. Un indicador del que ya habló Castellón Plaza el verano pasado, cuando contó que los precios del transporte estaban desbocados y ponían en jaque a la industria.

El SCFI, tal y como se advierte en el segundo gráfico, presenta una subida anual del 63%, incluyendo la caída del 2,4% que acusa en las últimas cuatro semanas. Una subida que lo ha llevado a marcar máximos históricos desde que comenzó a calcularse en 2011.

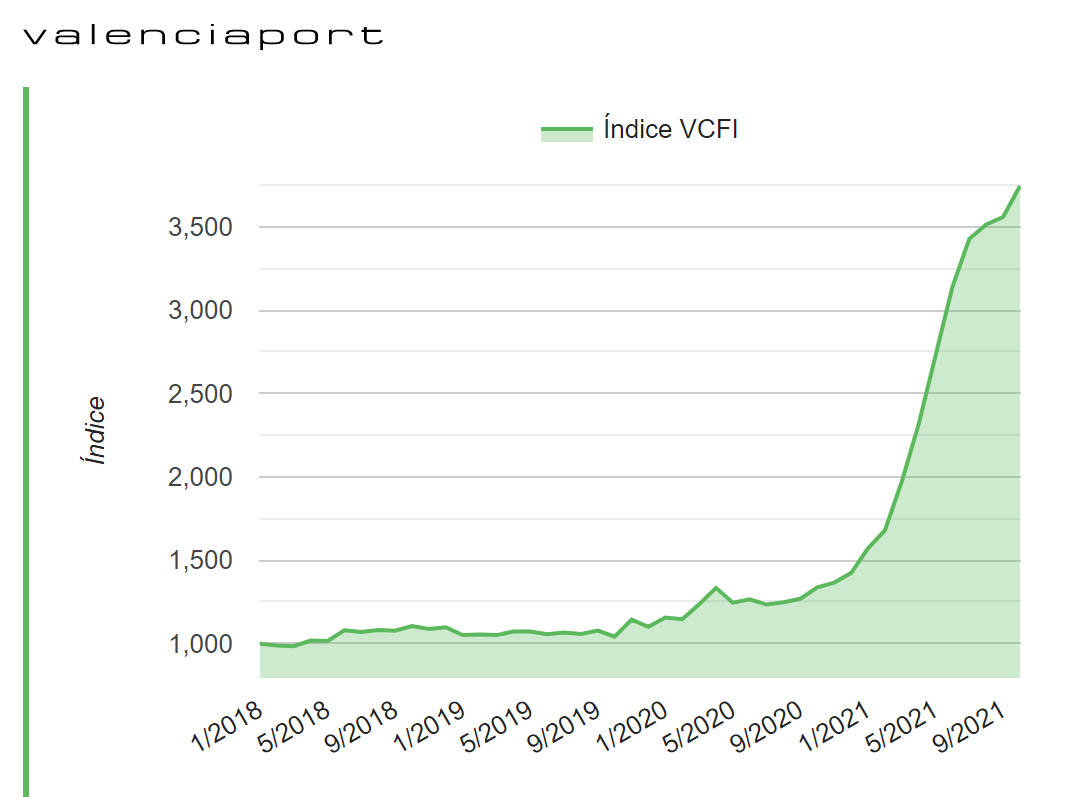

Otro índice en línea con los otros dos anteriores es el Valencia Containerized Freight Index (VCFI), que mide la marcha de los fletes de exportación desde el Puerto de Valencia. Para ello utiliza una metodología muy similar al SCFI, seleccionando los 42 puertos que representan el 60% del tráfico de exportación en contenedor desde Valencia. Pues bien, este indicador local cerró octubre pasado encadenando quince meses consecutivos al alza; mientras que desde su puesta de largo en 2018 se ha disparado casi un 275%.

El VCFI sigue condicionado por la alta demanda de tráfico marítimo, el precio de los combustibles y la congestión en zonas como Estados Unidos; mientras que dicho indicador creció el mes pasado en todas las áreas geográficas excepto el Mediterráneo Oriental. Según el último informe del Valencia Containerized Freight Index publicado el pasado viernes, la oferta de capacidad en el mercado sigue siendo elevada, empleando las navieras todos los buques disponibles y, por consiguiente, la flota comercialmente inactiva se mantiene en niveles mínimos.

Otros factores como la congestión en el tráfico marítimo -incluyendo el 'efecto Ever Given' y el desafío que supuso a la industria cerrar durante casi una semana el Canal de Suez-, la subida del precio de los contenedores por su escasez o un petróleo disparado también están pasando factura sobre un sector estratégico a nivel mundial como es el comercio marítimo, dado que representa más del 90% del comercio del planeta.

Un escenario que está poniendo en serios apuros a la industria que ve como el transporte por mar se ha encarecido notablemente en los últimos meses aumentando sus costes. Sectores como el azulejero ya advierten de "enormes problemas" o la construcción que requieren de materiales importados para acometer las obras. Y a la escasez mundial de materiales, se suma el elevado precio del transporte vía marítima.

De hecho, un reciente informe de la Confederación Nacional de la Construcción (CNC) advierte de que una de cada cuatro empresas de construcción ha tenido que paralizar o retrasar la ejecución de alguna de sus obras, como consecuencia del fuerte aumento que lleva registrando en el último año el precio de las materias primas.

Pero el encarecimiento de las materias primas y del transporte -muy especialmente desde tierras del sudeste asiático- también está pasando factura sobre sectores estratégicos en la Comunitat Valenciana. Ahí está el juguetero a tiro de piedra de la campaña navideña, que según la Asociación Española de Fabricantes de Juguetes (AEFJ), dichas empresas están soportando subidas medias en los costes variables de entre el 20% y el 40%. "El juguete está sufriendo los mismos problemas que el resto de los sectores aunque los jugueteros han tratado de anticiparse" a estos problemas, porque al fabricarse en verano ya se han abastecido en enero de materias primas", advertía la semana pasada Oliver Giner, responsable de Promoción Exterior de la AEFJ.

Como también se está viendo impactado otro sector estratégico -y con bastante más peso en el PIB autonómico- como es el de automoción. Aurelio Martínez, presidente de la Autoridad Portuaria de Valencia (APV), manifestaba hace un mes que el aumento de costes energéticos y los problemas de suministro de materiales están afectando a las exportaciones valencianas, que son "más sensibles" a este tipo de costes que otras. Sin embargo, y a su juicio, en el caso concreto de los fletes de exportación, el presidente de la APV cree que han tocado "techo ya" y que "no van a crecer más pero van a revertir muy lentamente".

Impacto sobre el sector de automoción

Conviene recordar que, según los últimos datos de exportaciones correspondientes a los ocho primeros meses del año, las ventas de productos al exterior de empresas de la Comunitat Valenciana crecieron 8,4 puntos menos que las españolas. Buena culpa de tal diferencia la tuvo -una vez más- el sector del automóvil -con un peso del 13,4% sobre el total-, cuyas ventas a nivel autonómico cayeron un 21,3% en los ocho primeros meses del año hasta los 2.781,2 millones. Pero dentro de dicho epígrafe hay que tener en cuenta que mientras el referente a automóviles y motos cayó un 28,4% hasta los 2.149,9 millones, el de los componentes del automóvil repuntó un 18,5% elevándose hasta los 631,3 millones de euros.

Ni que decir tiene que Ford Almussafes, que tiene sobre la mesa de los trabajadores un ERTE vigente hasta el próximo 23 de diciembre, se está viendo directamente impactado -como el resto de firmas automovilísticas-, que han obligado a dicha factoría a ampliar una semana más la parada de la producción por la falta de componentes. En concreto, detendrán la producción en la planta de vehículos del 8 al 12 de noviembre, mientras que del 15 al 19 del mismo mes se acometerá una parada parcial. Según explica el sindicato UGT, mayoritario en la planta, "se aplicarán criterios de rotación para evitar la afectación permanente de los trabajadores de turno de noche".