rentabilidad del 11,39% al cierre del primer trimestre

El fondo valenciano Nao Europa Sostenible vuelve a ser el más rentable de España con criterios ESG

De izq. a dcha: Pablo Serratosa, Pablo Cano, Pilar Lloret, Emilio García y Eva Prats

De izq. a dcha: Pablo Serratosa, Pablo Cano, Pilar Lloret, Emilio García y Eva Prats VALÈNCIA. 'La gestora valenciana Nao AM fue la más rentable de 2019 con un 22,63%'. Así titulaba este diario el 14 de enero de 2020 gracias al buen hacer de su fondo de inversión Nao Europa Sostenible, el mismo que cerró el primer trimestre del año en curso como el más rentable siguiendo criterios ESG, es decir, ambientales, sociales y de buen gobierno. Los mismos que rigen a este vehículo financiero -apto para todo tipo de bolsillos-, que se ha disparado un 11,39% en los tres primeros meses de 2021, según datos de la consultora VDOS.

Este fondo, que tiene un 'hermano gemelo' en Luxemburgo llamado Protea Fund Nao Sustainable Europa, mantiene una revalorización del 45,1% desde su lanzamiento allá por noviembre de 2018. De este modo reafirma una vez más que la rentabilidad no está reñida -ni mucho menos- con la sostenibilidad. Una mejora que ha impulsado el patrimonio hasta los 3,3 millones de euros; mientras que va camino de conseguir el millar de partícipes.

![]()

"Seguimos demostrando que la sostenibilidad dentro de las finanzas tienen todo el sentido del mundo, que aportan un gran valor al análisis y selección de inversiones y que funcionan tanto en los buenos como en los malos momentos bursátiles. Quiero dar las gracias además a todos aquellos inversores que apuestan por las finanzas sostenibles, tanto si es en Nao como si es en otros fondos de inversión, ya que gracias a ello es posible la concepción de un modelo social más equilibrado". Son palabras de Pilar Lloret, directora general de Nao Sustainable Asset Management (Nao SAM), la única 'gestora verde' de España y domiciliada en València.

Nao Europa Sostenible cerró el primer trimestre del año con una exposición a renta variable del 92,5%. A lo largo del pasado mes de marzo "hemos bajado peso en compañías que se están acercando al precio objetivo, para subir posición en otras donde vemos un mayor potencial de revalorización", explica Pablo Cano, director de Inversiones de la gestora fundada por los hermanos Pablo y Ana Serratosa.

Rebalanceando la cartera

"En CAP Gemini, Publicis y Verallia hemos bajado peso aprovechando la buena evolución de su cotización en estos últimos meses. Las tres compañías han publicado buenos resultados y la cotización ha subido con fuerza reduciendo su potencial de revalorización. Asimismo hemos aprovechado para subir peso en Novartis y Sanofi porque seguimos viendo una gran oportunidad en ambas compañías. Por otro lado, durante marzo vendimos la totalidad de la posición que teníamos en Bpost. Los últimos resultados publicados no fueron buenos y vemos difícil que se cumpla nuestra idea de inversión", explica Cano.

La novedad en la cartera vino de la mano de la compañía noruega Mowi. "Hemos incorporado por primera vez al que es líder en producción de salmón, con capacidad de satisfacer la quinta parte de la demanda mundial; además de ser un líder en sostenibilidad dentro de su sector y una de las primeras compañías centradas en la producción responsable.

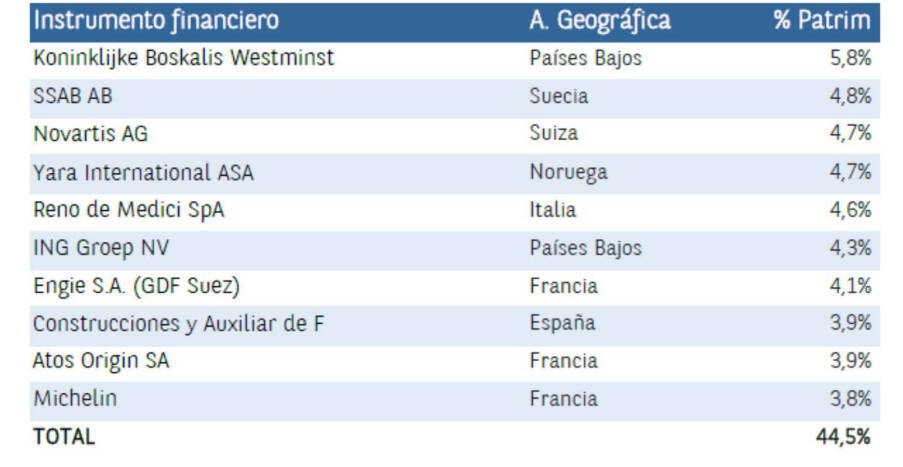

A 31 de marzo pasado, las cinco primeras posiciones del fondo correspondían a Boskalis con el 5,8%, SSAB (4,8%), Novartis (4,7%), Yara (4,7%) y Reno de Medici (4,6%); mientras que entre las diez primeras, que representaban el 44,5% de la cartera, solo aparecía una cotizada española: la histórica firma vasca Construcciones y Auxiliar de Ferrocarriles, más conocida entre los inversores por su acrónimo CAF.

Emilio García, gestor de inversiones de Nao SAM, recuerda que el pasado 10 de marzo entraron en vigor los primeros requerimientos del reglamento sobre la divulgación de información relacionada con la sostenibilidad, conocido por sus siglas en inglés como SFDR (reglamento sobre divulgación de finanzas sostenibles, en castellano). "Este reglamento pretende promover la transparencia de los criterios utilizados por gestores de activos para la integración de los riesgos ESG en la toma de decisiones de inversión. En Nao SAM estamos comprometidos con la sostenibilidad desde nuestro nacimiento hace casi ya tres años y, por supuesto, con el cumplimiento de los requerimientos que exige al sector financiero en general y a las gestoras de activos en particular".

Tres bloques funcionales

Los fondos gestionados por Nao SAM han sido clasificados dentro del artículo 8 del SFDR "ya que según dice la norma, promovemos características medioambientales y sociales". Pero ¿qué significa? "En Nao llevamos mucho tiempo adelantándonos a los requerimientos de la norma en los tres bloques funcionales", que a continuación detalla García:

- Información a nivel participantes: En nuestra web está disponible nuestra política ESG donde se puede consultar nuestra aproximación, enfoque y criterios que utilizamos. Adaptamos nuestra política de remuneración a los requerimientos de la norma y en nuestro proceso de inversión incluimos los factores de sostenibilidad al mismo nivel que los factores financieros.

- Información pre y post contractual: En nuestros documentos, folleto y DFIs (datos fundamentales para el inversor) incluimos también nuestra aproximación a la sostenibilidad y nuestro total compromiso con el análisis sostenible para todas las posiciones de nuestras carteras.

- Reporting: Mensualmente en la información que enviamos a nuestros clientes. En la ficha mensual incluimos datos actualizados sobre sostenibilidad. Nuestra aproximación y enfoque ESG, la evaluación ESG agregada de la cartera, su evolución histórica, las últimas controversias relevantes, así como la huella de carbono de la cartera y su comparación con el índice de referencia. En el comentario mensual, además de un repaso de la cartera y su evolución, tratamos de incluir algún apunte, explicación o divulgación sobre sostenibilidad que consideramos puede interesas a nuestros partícipes.

"De cara al futuro seguiremos trabajando en ofrecer una total transparencia en cuanto a cuestiones ESG, contenido, metodología y forma de presentación de las principales incidencias adversas de sostenibilidad (PIAS) de cara a 2022 y con la entrada en vigor de la Taxonomía europea también en 2022", añade el gestor de inversiones.