VALÈNCIA. De todos los sitios para conocerse a uno mismo, la bolsa es el más caro. Mejor ir a un retiro de fin de semana (si la comida es buena). El mercado está constantemente poniéndonos nuestra naturaleza emocional delante, haciendo que compremos en euforias y vendamos en pánicos. Pero hay otra cosa que suele ocurrir: tendemos a repetirnos lo de 'se veía venir'.

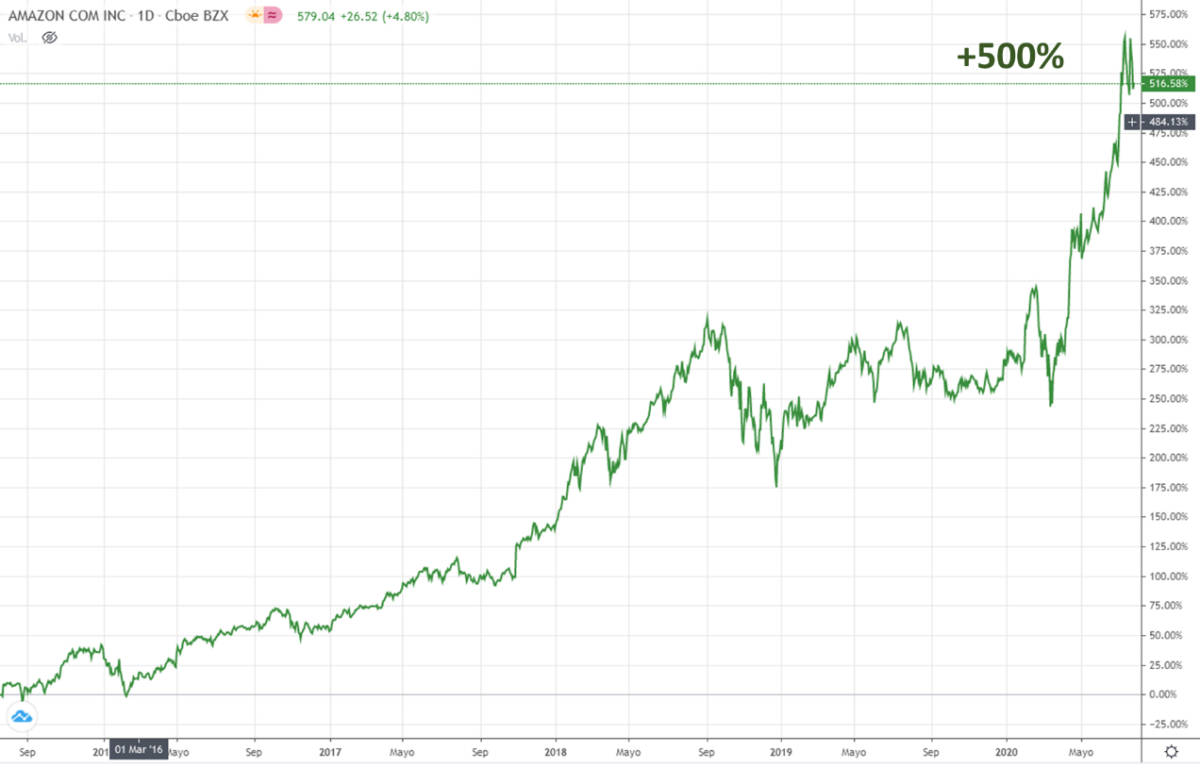

Tras el primer brote del coronavirus se repitió mucho el concepto de sesgo retrospectivo, que nos hace ver como fácilmente predecibles los eventos extraordinarios cuando ya han pasado. En mercado es muy habitual ver un gráfico como el siguiente (Amazon) y pensar que 'se veía venir':

Y por eso hay un concepto en mercado que llamamos 'el lado derecho del gráfico', es decir, el futuro a partir de ahora. El próximo Amazon. El próximo 500%. De repente, ya nada parece tan obvio. Hoy vamos a hablar de tres enfoques que deberían combinarse para hacer ocurrir algo así.

1) Valor en abundancia

La inversión por valor es uno de los enfoques más popularizados, fundamentalmente por dos cosas: es muy fácil de entender y Warren Buffett es rico, así que en la mente del inversor se produce un clic positivo. El inversor por valor trata de comprar compañías que valgan sustancialmente más de lo que cuestan. Para determinar lo que valen analizan sus cuentas anuales, su negocio y a sus directivos, y alcanzan una valoración objetivo. Si después de aplicar un colchón de seguridad aun así pueden comprarla en mercado más barata, hacen la inversión y esperan.

Pero el valor puede estar en el futuro: empresas como Amazon han ido justificando un precio 'caro' gracias al tremendo crecimiento anualizado de sus beneficios (115% de media en los últimos 5 años), que lo han ido justificando. Aunque a esto suele llamársele inversión por crecimiento, no deja de ser un valor que oculta la compañía. Presente o futuro, un requisito para el 500% es el valor, actual o futuro, y unas condiciones competitivas óptimas. Pero no es el único.

2) Descubrimiento del valor

Podemos estar sentados en una inversión por valor durante años, obstinados en que tiene que subir. Pero esto no basta: suficientes inversores han de descubrir el valor y comprar después de nosotros, revertir una tendencia negativa y no dejar de comprar hasta que ganemos dinero. Esto significa que tendremos que comprar cuando nadie compre, y muy probablemente apretar los dientes durante un tiempo hasta que el entorno vuelva a atraer a los inversores.

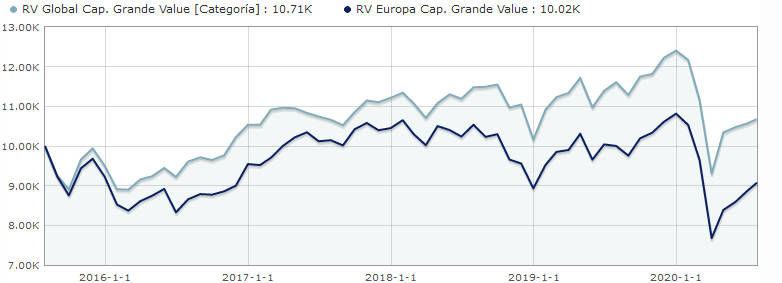

Cuando esto no ocurre, podemos tener la razón durante años, pero no ganaremos ni un céntimo. Esto ha hecho la categoría de fondos de valor globales y europeos los últimos cinco años (nada):

Si la categoría global lo ha hecho algo mejor es únicamente por el impulso meteórico de valores concretos de la bolsa americana.

En realidad, si uno ha tenido fondos de valor en cartera durante los últimos años, probablemente habrá perdido dinero a espuertas pese a tener equipos de primer nivel haciendo excelentes inversiones.

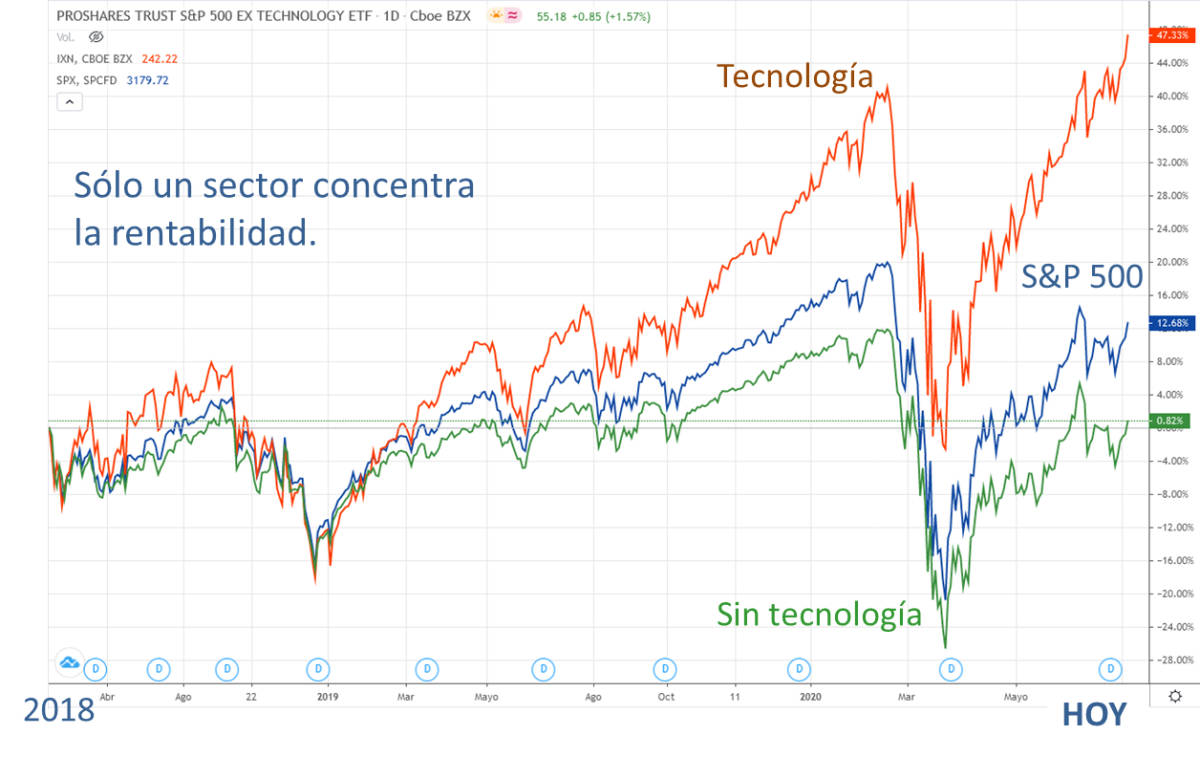

En el mismo periodo, sectores concretos como el tecnológico han brillado como en tiempos de la burbuja. Los inversores se han dado cuenta (quizá algo tarde) de que cinco compañías se dirigen al monopolio, y se han lanzado de cabeza olvidando el resto.

En otras palabras: si los inversores no descubren lo mismo que nosotros y nos impulsan, perderemos dinero pese a haber invertido correctamente. Pero, aun así, necesitamos el último factor.

3) F.U.C.K.

Ya saben ustedes que el acrónimo anterior se atribuye a Fornication Under Consent of the King (fornicación bajo el permiso del Rey). En otras palabras: si no tenemos permiso de la autoridad, mejor no arriesgarse con ciertos temas. Tampoco al invertir.

El origen del acrónimo es falso pero, al invertir, el mercado sí es la autoridad. Nada de lo que hagamos importa si el mercado va en contra nuestra: da igual que nuestra selección sea excepcional, da igual que el resto de los inversores descubran el valor para impulsarnos.

Si el mercado decide que es tiempo de bajar, la jerarquía de activos nos sitúa por debajo y caeremos. Si el mercado nos da permiso y decide que hay que subir, todos nuestros errores se perdonarán por arte de magia.

En resumen: no sólo necesitamos un valor extraordinario y condiciones óptimas, necesitamos que el resto de los inversores descubran el valor que encierra nuestra compañía y, por encima de todo, el permiso del mercado. ¿Se puede hacer? Se puede, pero entendiendo que un porcentaje de nuestra cartera lo logrará y el resto morirá en el intento o será mediocre. Y eso debería bastarnos.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.