MADRID. Los mercados financieros han experimentado fluctuaciones excepcionales en las últimas semanas. No sólo las acciones, sino también los bonos, las divisas y los precios del petróleo han vivido sesiones particularmente turbulentas. Los inversores están tratando de evaluar los efectos que las medidas de apoyo y contención de los gobiernos y el banco central tendrán en la actividad económica. Además, los factores técnicos también pesan en la balanza: los indicadores económicos están cayendo en picado en Europa y Estados Unidos, pero en China se están suavizando las medidas de contención aplicadas en la provincia de Hubei, la cuna de la epidemia.

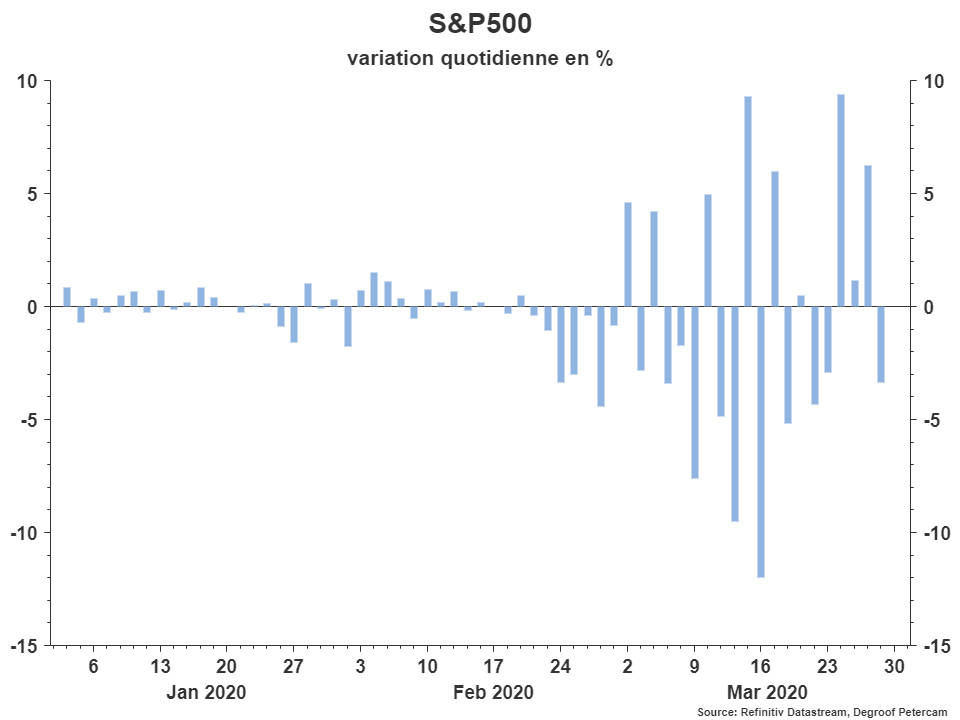

Después de caer más del 30% desde sus picos de mediados de febrero (la mayor caída en un periodo de tiempo tan corto), las bolsas pudieron recuperar una pequeña parte de sus pérdidas. En las últimas dos semanas, el S&P 500 registró su mayor descenso (-11,98% el 16 de marzo) y su mayor subida (+9,4% el 24 de marzo) en una sola sesión. Los movimientos a corto plazo son impulsados por las recompras para cubrir posiciones cortas (short covering) por un lado, y por las ventas forzadas para cumplir con los requisitos de liquidez (margin calls) por el otro. Las medidas adoptadas por los gobiernos y los bancos centrales están ayudando a estabilizar los mercados, pero los primeros indicadores económicos siguen apuntando a una fuerte recesión.

Los rendimientos de los bonos aumentaron desde mediados de marzo. El tipo del bono a 10 años de EE UU aumentó del 0,50% al 1,25% y el del bund alemán del -0,87% al -0,18%. Las necesidades de liquidez de algunos participantes en el mercado también desempeñaron un papel en este sentido, además de los temores de un fuerte aumento de la deuda pública. Los diferenciales de los bonos periféricos europeos y de los bonos corporativos aumentaron considerablemente. Sin embargo, las medidas adoptadas por los bancos centrales pudieron borrar gran parte de este movimiento. El dólar se fortaleció a 1,07 contra el euro, su nivel más alto en tres años, antes de depreciarse la semana pasada.

Medidas radicales

Es probable que la fuerte volatilidad se mantenga en las próximas semanas. El mercado evaluará si las medidas adoptadas por los gobiernos para combatir la propagación del coronavirus están dando sus frutos. A este respecto será importante ver si Italia es capaz de controlar la situación y cómo se desarrollará la epidemia en Estados Unidos. Los mercados también vigilarán de cerca a las autoridades para ver si pueden evitar una segunda ola de contagios en China.

Se espera que las medidas fiscales y monetarias mitiguen el impacto del coronavirus en la actividad económica. Hay que evitar a toda costa una espiral negativa en la que crezca el paro, disminuya el consumo y las empresas quiebren, aumentando así aún más el desempleo. Los bancos centrales están inyectando liquidez en la economía a una escala sin precedentes. El BCE se muestra ahora muy flexible con respecto a la cantidad de sus compras, su tiempo y la mezcla por país.

La Reserva Federal ha decidido no poner más límites a las compras y por primera vez comprará bonos corporativos. El Gobierno de Estados Unidos ha desarrollado un paquete de estímulo fiscal por un valor de más de 2 billones de dólares (10% del PIB), la mitad del cual consiste en transferencias fiscales directas a los hogares, las empresas y la asistencia sanitaria. La otra mitad irá destinada a la creación de líneas de crédito con garantía estatal para empresas en dificultades.

En Europa, la ayuda presupuestaria sigue siendo una competencia nacional. Pero la situación está claramente empezando a cambiar. La cuestión de los "coronabonos" sigue siendo un tema muy delicado. La emisión conjunta a nivel europeo de bonos para financiar los gastos incurridos en la lucha contra la pandemia presupone la solidaridad fiscal entre los diferentes países. Sin embargo, sigue habiendo una brecha entre los países del norte y del sur de la zona euro. El uso del Mecanismo Europeo de Estabilidad (MEDE), por otra parte, parece ser más aceptado de forma unilateral. Este instrumento permitiría a los países de la zona del euro acceder a líneas de crédito por cantidades sustanciales. Las condiciones que normalmente se requieren para el acceso se interpretarían con gran flexibilidad.

Algunos gráficos clave

Los mercados financieros experimentaron fluctuaciones excepcionales. En las últimas dos semanas, el S&P 500 ha registrado tanto su mayor descenso, como su mayor aumento en una sola sesión en varias décadas.

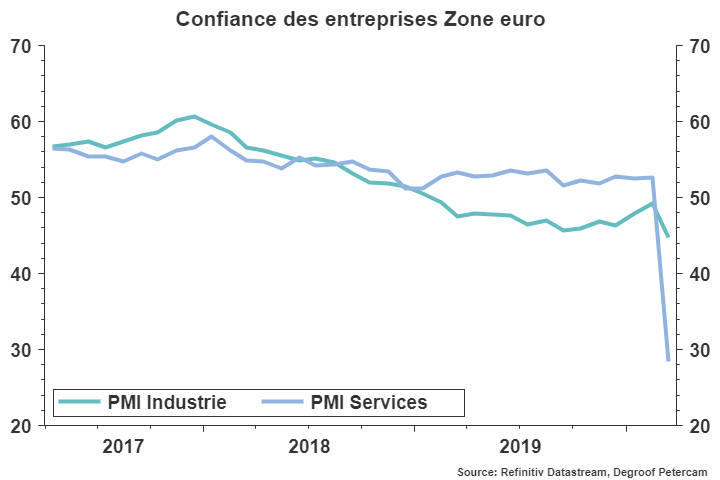

El PMI compuesto de la zona euro cayó a su nivel más bajo registrado en marzo. El descenso fue especialmente significativo para el índice de servicios, que pasó de 52,6 en febrero a 28,4.

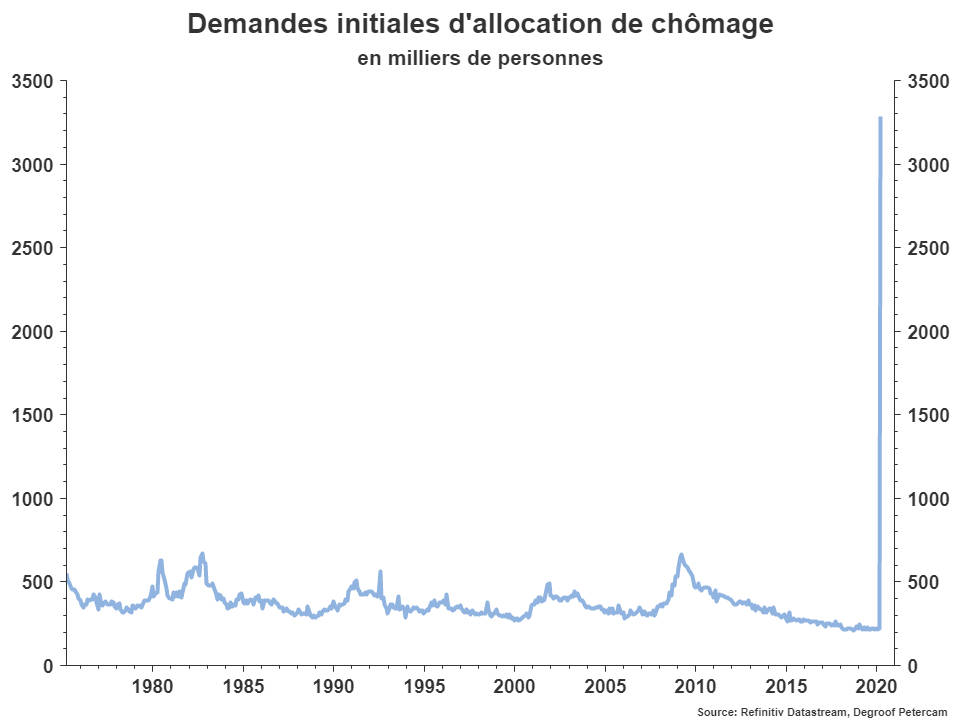

La cifra semanal de nuevas solicitudes de subsidio por desempleo aumentó en 3,3 millones en la semana del 21 de marzo. Esto es más de cuatro veces mayor que el récord anterior establecido en 1982.

Equipo de Análisis de Bank Degroof Petercam