VALÈNCIA. A cada etapa le corresponde un horizonte temporal, nivel de riesgo y cartera diferentes. Esto no quita que cada inversor tenga un perfil distinto con diversas preferencias y tolerancias al riesgo, pero a nivel general, podemos considerar el tipo de cartera de cada etapa.

1) Fase de formación

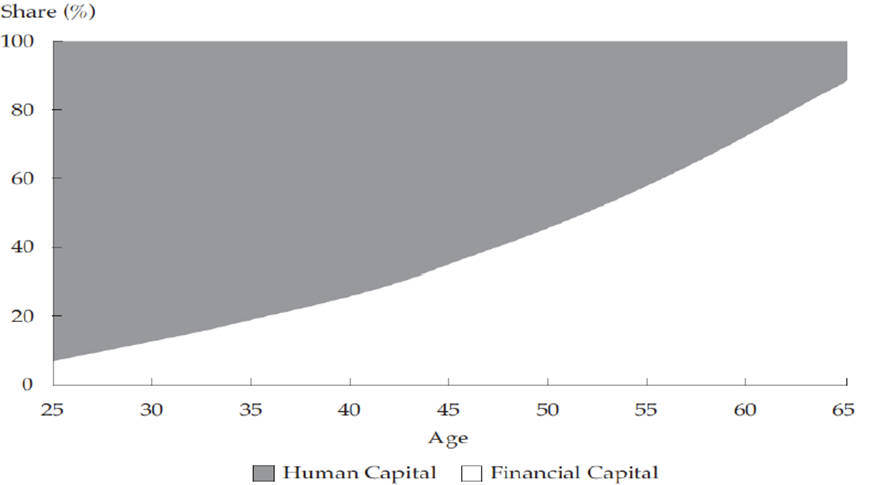

Es durante la etapa universitaria, cuando las personas menos pueden ahorrar. En España, un porcentaje alto de los estudiantes tienen que estudiar y trabajar al mismo tiempo, con el objetivo de poder pagarse la carrera y otros gastos. Esto hace que, en esta fase que se alarga hasta los 23 o 24 años, el nivel de ahorro sea escaso o nulo. El patrimonio financiero en esta etapa es prácticamente inexistente, sin embargo, el capital humano es de grandes dimensiones como se observa en el gráfico posterior.

Cartera: Las inversiones para esta fase son, si las hubiera, y en función del horizonte temporal (muy largo plazo), arriesgadas, buscando rentabilidades atractivas.

2) Fase de acumulación

Se inicia la etapa laboral. El patrimonio va incrementándose. Comienzan las primeras deudas importantes como casa, coche… Los principales logros que se pretenden en esta etapa es poder ahorra para la educación de los hijos, poder acceder a una vivienda mejor, alcanzar la independencia financiera, etc.

Cartera: Las inversiones para esta fase son, en función del horizonte temporal de largo plazo, arriesgadas, buscando rentabilidades atractivas. Destinar un % de nuestro sueldo para la cartera, con aportaciones mensuales, es fundamental para conseguir nuestros objetivos. Recuerden: Ingresos-Ahorro = Gasto en lugar de Ingresos-Gastos = Ahorro

3) Fase de consolidación

En esta fase hemos obtenido uno o varios ascensos. Los ingresos superan a los gastos porque se termina la hipoteca y los hijos se independizan y la capacidad de ahorro se incrementa.

Cartera: El horizonte temporal todavía es medio-largo plazo por lo que podemos mantener una cartera con perfil arriesgado. Sin embargo, debemos ir incorporando inversiones para preservar el capital y conseguir un buen balance. El capital acumulado es elevado y variaciones en los precios pueden ser muy significativas.

4) Fase de gasto

Se dejan de percibir ingresos más allá de la pensión o algún ingreso simbólico. Se utilizan los ahorros acumulados durante el periodo de inversión para mantenerse o mejorar el nivel de vida. El horizonte temporal se convierte en corto plazo y, por ende, debemos disminuir el riesgo.

Cartera: las inversiones deben rotar hacia activos de preservación del capital por la necesidad inmediata de capital.

5) Fase de donación

Cuando tenemos más capital del que vamos a necesitar, es momento de pensar como queremos repartirlo. Es hora de pensar si es mejor donación o herencia, si queremos destinar una parte a la caridad... Para hacerse una idea de los porcentajes de la cartera, existe una regla no escrita en el mundo financiero de invertir en acciones en 100% de la cartera menos la edad. Como actualmente se vive más que en el momento en que nace la regla, algunos expertos han aumentado en número a 120 siendo este al que se le resta la edad.

Otro concepto básico es el 'colchón anticrisis', es decir, mantener en liquidez de 2-6 meses de gastos en función de la situación de cada uno para posibles imprevistos. Con esta información podrá ver en qué momento se encuentra y tener una orientación de como se dibujaría su cartera. No obstante, cada situación es única y necesita una adaptación particular. Por ello, es recomendable asesorarse con expertos en la materia.

Agustín Galbis es analista financiero de Net de Gerrers