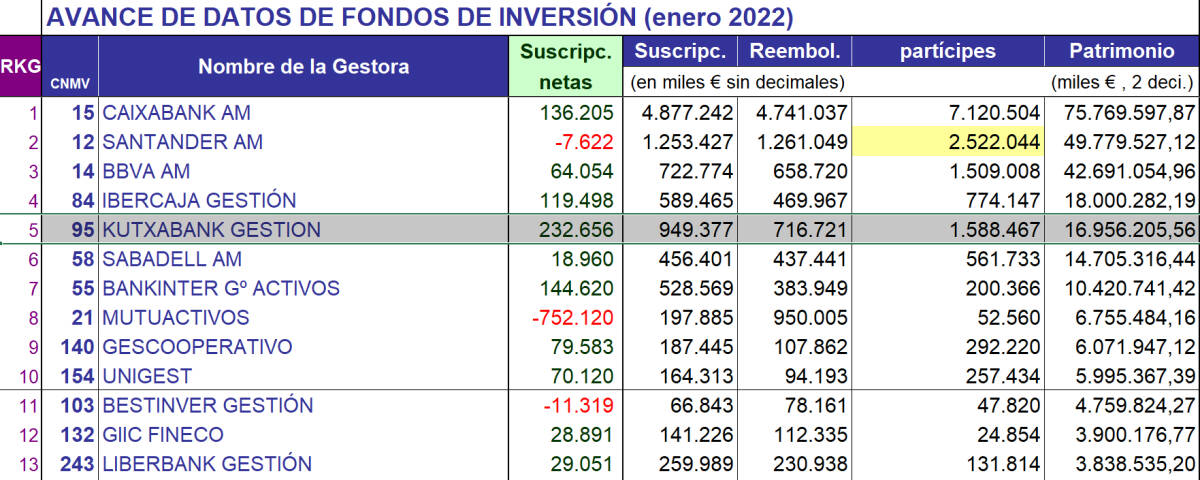

VALÈNCIA. Kutxabank ha comenzado el año con muy buen pie en lo que a fondos de inversión se refiere, dado que cerró enero liderando las suscripciones netas, es decir, la diferencia entre compras y ventas de participaciones de estos activos financieros. Así lo recoge el informe provisional de la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones (Inverco), tal y como se observa en la imagen inferior.

KutxaBank Gestión presentó unas suscripciones por valor de 949,37 millones de euros frente a unos reembolsos de 716,72 millones, lo que se tradujo en un saldo positivo de 232,65 millones. O lo que es lo mismo: camino de igualar la suma conjunta de sus dos más inmediatos perseguidores en las suscripciones netas como son Bankinter (144,62 millones) y CaixaBank (136,20 millones). Pero la cosa no queda ahí porque la gestora presidida por Agustín Garmendia copó prácticamente dos tercios (62,55%) del volumen total, que ascendió a 371,91 millones de euros.

A 31 de enero pasado, siempre con los datos provisionales de la patronal de la industria de inversión colectiva en España, Kutxabank Gestión contaba con un patrimonio de 16.956 millones de euros. Un volumen que la llevó a situarse en el sexto puesto por detrás de la intratable CaixaBank (75.769 millones), Banco Santander (49.779 millones), BBVA (42.691 millones), Crédit Agricole, que suma los volúmenes de la gestora del Banco Sabadell y Amundi Iberia (18.443 millones) tras vendérsela hace dosa años al grupo financiero galo, e Ibercaja (18.000 millones).

En cuanto a cuentas de partícipes, la gestora vasca ocupa el tercer escalafón con 1,58 millones solo por detrás de CaixaBank (7,12 millones) y Banco Santander (2,52 millones), cierto es que esta última con datos a cierre del pasado ejercicio y no de enero, según Inverco. Una Kutxabank Gestión que a 31 de diciembre contaba con medio centenar de fondos de inversión, tal y como lo ha constatado este diario de la base de datos pública de la Comisión Nacional del Mercado de Valores (CNMV).

Por otro lado, Kutxabank sigue siendo -un año más y van unos cuantos- uno de los bancos con mejor perfil de riesgo del Viejo Continente. Así se extrae de las conclusiones del Proceso Supervisor de Revisión y Evaluación de Entidades Significativas llevado a cabo por el Banco Central Europeo (BCE). Las mismas que reflejan los principales resultados de la labor desarrollada por la institución supervisora a lo largo de 2021. El análisis anual, que se conoce como SREP por sus siglas en inglés, muestra la situación de cada entidad en relación con los requisitos de capital, así como la forma en que aborda su política de riesgos.

El examen asigna a Kutxabank un requerimiento del 1,20%, idéntico al de los últimos cuatro años y mejor que la media europea, que fue del 2,1% en el último ejercicio. Esta estimación se denomina como requerimiento de Pilar 2 (P2R), y se fija de forma individual a cada banco, según el capital adicional que pudiera requerir para cubrir sus riesgos potenciales, conforme a las estimaciones de la autoridad supervisora.

Solvencia a prueba de bombas

Según explicó la entidad presidida por Gregorio Villalabeitia, cuanto más bajo es el listón de dicho P2R es también menor la necesidad de mantener capital adicional para cubrir los riesgos identificados, por lo que se obtiene un mejor perfil. Además, deberá mantener un ratio de solvencia total por encima del 11,70% a partir del próximo 1 de marzo de 2022; mientras el umbral mínimo requerido por el BCE en cuanto a capital de máxima calidad CET1 se sitúa en el 7,675%.

Todo ello mientras Kutxabank mantiene sus ratios a la cabeza del sistema financiero español. Su ratio CET1 y su ratio de solvencia total en su versión phased-in se sitúan en el 17,68%. Es decir, tiene más del doble de CET1 que el exigido por el supervisor. Dichos indicadores están por encima del 17,2% en su versión 'fully loaded'. Estos ratios de capital "superan ampliamente los requerimientos descritos, por lo que no se establecen limitaciones a la distribución de dividendos ni a la retribución variable", según el banco vasco.