VALÈNCIA. Veracruz Properties (YCVCP) presentó unos números ascendentes a lo largo del pasado ejercicio, pese que sigue con su particular estado de hibernación en bolsa. En este sentido no mueve ni una sola acción desde el pasado 17 de noviembre, cuando intercambió 22.180 títulos a 32 euros. O lo que es lo mismo: el único movimiento que la empresa liderada por Salvador Fondeur realizó en BME Growth durante 2022, tal y como contó este diario el pasado 28 de febrero.

Pese a ello la única socimi cotizada de la Comunitat Valenciana elevó un 17,10% su beneficio neto durante 2022 tras alcanzar los 2,63 millones de euros; mientras que el importe neto de la cifra de negocio aumentó un 10,06% hasta los 9,84 millones. Por su parte, el resultado de explotación mejoró un 13,78% llegando a los 3,39 millones. Por otro lado, y siguiendo con los números ascendentes de la compañía domiciliada en Gandia incrementó sus activos un 2,49% hasta los 95,04 millones. Como también su patrimonio neto un 9,53% para totalizar 57,08 millones.

A 31 de diciembre de 2022, la cartera de la socimi valenciana estaba compuesta -y sigue igual- por los siguientes activos: Centro Comercial Plaza Mayor Gandia, Centro Comercial Plaza Mayor Xàtiva, un solar urbano en la avenida del Esports de Gandia, el Parque Comercial Parla Natura de Madrid, una oficina en plena calle Colón de València, dos residencias geriátricas en la provincia valenciana (la de San Juan en la capital y la de El Mas de Torrent) y edificios de oficinas en el parque empresarial Táctica (Paterna, Valencia). A 31 de diciembre pasado dichos activos tenían un valor de tasación de 163,74 millones de euros, realizado por el experto independiente Gesvalt Sociedad de Tasación.

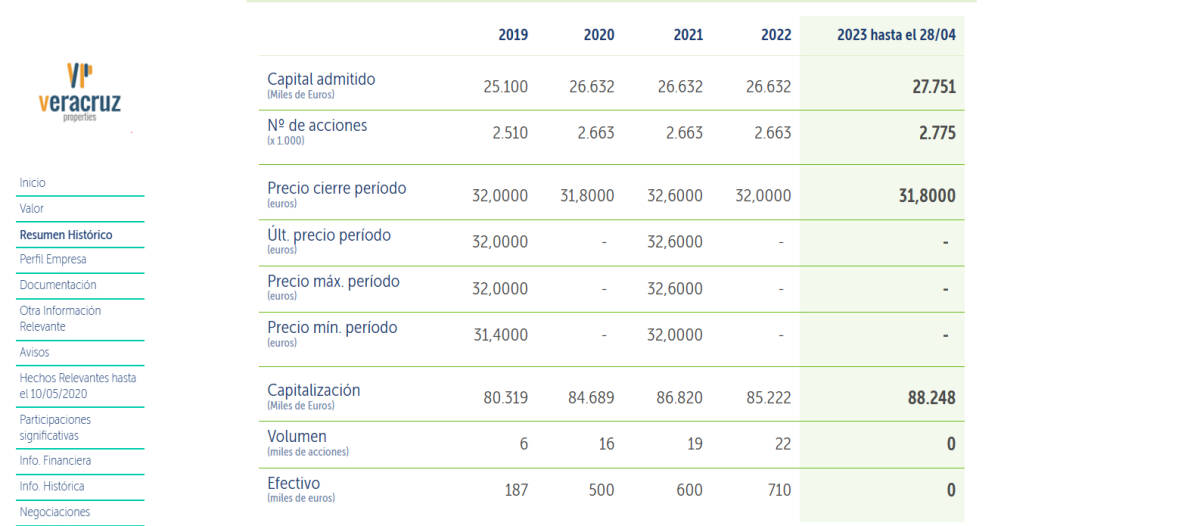

Pinchar aquí para ver la tabla más grande. Fuente: BME Growth

Al cierre del pasado ejercicio, YVCP mantenía una deuda de 37,05 millones de euros. En este sentido el 83,20% correspondía a deuda a largo plazo; mientras que el fondo de maniobra era negativo por valor de 4,61 millones. "Ante esta situación, debemos atender a que se han realizado repartos de dividendos a cuenta durante el ejercicio 2022 por importe de 1.70 millones (1,18 millones en 2021), lo cual ha mermado el activo circulante de la sociedad, así como la existencia préstamos participativos registrados a 31 de diciembre de 2022 dentro del pasivo corriente por importe de 503.119 euros (2.07 millones en 2021)". Así se recoge en la presentación de los resultados remitidos al otrora llamado Mercado Alternativo Bursátil (MAB).

Además, según añade la sociedad, "adicionalmente a lo comentado anteriormente, los administradores consideran que la sociedad tiene capacidad para generar la suficiente tesorería operativa como para hacer frente a sus obligaciones a corto plazo y han formulado las presentes cuentas anuales bajo el principio de empresa en funcionamiento".

Dividendo y ampliación de capital

Hablando de remuneración al accionista, Veracruz Properties pasó por caja el pasado 8 de marzo. Lo hizo abonando un dividendo bruto de 0,2483 euros por acción tras el visto bueno del consejo de administración en su reunión del 22 de febrero. Once días después de abonar dicho dividendo acometió una ampliación de capital mediante compensación de créditos. Lo hizo a través de la emisión de 111.915 nuevas acciones de 10 euros de valor nominal y con una prima de emisión de 22 euros por cada nueva acción. De este modo el capital social quedó fijado en 27,75 millones de euros.

Actualmente esta socimi, que se estrenó en BME Growth a finales de julio de 2018, está valorada por el mercado en 88,24 millones de euros. O lo que es lo mismo una auténtica 'small cap' o valor de baja capitalización para esta socimi que se centra en aumentar el valor para los accionistas identificando, administrando y agregando valor a su cartera de bienes raíces. Todo ello a través de una filosofía de administración prudente y responsable, que asegura una oferta atractiva para los visitantes de los centros de la compañía, tal y como se presenta ante el mercado.