VALÈNCIA. Hace casi exactamente 30 años, la Reina de Inglaterra dio un discurso en Guildhall por el 40 aniversario de su ascensión al trono. En él pronunció aquellas famosas palabras: "1992 is not a year on which I shall look back with undiluted pleasure". O traducido al castellano: '1992 no es un año al que volveré la vista con especial placer, podríamos adaptar'. 30 años después, muchos pensarán lo mismo de este annus horribilis.

Hagamos un repaso breve de este año, del que muy pocas personas o instituciones saldrán indemnes, para entender mejor 2023:

1) Brutales caídas para la libra, el euro y el yen frente al dólar, con ondas expansivas que aún no hemos asimilado (Tradingview):

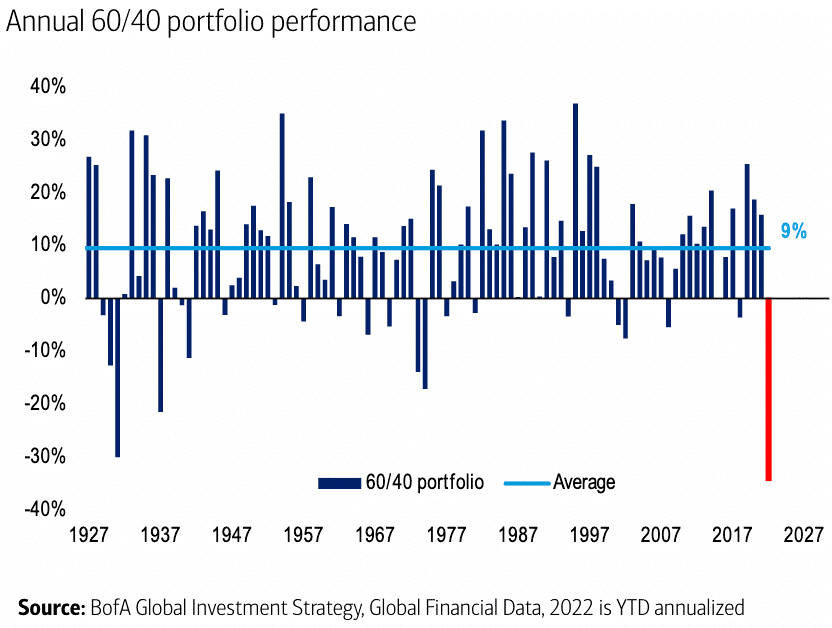

2) El peor comportamiento en un siglo para las carteras 60/40. Al paradigma de inversión de la industria de los fondos se le han roto ambas patas de apoyo: la renta variable está en su cuarto peor año de la historia, la renta fija en el peor y con mucha diferencia (BofA):

3) La inflación batiendo récords de 40 años, con subidas de tipos muy lejos de mitigarla. Esta puede ser la variable que más influya en 2023 si tenemos en cuenta que es la que más influye en el poder adquisitivo (Eurostat):

4) Crisis energética generalizada, revelando las desastrosas políticas de aprovisionamiento en toda Europa. Seguimos con la vista puesta en horizontes verdes mientras nos roban la casa. Pariente de la inflación, las consecuencias pueden ser imprevisibles.

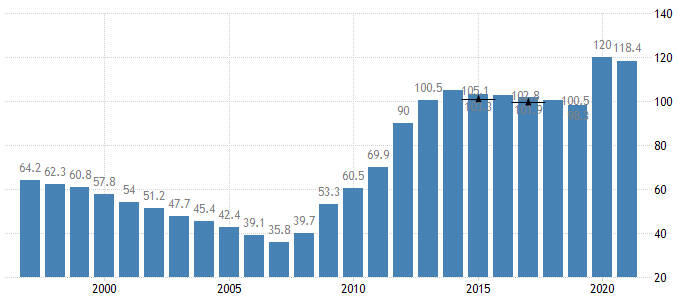

5) Rotura de toda disciplina fiscal. En 2020 se levantaron las medidas de control de gasto, y ahora pretenden volverse a imponer. Por tener una referencia, España está en el 5% de déficit y 118,4% de deuda sobre PIB, el doble del límite. Buena suerte con ello (Deuda sobre PIB española, BdE):

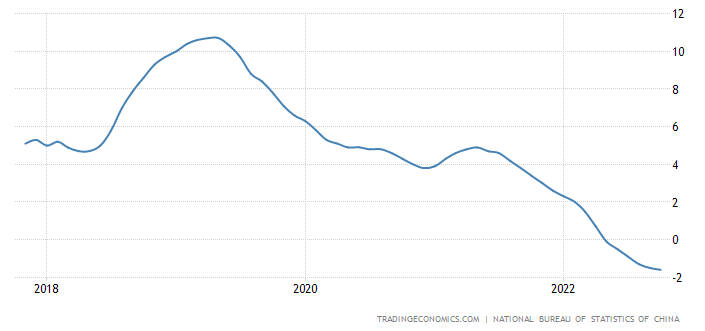

6) Seguimos con política 'covid cero' en China, donde cada vez cuesta más de mantener al virus y a las personas bajo control. Esto, en medio del pinchazo de la clase de activo más grande del mundo: el sector inmobiliario chino (Housing index, National Bureau of Statistics, China):

7) Varias crónicas de una criptomuerte anunciada:

- Caída y quiebra espectacular de la plataforma FTX, con más de un millón de usuarios, arrastrando al efímero magnate Sam Bankman-Fried (24 billion) y destapando una increíble cadena de consecuencias que le vendrán de perlas a Netflix.

- Humillación del hedge fund de 125 billion Tiger Global, que pierde un 55% en el año.

- Pinchazo del fondo de la gurú Cathie Wood (ARKK), perdiendo un 60% y todo lo ganado en 5 años.

Podríamos seguir, y aún no hemos mencionado la guerra de Ucrania. Pero las coordenadas son suficientes para enmarcar 2023. ¿Cómo pensar en el año que se acerca? Vamos a intentar conectar los puntos.

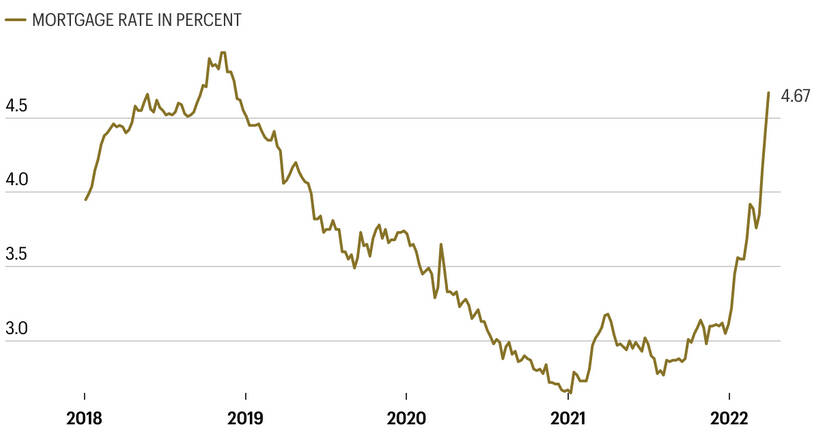

Tipos de interés: No nos confundamos, la política monetaria es aún laxa y nada hace pensar que no siga endureciéndose. Los tipos suben en ascensor y bajan por la escalera.

Actividad económica: Los tipos altos incentivan el ahorro y reducen la renta disponible simultáneamente, presionando sobre las hipotecas, y destruyendo la demanda en todo el mundo desarrollado (Freddie Mac, tipos fijos a 30 años):

Inflación: Sin necesidad de que el dólar subiera y EEUU nos exportara la inflación, ya éramos más pobres que a principios de año. Si cogemos un avión a cualquier capital europea comprobaremos que, además, somos mucho más pobres que nuestros vecinos. Esto se ha de corregir con salarios más altos, que presionarán los márgenes de las empresas y tumbarán los mercados y el empleo. Si no, los euros españoles seguirán valiendo menos y menos cada día que pasa.

Suena a elegir el peor de los males: salarios bajos o mayor desempleo. En el fondo es así, con una sola forma de escapar: el estímulo al sector privado en vistas a que esté más diversificado, puesto que es el que sostiene la economía (y sin el cual el sector público no puede financiarse, conviene recordarlo).

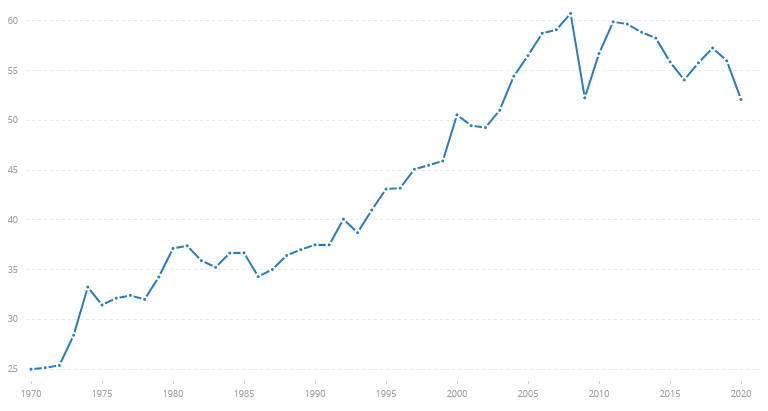

Geográficamente: Tras una fuerte globalización en tiempos de paz, desde 2008 el mundo sigue cerrándose. Un mundo multipolar es el nuevo mantra, una reorganización de alianzas para evitarlo es la consecuencia más probable (The World Bank):

Este año he tenido la suerte de escuchar a dos ex primeros ministros explicar el mundo en dos conferencias privadas distintas. Ambos coinciden, y no por casualidad, sino porque la OTAN marca el camino.

El siguiente movimiento en la partida geopolítica va en la línea de la Nueva Guerra Fría (NGF), donde la tecnología es clave para asegurar la ventaja. Esto se traduce en dos bandos muy nítidos y una exigencia clara: posicionarse sin ambigüedades.

Filosofía pragmática

Esto no sólo afectará a políticas exteriores, también a las empresas, sus proveedores y sus clientes, que tendrán que decidir con claridad con quién quieren hacer negocios. Si sirve un botón como muestra, estemos atentos a lo que ocurre con el cuello de botella más caliente del mundo, que es Taiwán: encrucijada geopolítica y competitiva de la NGF.

¿Y si nos equivocamos en todo? No hay que descartarlo. Por eso nuestra filosofía es siempre pragmática: nos adaptamos, no tratamos de predecir.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.